我可没有瞎说,这是真事儿,而且就发生在上周美国非农数据公布的时候。

上周五美国劳工部8月非农就业数据出炉,考虑到周期因素的影响,市场曾普遍预计8月非农数据将大概率不及预期,但这份报告却曝了个冷门,8月份的非农就业人口增加了20.1万人,预期19.1万人,前值15.7万人修正为14.7万人。

这可是7年来第一次8月份的数据没有低于分析师的平均预测值。而且,就业和薪酬数据都远超市场预期。

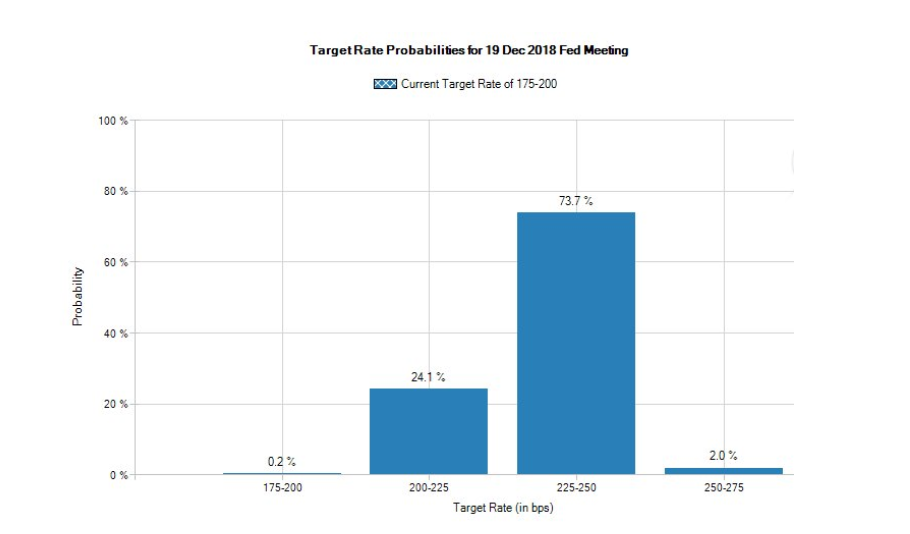

像这样强劲的增长可能会推动美联储本月的加息节奏,也增加了12月份再次加息的可能性。非农数据发布后,美联储今年9月加息25个基点至2%-2.25%区间的概率为100%,12月至2.25%-2.5%的概率调升为73%。

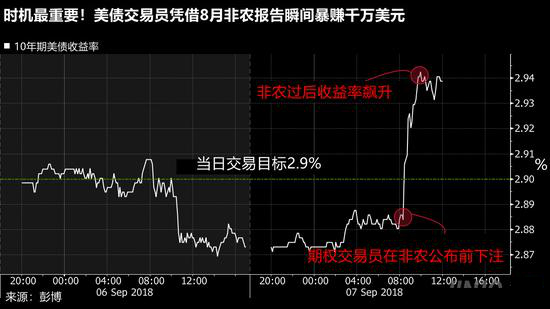

10年期美债收益率在报告公布后应声上涨。

10年期美国国债的收益率通常预示了无风险的利率走向,它也是计算美元资产和其他货币资产息差的主要指标。是市场利率走向的参照。当美国加息预期突然增强时,无论是美元兑其他货币汇率的走高,还是美国市场基准利率的抬升都将导致10年美债收益率的抬升。它的上涨说明市场正在为非农助攻下的加息预期定价。

利用这个机会,有人赚到了!

彭博报道说:至少有一名债券交易员的财富在几分钟内增加了1000万美元,真实上演了非农造富传奇。

汉化自彭博报道

8月非农报告公布之前,有几位债券交易员确信,非农就业报告将反应美国经济过热,于是决定买入10年期美国国债期货的看跌押注,也就是PUT期权。当时10年期美债的收益率为2.88%,他为此花费了约250万美元。而且利率期货一般会在非常狭窄的通道内震荡,做日内交易想要保证获利的话,在不考虑滑点的情况下,彭博认为当天交易结束时美债收益率起码要达到2.90%。

这点需要说明一下,一般债券的价格是通过债券的票面利率的年利息收入与市场利率之比算出来的,债券的市场价格变动还需要考虑到供需关系的因素,但债券价格的变动通常是和债券收益率的变动方向相反,也就是说一种债券利率越高,就越不值钱,利率越低,就越值钱,而期货是追踪债券现货价格的,而且要比现货价格更加敏感,所以当收盘时,美债收益率提高2个基点到达2.90%时,押注在上面的看跌期权才能获利。

市场并没有辜负所望,因为8月非农平均时薪的意外增长,期权收盘时,10年期国债收益率接近2.95%,市场给出的价格更加惊人,彭博说:这笔交易的利润暴涨至惊人的500%,未平仓合约权益飙升至1250万美元。

说句实在话,报道中说的“瞬间”我觉得有点夸张了,从2小时周期图上看,行情发动的时间差不多有4个小时上下。

你看看,很多时候,我们都与捞的到的财富失之交臂。这次的交易机会并非很难发现,即便不做期货期权,我们通过10年期美债的期货交易也能在非农公布的当天小赚一把。

复盘10年期美债

下面是我画的10年期美债期货走势,由于美元的持续上涨,和美联储加息缩表的预期,美债收益率不断创出新高,相对应的10年期美债期货已经明显步入下跌渠道,如果将图中的A,B,C,D四点连线,你会发现一个失败的蝴蝶反转图形,如果见底反转没能确立,那么反向运动的市场动能会更大。这个技术源于斐波那契的谐波理论,理论比较复杂,我掌握的也不是很到位,感兴趣的朋友可以查查看,欢迎大神过来拍砖。

但我必须声明下:技术只是经验主义,它通常需要大盘,宏观或者其他因素的配合,就像这次的美债走势,也是刚好到了蝴蝶形态将要反转的时候,非农出现了助攻蝴蝶形态反转失败,所以反方向的大行情出现。

那么,如果我们在行情发动之前,开仓卖出10年期美债期货合约会获利多少?

通过老虎期货给出的主要合约信息,我们来YY一下。

在非农行情期间,10年期美债期货合约一手的保证金是1350美元,在我写文章的时候,保证金上调了一些。咱们得注意,有时期货交易所对上调保证金不会做专门通知。

如果我们投入1350美元保证金卖出一手相当于10万美元的国债期货。当时的点位是120.234375.乘数是1000,相当于合约价值是120234.375美元。差不多90倍杠杆,在非农公布后,大约是4个小时左右后卖出,假设卖出低点是119.593750。如上面的K线图点位(一般交易时都不会这么走运的刚刚好买到最低点上。)

国债利率变动很细微,所以杠杆也都比较高,它的最小变动单位是二分之一个大点,一个大点是三十二分之一,也就是说最小的变动点位是1/64,合0.015625.一手合约的最小变动价值是15.625美元。

所以,我们可以获利(120.234375-119.593750)/1/64*15.625=640.625美元。获利的比例是640.625/1350,大概是47%的盈利。

有人说6百多美元的盈利太少了,但别忘了一手合约的保证金只有1350美元,资金量大的话,收益还是挺可观,虽然不会像上文说的那样,分分钟盈利上千万。

那位仁兄玩的是期货期权,是一个更加复杂的东东,期货本身是杠杆交易,而期权是以少量的期权费交易期货合约,差不多是杠杆上再加杠杆。所以像这位债券交易的哥们以250万美元博取1000万美元的盈利还是可能的,不过风险太大,刚接触的朋友,还是了解下就好。

未经允许不得转载:tiger trade » 有人通过非农交易几分钟赚了上千万 这个技能了解一下?

tiger trade

tiger trade