8月24日,乐华娱乐(02306.HK)开始招股,中信建投国际、招商证券国际担任联席保荐人。本次IPO乐华娱乐拟发行1.3256亿股股份,其中公开发售1325.6万股,国际发售1.19304亿股,每股发行价6.8-8.5港元,每手400股,入场费3434.27港元,预期将于9月7日上市。

乐华娱乐为中国知名的艺人管理公司。根据弗若斯特沙利文,以2021年艺人管理收入计算,于中国艺人管理公司之中排名第一,市场份额为1.9%。自2009年成立以来,公司已经打造成为包括艺人管理、音乐IP制作及运营以及泛娱乐业务三大互补业务板块在内的文化娱乐平台。

业务模式以艺人管理为主,市场份额为1.9%

作为专业的艺人管理公司,公司安排签约艺人为客户提供优质服务,并协助签约艺人捕捉商机及发展其事业,业务涵盖从艺人培训、艺人运营到艺人宣传的整个艺人管理产业价值链。业务模式包括三条业务线:

1.艺人管理。公司已建立完善且专业的艺人管理体系,能够组建一支由签约艺人组成的多元化团队及强大的训练生储备。公司的签约艺人及已与国内外众多知名品牌签订代言,并参与商业推广活动。根据弗若斯特沙利文,在中国高度分散的艺人管理市场中,就2021年艺人管理收入而言,公司拥有最大的市场份额1.9%。

于艺人管理业务方面,主要通过安排签约艺人:参与商业活动,例如代言、商业宣传活动及其他商业活动;提供娱乐内容服务,例如出演电影、剧集及综艺节目,为包括企业客户、媒体平台、内容制作商及广告传媒公司在内的客户提供服务来产生收入。

2.音乐IP制作及运营。由于诸多签约艺人接受演唱培训,公司自2009年开始音乐IP制作及运营业务。公司已建立一个庞大的音乐IP库,截至2022年4月30日,音乐IP库包括约1,100首为签约艺人制作和发行的原创音乐录音录像制品以及超过56,000首获得第三方版权持有人授权的音乐作品。

于音乐IP制作及运营业务方面,产生的收入主要来自:将原创音乐IP授权予音乐服务提供商;将授权音乐IP再授权予音乐服务提供商;音乐IP的数字及实体专辑销售收入。客户主要包括中国主要的音乐流媒体平台及电信公司。

3.泛娱乐业务。凭借在艺人管理市场的行业经验,公司积极拓展泛娱乐业务,包括虚拟艺人商业发展、综艺节目形式授权及艺人相关衍生品销售。公司与一名业务伙伴合作培养由五名数字化打造的成员组成的流行虚拟艺人组合A-SOUL,该组合于2020年11月出道。

于泛娱乐业务方面,收入主要来自:虚拟艺人的商业发展;综艺节目形式授权;及出售艺人相关衍生品产生的收入。

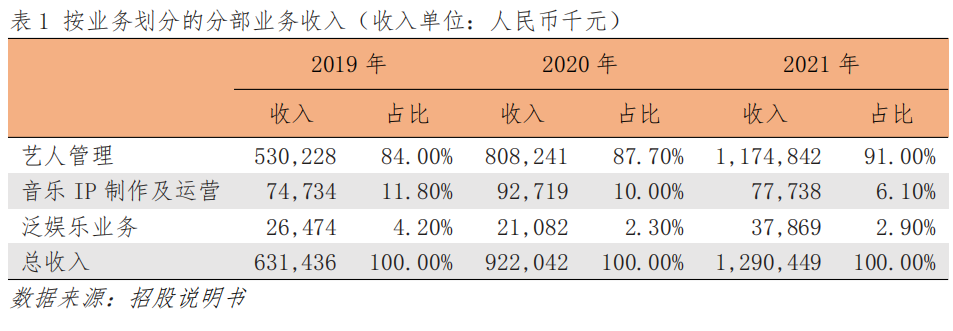

从分部业务收入上看,2021年,艺人管理、音乐IP制作及运营、泛娱乐业务占总收入的百分比分别为91%、6.1%、2.9%。

行业市场规模迅速增加,预计2026年将超千亿

中国艺人管理市场为中国泛娱乐市场的重要组成部分,并为中国泛娱乐市场的蓬勃发展作出贡献。艺人管理指由经验丰富的艺人管理公司或代理提供专业服务,专注于:1)发掘及培养具潜力及才华的艺人;2)向艺人提供专业培训及管理;3)协助艺人提升其知名度。艺人管理公司的典型业务模式主要为与其签约艺人分享商业活动、音乐作品、综艺节目、剧集、电影及其他业务活动产生的收入。

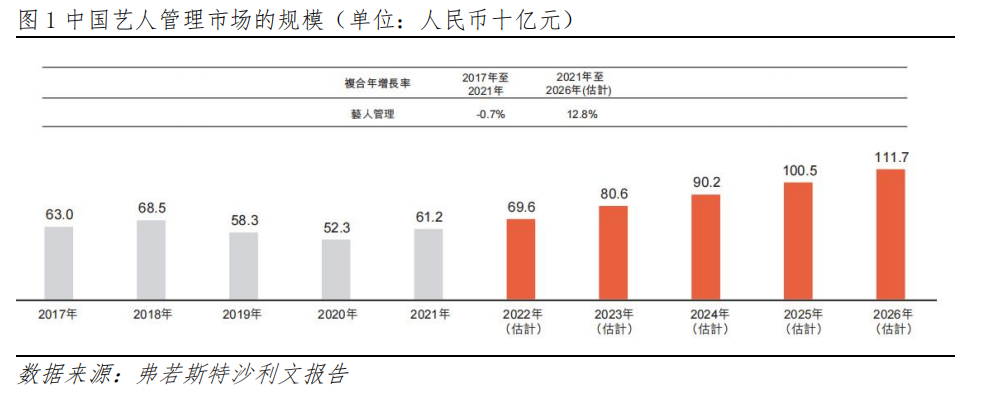

根据弗若斯特沙利文,中国艺人管理行业的市场规模增长温和,由2017年约人民币630亿元增加至2018年约人民币685亿元,增长率为8.8%。市场规模于2019年减少至约人民币583亿元,主要由于监管部门于2018年年底对艺人薪金占电影及剧集总投资的比例实施具体要求。然而,长期而言该等监管要求有利于市场均衡发展。此外,2020年COVID-19的爆发短暂影响艺人的工作安排,如电影、剧集及其他电视节目的拍摄,以及线下宣传活动。因此,中国艺人管理行业的市场规模于2020年下降至约人民币523亿元。

于2021年,艺人管理行业逐渐从COVID-19疫情回复。同时,在专业艺人管理系统不断发展的推动下,内容制作公司对有才华的艺人及多样化的变现渠道的需求不断增加,中国艺人管理行业市场规模扩大至2021年约人民币612亿元。

中国艺人管理市场的规模预计将于2026年达至约人民币1,117亿元,2021年至2026年的复合年增长率为12.8%,这得益于专业艺人管理系统的发展、争夺受众的数字渠道的激增以及多样化的变现渠道。

此外,根据弗若斯特沙利文,中国音乐市场的总规模由2017年的约人民币210亿元增加至2021年的约人民币666亿元,2017年至2021年的复合年增长率为33.5%。大幅增长主要由同期中国数字音乐及音乐IP市场的快速扩张所推动。根据弗若斯特沙利文,至2026年,中国音乐市场的总规模预计将达至约人民币1,164亿元,2021年至2026年的复合年增长率为11.8%。

业绩取得快速增长,净利润近三年的复合年增长率67.6%

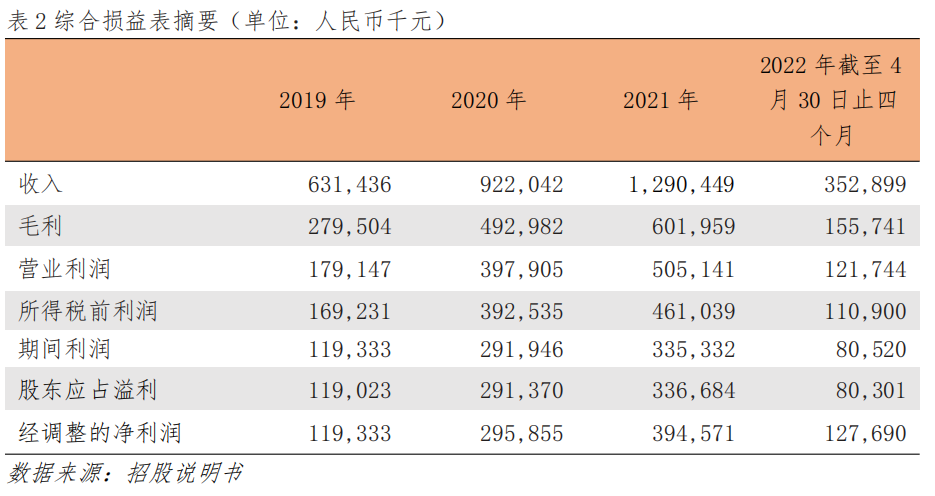

业绩方面,业务取得快速的增长。2019-2021年,公司的总收入分别为6.31亿、9.22亿、12.90亿元人民币,复合年增长率为42.96%。2021年和2022年的前四个月,公司的总收入分别为3.41亿、3.53亿元人民币,同比增长率为3.40%。

2019-2021年,公司的经调整净利润分别为1.19亿、2.96亿、3.95亿元人民币,同期经调整净利率分别为18.9%、32.1%、30.6%。2021年和2022年的前四个月,公司的经调整净利润分别为1.24亿、1.28亿元人民币,同期经调整净利率分别为36.3%、36.2%。

筹资用途方面,公司拟将收取的全球发售所得款项净额约10亿港元(按发售价的中位数计算)用于以下用途:约40%用于持续投资艺人运营;约20%用于扩大公司的音乐IP库;约15%用于投资及收购与公司发展策略一致或能够与公司业务产生协同效应的业务或资产;约10%用于扩展公司的泛娱乐业务;约5%用于推广艺人在其他国家的演出;约10%用于营运资金及一般公司用途。

基石投资者方面,公司已分别与三名基石投资者订立基石投资协议。三名基石投资者分别为代表嘉实基金的Harvest International Premium Value(Secondary Market)Fund SPC 、代表蓝色光标的BlueFocus International Limited、猫眼娱乐(香港)有限公司。基石投资者已同意在若干条件规限下按发售价认购以合共2.76亿港元。

未经允许不得转载:tiger trade » 乐华娱乐:业绩快速增长,冲击“艺人管理第一股”

tiger trade

tiger trade