公司介绍

诺威健康,是专注于亚太地区生物技术领域的领先全方位服务合约研究组织(CRO),立足于亚太市场,主要为总部位于亚洲、北美及欧洲的生物技术公司及中小型制药公司提供服务。属于亚太地区最大的生物科技CRO公司。我们都知道,一款新药从研发到商品化上市,将经历研发、临床前、I至IV期临床试验、药品注册及审批等环节,所花费的时间短则数年,长则数十年,而期间药企也将面临研发失败、资金链紧缺等风险。

在此背景下,为了成本以及时间上的把控,就如同过去20年,其他行业出现了OEM、ODM、等外包行业发展一样,医疗领域中研发、临床阶段的外包服务应运而生,也就是我们所说的(Contract Research Organization)CRO行业。CRO的出现及发展可以说是劳动力分工、专业化的必然趋势,缩短了新药项目的研发周期,且为药企提升了整体的经营效率。

得益于此,近年来CRO行业不断扩大,也催生出一批优质的CRO企业,譬如药明康德、泰格医药、凯莱英、康龙化成等。公司为Novotech Group及PPC佳生集团的控股公司,Novotech Group与PPC佳生集团于1997年创立,旗下运营两个核心品牌,分别为「Novotech」及「PPC」。此次港股上市由高盛、瑞银牵头。

产品介绍

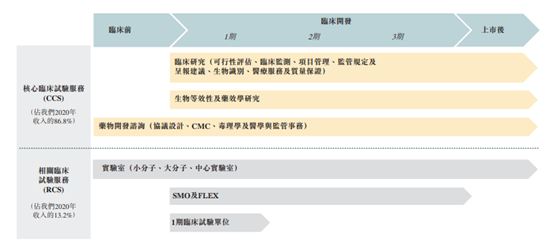

诺威健康的综合服务包括:(i)核心临床试验服务(CCS),包括临床试验、生物等效性及药效学研究以及药物开发咨询服务;及(ii)相关临床试验服务(RCS),包括实验室、临床中心管理组织(「SMO」)、灵活内包(「FLEX」)和I期临床试验单位服务。

诺威健康的服务费安排包括两种主要模式:(i)按服务收费(或者是按服务收费)模式及(ii)全职当量模式。于两种收费模式下,诺威健康通常会与客户订立总服务协议(「总服务协议」),并根据合约中指定的预定付款时间表或根据总服务协议发出的工作订单收取款项。

行业表现

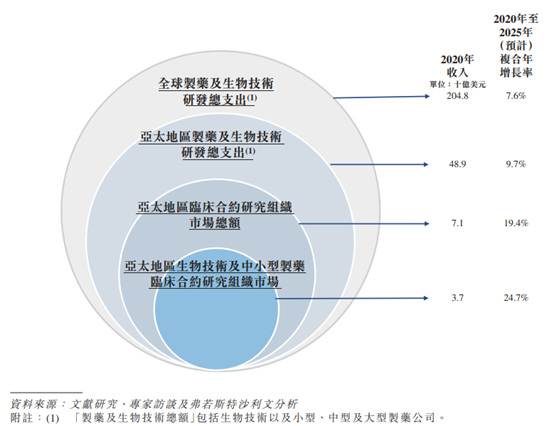

作为专注于生物技术的合约研究组织,诺威健康专注于服务快速增长的亚太地区生物技术以及中小型制药公司的临床合约研究组织市场,预计该市场于2020年至2025年按24.7%的 复合年增长率增长,高于同期亚太地区整体临床合约研究组织市场19.4%的预计复合年增长 率。下图对比了诺威健康所专注的生物技术以及中小型制药市场(最内圈)与(按圈数向外)亚太 地区临床合约研究组织市场总额、亚太地区制药及生物技术公司的研发总支出及全球生物 技术及制药公司的研发支出,于2020年至2025年的预期增长。

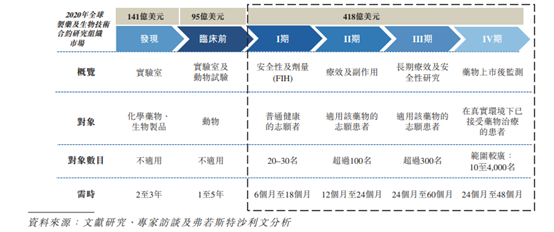

药物研发流程通常成本高昂、复杂、高风险及耗时长。该流程涉及一系列阶段,各 阶段均须顺利完成方可进入下一阶段。第一阶段是发现阶段,通过该阶段识别合适的目标 化合物。约有51.0%的已识别目标化合物通过药物发现阶段成为新的候选药物,随后进入临 床前试验阶段。约有31.8%已进入临床前试验阶段的化合物进一步进入临床阶段。新型候选 药物从临床阶段推进到监管批准的成功率约为7.9%。由于存在该等累积障碍,新药获得监 管批准的总体成功率约为1.3%。在时间上,新药的临床试验通常包括I期、II期及III期临床试 验,通常需要5至7年的时间。

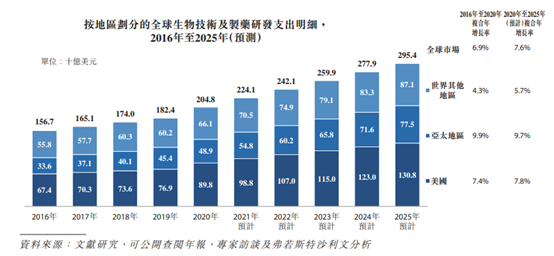

在全球范围内,对医药产品的需求及对生物技术及制药行业的投资持续上升。尤其是,亚太地区的生物技术及制药研发支出在全球范围内增长最快,由2016年的约336亿美元 增至2020年的489亿美元。预计到2025年将进一步增至775亿美元,2020年至2025年的复合年增长率为9.7%。下图载列于所示期间按地区划分的全球生物技术及制药研发支出明细。

财务报告

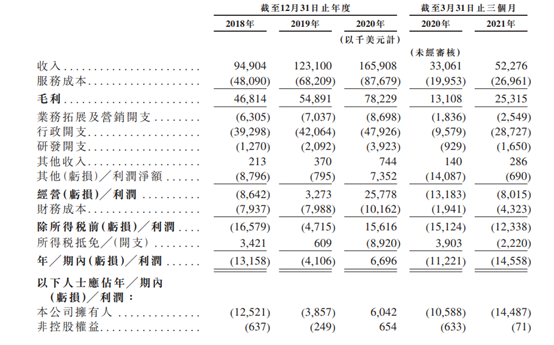

l 诺威健康科技于2018年及2019年的净亏损分别为13.2百万美元及4.1百万美元,且于2020年的纯利为6.7百万美元。诺威健康科技于截至2020年3月31日止三个月的净亏损为11.2百万美元,而于2021年同期的净亏损为14.6百万美元。

l 于2018年、2019年、2020年及截至2020年及2021年3月31日止三个月的经调整EBIT(非国际财务报告准则指标)分别为负7.3百万美元、4.8百万美元、38.1百万美元、 负12.5百万美元及9.7百万美元。

l 诺威健康科技的经调整EBITDA(非国际财务报告准则指标)自2018年的15.4百万美元增至 2019年的25.1百万美元,并进一步增至2020年的57.4百万美元,2018年至2020年的 复合年增长率为92.8%。诺威健康科技的经调整EBITDA(非国际财务报告准则指标)于截至2020年及2021年3月31日止三个月分别为负8.1百万美元及15.1百万美元。

l 诺威健康科技于2018年及2019年以及截至2020年3月31日止三个月的期内经调整净亏损(非国际财务报告准则指标)分别为11.6百万美元、2.5百万美元及10.5百万美元。诺威健康科技于2020年及截至2021年3月31日止三个月的期内经调整净利润(非国际财务报告准则指标)分别为18.7百万美元及3.1百万美元。

预期成长

CRO是一个新型的模式,只是碍于现阶段还是处于初步成长期,所以对于成本的把控还不算成熟,亏本是在所难免的。对于医疗行业的发展,CRO是不可或缺的。不管从主观还是客观来说,这都是一家值得期待的公司,这家公司在2020年实现了净利润为669.6万美元,不仅如此,公司收入大多来自于“已订约但尚未交付的项目的工作订单”。截至2018年、2019年及2020年12月31日,公司尚未交付的订单分别为1.89亿美元、2.72亿美元及3.86亿美元,2018年年末至2020年年末三年复合增长率26.87%。截至2021年3月31日,公司未交付订单累积到4.08亿美元。但是风险还是有的,虽然有了可预测的未来订单,但是订单能否有效达成还是个未知数,且诺威健康贸易应收账款周转天数也呈现逐年递增的趋势。2018年至2020年,天数从79天增至99天,三年复合增长率7.81%。一方面说明诺威健康无法在短期内收到应收款项,另一方面也代表其流动资金将会大打折扣,其付款能力会相对减弱。

未经允许不得转载:tiger trade » 亚太最大的CRO(服务合约研究组织)公司-诺威健康科技

tiger trade

tiger trade