这两天数字货币的价格再次暴跌,关于他们的一些消息又跳出来抢镜头了,本来挺好的一个创新技术,一旦和支付手段,资产价值挂钩,事情就变得有些复杂。

你看,最近美元指数在贸易战的避险情绪推动下连创新高,包括新兴市场货币和欧元在内的一系列非美元资产近半年来都在承压,强美元回归后,好像正在对全球资产做一次整体的收割。

而数字货币就是在这样的背景下和新兴市场货币一起下跌的,只是反应有点滞后了,我觉得这可以看成是热钱逃离风险资产回流美元的大逻辑下的一小部分。

还是那句老话“出来混,迟早是要还的嘛”,从2000年前后开始,美联储和全球各大央行的量化宽松政策持续释放的廉价货币撑起了一个长达十多年的资本盛世,国际金融研究所IIF的数据显示,截至2017的中期,全球总债务达到了225万亿美元。

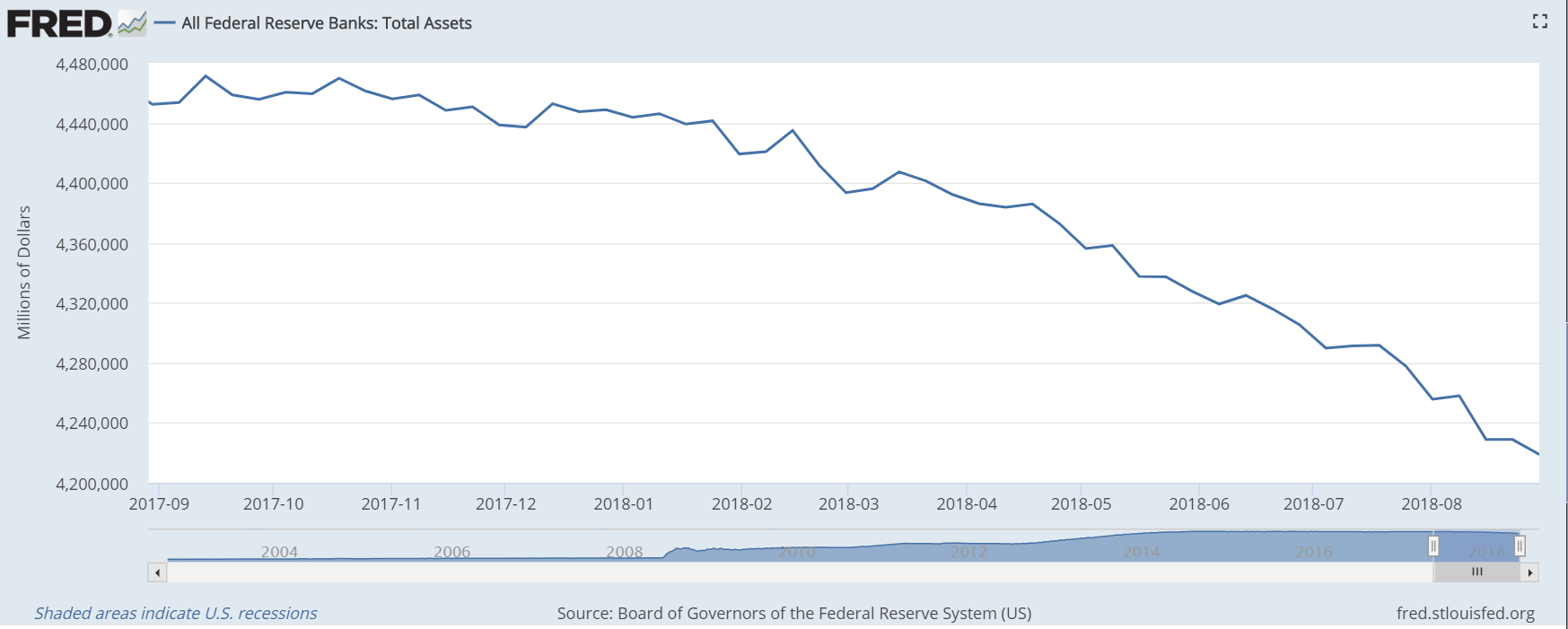

而现在,美国的加息缩表已经正式开始,从下图可以看到美联储整体资产一年来的下降幅度还是非常明显的,相对应的10年期国债利率却在持续飙升。当资金不再廉价,大量热钱从风险资产中撤出,数字货币大跌可能只是其中的一个现象,如果你知道近三年来,摩根大通核算出的投资于土耳其和阿根廷股票债券混合收益率是新兴市场最高的话,你就不难理解为什么这两家的资产在新兴市场范围内跌的最猛。

美联储一年期资产总额量曲线图:美联储官网来源

美国10年期国债利率走势图

比特币大跌的导火索

好吧,扯的有点小远,再说回比特币,比特币近年来一直想正式成为金融资产体系里的一部分,但说到底它只是在特定区块链网络下可以点对点流通的加密代码而已,所以说,比特币的内在价值很难定义,它跟股票还不一样,股票可以通过EPS,ROE等指标衡量它的内在价值,可以通过市盈率来判断价格的高低,但你拿啥来量化比特币的内在价值呢?

比特币价格最高的时候是20000多美元一个,在经历过去年年底的大跌之后,价格一直保持在7000美元上下,但价格的高点越来越低,整体也呈现下降趋势。

但在昨晚《商业内幕网》曝出高盛将放弃为加密货币开设交易部门的计划后,比特币价格出现了跳水,当时就跌了大约5%,下破7,000美元,在比特币带领下市值最高的前五种加密货币的跌幅均超过12%。

你看,当比特币的价值无法量化的时候,消息面的影响就非常大,他的核心逻辑就在于比特币在主流投资机构间的接受程度,所以当正规的机构认可数字货币的投资价值时,其价格一般会出现上涨,就像去年12月中旬芝加哥商品交易所(CME)和芝加哥期权交易所(CBOE)推出比特币期货之后,走势可以参看上面的一年期图,还有在今年7月,传言说比特币交易所交易基金(bitcoin ETF)首次获批时,比特币价格就一度突破了8000美元。

但就在我写文章的现在,比特币的价格还在疯狂下跌中,已经连破6800、6700、6600、6500、6400、6300美元六大关口,24小时的跌幅超过了14%。而全球加密货币整体市值24小时缩水近360亿美元,再度退守至2000亿美元关口。

这一切的导火索就是高盛将放弃开设加密货币交易部门的传言,当然,还有此前币圈一直盼望的数字货币ETF被拒的消息,就在上个月,美国证券交易委员会(Securities and Exchange Commission)拒绝了GraniteShares、Direxion两家公司和Winklevoss兄弟的加密ETF计划,但此前一直传的很响的BITWISE的加密货币ETF还没有消息。

市场还有另外一个传言,在9月1日,交易市场中突然出现1万枚BTC的空单。有人觉得空单是来自高盛,是特意在高盛公布上述消息的前几天唱空。这并非没有可能,比特币目前的集中程度也会造成市场操作变得很简单,但因为交易游离于监管之外,一些操控的证据也很难拿到,我想这也是目前美国监管当局一直没有审批数字货币投资工具的原因。但高盛回应的挺有意思。

根据CNBC的报道,高盛不愿向CNBC证实这一报道,只是不疼不痒的说了一句:“为了回应客户对各种数字产品的兴趣,我们正在探索如何最好地服务他们。目前,我们还没有就数字资产发行的范围得出结论。“

这个消息有两个关键点,1.不愿回应,如果是假的为什么不辟谣呢?何况推出比特币交易部门并不会对现有资产造成大的影响。这说明高盛不想辟谣,要保持推出加密货币交易部门的可能性。2,回应客户的兴趣,从这点看,对比特币感兴趣的投资者确实不少。现在就看主流投资机构的认可程度了。

《商业内幕》还说:高盛认为目前的监管环境模棱两可。在比特币交易部门获得许可之前,还有许多步审批要走,而这些都是在高盛的控制之外的。

所以,以后能影响到数字货币价格的,应该就是任何能暴露美国监管部门对数字货币态度的消息,比如bitwise公司加密货币ETF能否获批?负面新闻则类似于区块链机构可能会大批倒闭,因为不少机构选择了在去年的价格高点时进行ICO,这的确会加剧币圈的恐慌。

这么说吧,现在对数字货币的投资,相当于对数字货币人气指数的投资。

怎么通过数字货币的涨跌赚钱?

不过话又说回来,比特币价格的波动很大,但这也意味着更多的盈利机会,我们不一定非要投资比特币本身,对比特币期货感兴趣的朋友仍然可以通过双向交易来赚钱,而且对于这些波动比较大的标的来说,做日内的短线也是非常合适的。

所以如果你拿不准比特币能不能投资,不妨考虑下比特币期货,现在的交易量已经远大于芝加哥商品交易所(CME)刚刚推出的时候。根本不用害怕比特币买进后因为监管问题卖不出来。而且期货交易无论从成本而言还是从投资门槛来说都是低于现货比特币交易的,怎么样,是不是很神奇?我一步一步来跟你说。

上图中比特币期货交易量已经明显增多

首先,外盘正规的期货交易所比特币期货只有两个品种:

1.芝加哥期货交易所(CME)的比特币期货,合约代码BTC,由于交割时间不同,有两种可以交易的合约BTC1809和BTC1810,分别代表9月份交割的合约和10月份交割的合约。

2.芝加哥期权交易所(CBOE)的比特币期货,合约代码XBT,由于交割时间不同,有两种可以交易的合约XBT1809和XBT1810,分别代表9月份交割和10月份交割的合约。

这两个期货合约都可以在老虎证券和老虎期货的APP中找到

老虎证券中期货的位置

老虎期货中比特币期货的位置

目前老虎期货上的比特币期货是可以交易的,老虎证券以后应该也会开通。

其次,通过期货交易,对比特币可以进行双向的买多和卖空操作,费用上只有普通的手续费和平台佣金,不排除一些品种会有一些监管费用,整体上比融券卖空比特币要便宜多了,如果你想在某一个交易平台上做空比特币,且不说这个平台正规与否,你要付出相当于现货价值的抵押金融入比特币现货,再卖出返还,这个过程还需要缴纳融入现货的利息。而用期货卖空比特币只需要开一个比特币空单即可。

咱们拿芝期所的比特币期货为例,一手合约你缴纳的初始保证金是21562.5美元(目前而言,交易所会按风险的不同随时调整保证金),但对应的现货是5个比特币,合约价值按一个比特币7000美元来算,差不多1.6倍杠杆,在交易中,一般情况下只要账户保证金占用维持在17250.0美元之上,如下图,就不会受到保证金催缴通知,等于是动态增高了杠杆。但这个也是跟着交易所的风控规则不断变化的,当然保证金维持在21562.5美元之上更保险。

芝加哥期权交易所的XBT的保证金要求是这样的,做空和做多不一样:

别看这个合约的保证金要求少,别忘了看它的合约规模,对应价值只是一个比特币的价格,所以两个合约的杠杆其实差不多,但XBT的投资门槛更低一些。

当你觉得比特币会涨的时候呢,只需要开多单即可,操作方式和上述一样,要知道,这个比特币交易是官方承认的期货交易,和买卖WTI原油什么的没什么两样,投资者可以通过比特币的涨跌赚钱。

最后,再介绍下比特币期货买卖的一些常见问题,比如说,我们都不大清楚比特币主连合约是什么意思。它有没有涨跌停机制,下单的时候价格怎么设置等。

目前的芝加哥的这两个比特币期货品种还没有涨跌停限制,以后有没有就不好说了。

而所谓主连合约呢,就是平台会自动选取交易量,成交量最大的合约作为主连合约,一个期货品种因为其交割时间不同会有不同的交易合约,比特币期货有两个,像上面说到的,比如BTC1809和BTC1810,当快接近交割日了,9月份交割的1809合约会渐渐失去人气,人们都跑去交易10月份的合约了嘛,当成交量下降到一定的程度后,平台会在第二个交易日进行指向切换,将主连合约的名称按到另一个合约上面,这样你持有的合约就不用再展期,而只需要在主连合约上交易就可以了。

所以说,主连合约的行情都是连续的,不会因为交割日而中断,他们都是几个月份的合约行情连在一起的。

关于下单呢,如果你看好哪个价格,可以通过市价单的形式开仓,但有可能造成滑点的情况,就是市价成交的价格并非是你看到的那个,这是市场决定的,因为期货是杠杆交易,所以滑点造成的损失会放大,如果你想指定价格成交,这要说的就多了,有很多的指令组合可以用,比如跟踪单,限价单,止损单,等等吧,感兴趣的可以看看老虎证券的期货基础课程,回头有机会,我再详细说。

未经允许不得转载:海外华人美股开户 » 比特币又叒叕大跌了 这个机会能赚钱吗?

海外华人美股开户

海外华人美股开户