相信许多投资者都发现了疫情之后的经济一直处于脆弱的状态,先有俄乌战争加剧了全球供应链问题,后有美联储疯狂加息压制通货膨胀。在如此不确定的经济环境下,股市依旧能创新高,让许多人担心股市泡沫是不是要来了。股市不断走高背后究竟是昙花一现还是长存不朽呢?

本篇将以传奇投资人巴菲特所提出的指标带你了解股市是否有被高估或过热的情况,帮助投资者对持有的股票做出买卖判断,以及如何计算巴菲特指标,了解巴菲特指标是否还具有参考价值,可以在哪里查询巴菲特指标的方法。

巴菲特指标是什么?

巴菲特指标(Buffett Indicator)是由股神巴菲特所提出用以观察股市状况的一项指标。该指标第一次被提出的时候是在2001年12月,福比士杂志的一篇文章:”股市的总市值以及的国民生产总(GNP)的比例是任何时候衡量价值的最佳工具。 “

最早巴菲特第一次提出这个概念的时候,所使用的数据是国民生产总值(GNP),也就是国民(不包括在本国打工的外国人)在一定时间内所生产出的最终产品总值,简单来说就是马来西亚公民对马来西亚经济所作出的贡献。但是随着经济全球化的发展,GNP 已经无法实际反映国家的经济状况,所以巴菲特指标也经行了改良,并使用了国内生产总值(GDP)以及总市值做比较。

GNP 以及GDP 两个数据最大的分别在于GDP 是包含了外国公民或者企业对本土经济所作出的贡献,而GNP 并不包含该数据。假设身为马来西亚人的小明去新加坡打工,小明所提供的服务并不会计算在新加坡的GNP,但是新加坡的GDP 会将小明提供的服务计算入内。由于两种数据的差异并不大,而且GDP 更能反映国家的经济活力强度,所以在经过调整之后,股市的总市值以及GDP 比例也被称为巴菲特指标。

巴菲特指标算法

前面提到了巴菲特指标是由两大数据:股市市值,以及国内生产总值(GDP)所组成。这两个数据分别代表了股票市场的行情,以及国内经济的健康状况,将两种数据做对比就能计算出巴菲特指标,具体计算方式如下:

巴菲特指标= 上市公司的总市值/ 国内生产总值

细心的读者可能会发现,巴菲特指标的计算方式其实是参考本益比(P/E)的计算方式。我们都知道本益比越高表示越多投资者愿意付出高价购买这门生意。同理,股市总市值反映了投资者对一个国家未来的潜在价值,而国内生产总值(GDP)反映了该国家目前的经济状况。两个数据所计算出的比例,可以看出国内生的经济状况能否达到投资者的预期。

市场总市值

市值指的是一家企业在市场上的价值,而市场总市值指的是上市公司所有市值的总和。由于上市公司的股票是公开在给大众交易的,而且每股价格也透明,所以在计算上市公司市值的时候就相对简单,只需将市场流通的股票乘以每股价格便能计算出市值。

公司市值可以反映出大众对该公司的评价,比如说A 公司的市值为100万,但是同为该行业的B 公司市值为150万,那么市值较高的B 的公司可以被视为比A 公司更有竞争力,市场更愿意付出50万的溢价来购买B 公司的股票。

同理,如果将市场比作公司,我们就可以透过市值来判断市场的活跃度。市值越高表示投资者更愿意买进,买进的价格越高,市值就会越高。相反的,如果市场表现冷清,市值就会偏低,投资者情绪较为悲观,不愿以更高的价格买入股票。

国内生产总值(GDP)

计算巴菲特指标的另一项数据就是国内生产总值,Gross Dometic Product (GDP)。如果说市值是反映投资者的情绪,那么国内生产总值就是反映市场经济能力的关键数据。 GDP 是指一个国家在一定时间内所生产的商品以及所提供的服务价值的总和。

假设A国全国只有一个农夫,而且该农夫全年生产的稻米最终以1,000美元的价格卖给B国,那么A国全年的GDP 将会是1,000美元。现实中的交易更为复杂,政府将会收集相关数据比如,进口数据,出口数据,消费数据,政府开销以及投资数据来计算每个季度的GDP。

在决定是否投资一家公司之前,相信投资者都会做许多功课来判断这家公司是否能保持盈利,在确保公司能保持盈利的之后投资者才会投资该公司。同样地,在评估市场投资环境的时候,投资者需要关注GDP 的数据,因为GDP 所反映出来的数据能用来判断该国家经济状况是否稳定,如果GDP 能持续保持成长那么即便市场再悲观,长期投资依旧有利可图。

如何利用巴菲特指标评估市场?

巴菲特指标是衡量股票市场的重要指标之一,但是要怎么利用巴菲特指标来评估所投资的市场,是一种学问。根据巴菲特指数的理论:

- 75%至90%的区域视为合理区域

- 超过120%则表示股市高估

- 接近200%则提示了股市即将崩盘的信号

由于每个市场的活跃度都不一样,所以用以衡量的巴菲特指标也会有异。以美国市场为例,由于美国是经济大国,而且对其他国家的经济有着极大的影响,所以在利用巴菲特指标来评估美国市场的时候,并不能利用其他国家股票市场的衡量尺度,因为美国的股票资金流动,股票数量,投资者数量都可能会比其他股票市场来得高。

解决这个问题的最好方式是利用平均值,利用同一个市场的数据做前后对比,排除了不同市场的所来带的差别以外,也有着足够的数据作为参考。假设在收集了大量的数据之后,巴菲特指标的平均值是介于65%,那么投资者就可以将60%至70%的区域视为合理区域,当巴菲特指标超出90%就处于危险水平。以下将提供照片为你解释如何利用巴菲特指标评估市场:

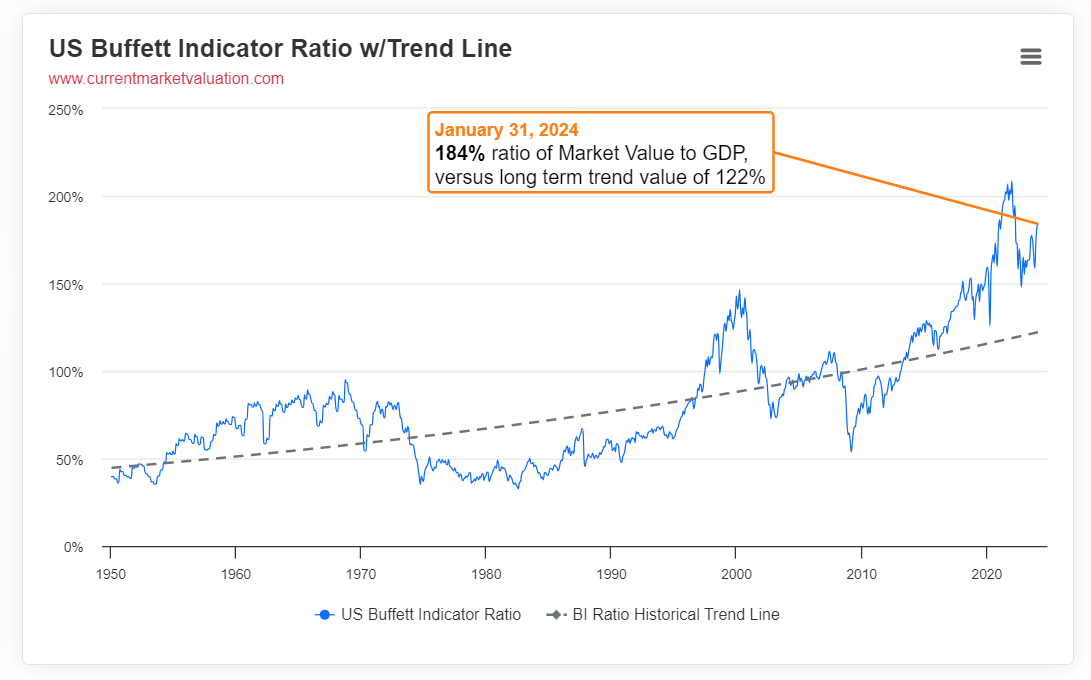

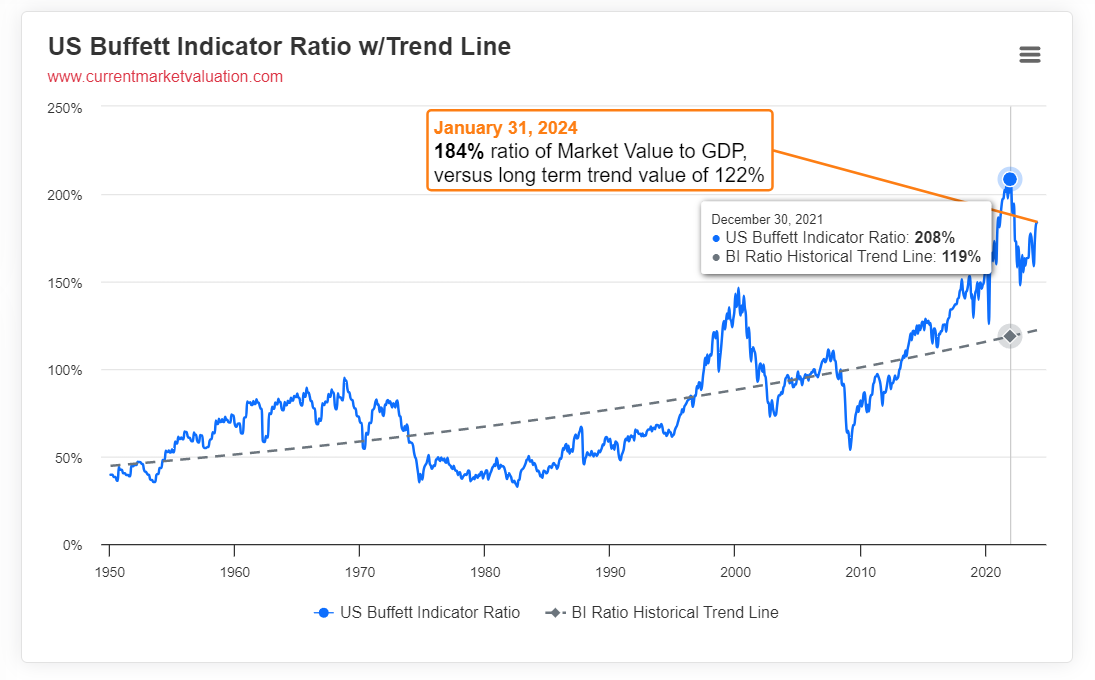

以上的图片是巴菲特指标以及其趋势线的对比。蓝色的指标是市场巴菲特指标,是根据现今市场所计算出来的长期巴菲特指标,反映了目前市场的活跃程度。灰色的指标则是根据美国历年巴菲特指标所计算出来的基准线。该线在经过调整之后可以有效的反映美国股市的情况,投资者可以将此线视为巴菲特指标的基准。

如果蓝色的指标处于灰色指标之上,表示市场被高估,反之,如果处于灰色指标之下,则是被低估。截至2024年1月,当前美国市场的巴菲特指标是184%,高于长期巴菲特指标基准的122%,属于高估情况。

巴菲特指标的历年表现

巴菲特指标第一次被提出来是在2001年,如今已经20年过去了,该项指标还能否适用于目前股市一直是股民所关注的问题。有人说在全球化的影响下,衡量本土经济的国内生产总值已经无法准确捕捉国家的增长;也有人反驳说股市长期是是合理的,并会回归到GDP 相关的平均值。这里将列出巴菲特指标的历年表现,并根据巴菲特指标的基础理论,观察其表现。

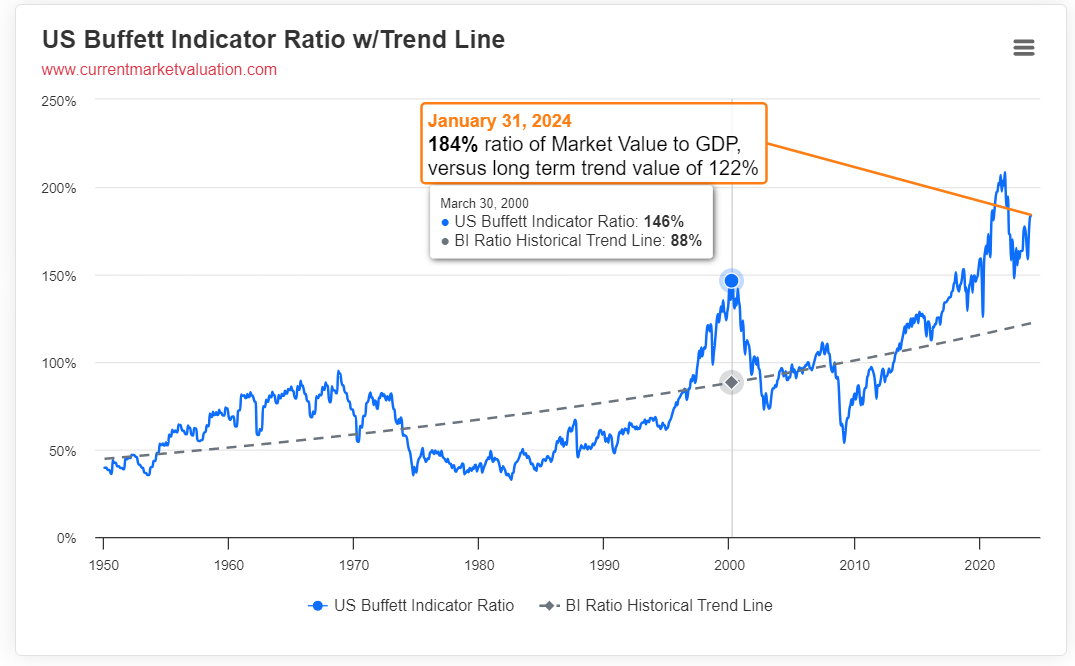

2000 年,互联网泡沫破灭前夕,美股正处于互联网的疯狂,而巴菲特指标也不知不觉的来到了146%(蓝线),相较巴菲特指标基准线的88%(灰线)超出了58%,意味着泡沫随时破裂。正当科技公司股票越走越高,募集的资金越来越多的时候,戴尔,思科等领先的科技公司纷纷在市场股票见顶时,对其股票进行巨额卖单,引发了投资者恐慌性抛售。在2000年尾,股市就开始崩盘甚至在2003年2月跌破了合理位置,市场巴菲特指标来到了73%。

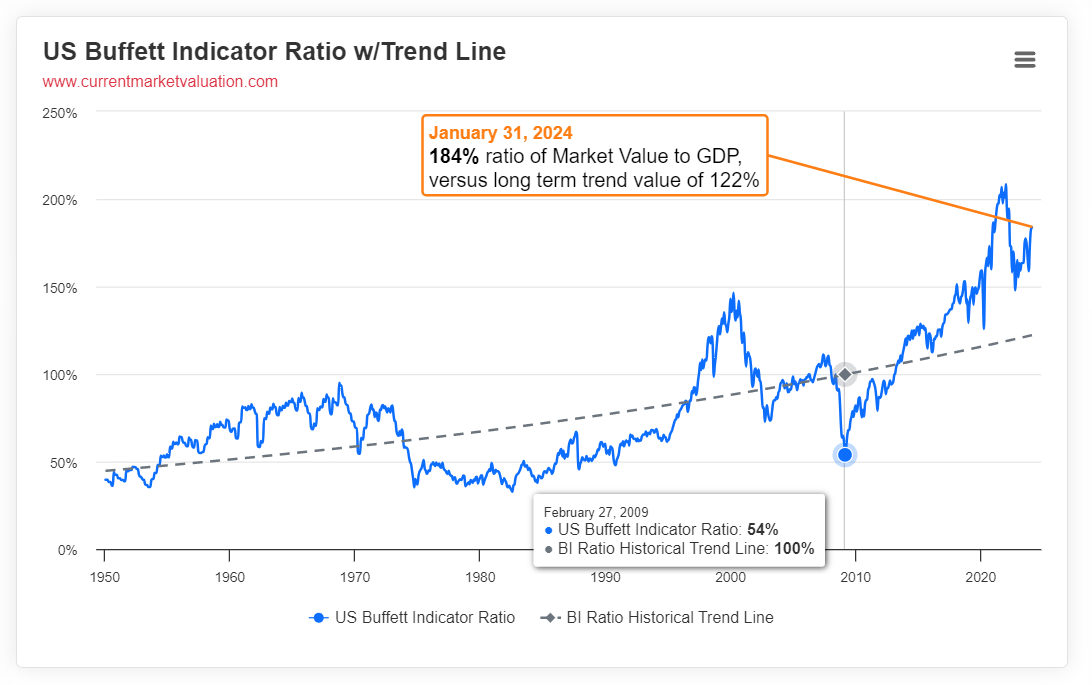

至此之后,股市都在巴菲特指标合理区域之间徘徊,直到黑天鹅的出现。 2008年,次贷危机的打击以及雷曼兄弟的破产,导致了股市进一步的下跌,市场巴菲特指标也来到了54%(蓝线) 远低于基准线的100%(灰线)。这时候的股市已经被严重低估,但是却因为信心的打击,所以相隔了5年才回到合理区域。

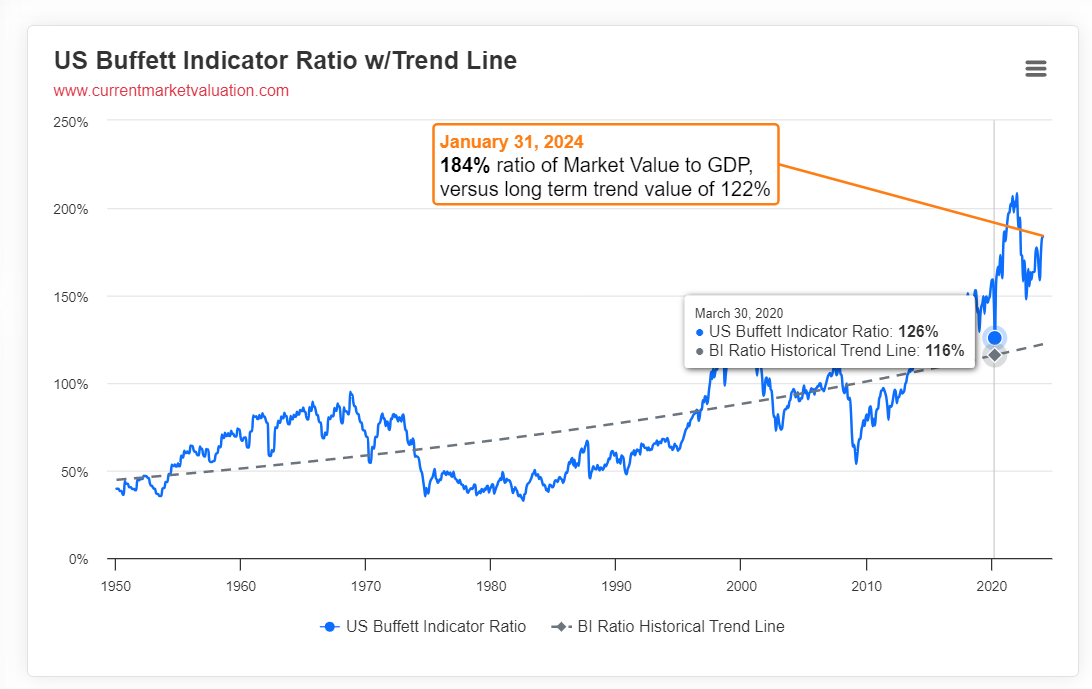

从次贷危机恢复之后,美国股市就一直高于合理区域,即便经过2019年新冠病毒以及封锁行动的打击,股市依旧没有跌破合理区域。 2020年5月20日,市场收到疫苗可能无法控制疫情之后,道琼斯指数当日就下跌了390.51点,又或者1.6%。但是市场巴菲特指标,依旧处在126%,高于基准线10%。

步入2021年,疫苗起到了作用和疫情也得到了控制,封锁行动解除之后,美国股市迎来了一波牛市。在新能源概念股以及疯狂消费的加持下,市场巴菲特指标来到了208%,高于基准线1倍以上,然而股市依旧在上涨,并没有出现崩盘的现象,这时候投资者逐渐开始怀疑巴菲特指标是还有参考的价值。

巴菲特指标还有参考价值吗?

根据巴菲特指标的历年表现可以发现,巴菲特指标的准确性在经过2000年互联网泡沫之后就下降了许多。其中有两大理由是投资者需要理解的:

全球化经济

中国在2001年加入世贸组织(WTO)。由于中国拥有大量的劳动力以及庞大的市场,所以当经济开放的时候许多海外公司都愿意在中国开设工厂,并享受廉价劳动力的红利,中国廉价劳动的红利也促进了全球化经济,因此在海外投资的回酧无法反映在本土的GDP。

在全球化经济的模式下,GDP 无法全面的诠释国家的经济,所以也就无法很好地与股市做对比。这解释了为什么在2000年之后,市场走势以及巴菲特指标的走势差距越来越大。全球化的经济不仅仅只是影响了中国,也进一步的强大了美国。

美国在18世纪经历过两次世界大战之后,迅速地崛起成为了世界上最强大的国家,也奠定了美元在世界上的地位。依靠美元的地位,美国打造了世界上最大的资本市场,而全球化的效应进一步地让更多投资者以及商家加入美国的资本市场。换言之,美国资本市场,股市,债市等都来了一大批的投资者,而这些投资者也让股市波动越来越大,也让美国经济以及股市出现了脱轨现象。

黑天鹅事件

仔细观察的读者可能会发现,巴菲特指标是无法捕捉到黑天鹅事件的。虽然说巴菲特指标的确有着能预计股市走向的能力,但是却无法捕捉到经济突如其来的变化,也就是我们所熟知的黑天鹅事件。

从过去的2000年到2023年之间,总共出现了两次大型的黑天鹅事件,也就是2008年的次贷危机以及2020年的新冠病毒大流行。这两起事件虽然都影响到了股市,但是巴菲特指标却无法提前预见。在2008年的次贷危机前夕,巴菲特指标是处于合理趋于的95%到110%左右,许多投资者都认为不会有太大的危机,所以并没有太多的防范意识, 直到雷曼兄弟破产的时候,资本市场顷刻间失去了信心,导致了市场巴菲特指标跌破了合理区域,来到了54%。

新冠疫情的影响也同样如此,当时候的市场已经出现了过热的情况,市场巴菲特指标高于基准线1倍以上,但是经过短期的下跌调整之后,股市不但没有跌到合理区域,反而还有持续上涨的趋势。截至2024年1月,市场巴菲特指标来到了184%,而基准线还停留在122%。

利率

当我们谈到巴菲特指标时,我们通常会讨论到股市总市值与国内生产总值(GDP)之间的比率。然而,这个比率没有直接考虑到利率的影响,这可以通过以下例子来说明。

假设有两个不同的时期,两者的总市值与GDP之比均为1.5。在第一个时期,当利率较低时,债券等固定收益资产回报偏低,这使得投资者更愿意投资于风险资产如股票,推高股价,使得股市总市值上升。但同时GDP可能没有同步增长,这个比率仍然为1.5,这会导致巴菲特指标升高,暗示股市可能被高估。在第二个时期,利率升高,固定收益类资产如债券就更有投资吸引力,资金可能会从股市流出,导致股价下跌、股市总市值降低。但如果GDP保持不变,比率仍是1.5,这种情况下巴菲特指标会下降,暗示股市可能被低估。

因此,在同一个巴菲特指标水准下,由于利率环境的差异,实际的股市估值状况可能存在很大区别。这说明巴菲特指标本身无法完全反映股市真实的估值程度。

以2000年互联网泡沫时期为例,当时巴菲特指标很高,但同时10年期国债利率约6.5%,表明利率水准并不低。所以当时的高股价不是由于低利率刺激,而更多是源于对互联网行业的过度乐观预期。

因此,在使用巴菲特指标评估股市时,需同时考虑利率等其他重要因素的影响,而不能仅依赖该指标本身。单单依靠过于简单的巴菲特指标是不够的,它未能完整反映影响股市估值的所有复杂因素。

巴菲特指标的参考价值

在经历了两次大跌,巴菲特指标都无法捕捉,而且下跌的幅度也无法回到合理区域之后,许多投资者都认为巴菲特指标是一项过时的指标,并不能为投资带来价值。然而,巴菲特指标的价值在于提供长期的参考,并不是用来预测股市的工具。

正如巴菲特的名言:”我宁要模糊的正确,也不要精确的错误。“ 巴菲特指标已经提供了很好的市场参考价值,但是许多投资者却明知道股市在过热的情况下,依旧采取过激的投资方式,最终导致投资失利。

巴菲特指标的价值在于提供投资者市场的活跃度,当市场过热的时候,投资者应该采取保守的投资方式,当市场处于无人问津的时候应该采取积极一点的投资方式。简而言之,巴菲特指标的价值是帮助投资者判断市场,而不是预测市场。

巴菲特指标查询方法

由于每个国家的经济状况以及股市表现都不一样,所以每个国家的巴菲特指标都有所差异。然而投资者可以根据美国股市的巴菲特指标来做一个参考值,因为美国有着全球最大的金融能力,足以影响其他国家的股市。以下为你提供查询美股巴菲特指标的网站:

- GuruFocus是一个以英文为主的网站,提供了20年的巴菲特指标。该网站还改良了巴菲特指标,并纳入了联邦储备银行总资产为主要参考值之一。有鉴于国家银行的货币政策有着影响国家未来经济的能力,所以更能准确的衡量股市情况。

- 财经M平方利用台股市值以及台湾GDP 计算出台湾市场的巴菲特指标,简单明了的数据可以让投资者更容易明白。

如果以上网站没有提供你所投资市场的巴菲特指标,那么你可能就需要收集数据自己计算。以下为你提供能收集金融数据的网站:

- WorldBank世界银行的数据库,能提供世界各国的国内生产总值(GDP)。这个网站不仅拥有历年的数据,而且还能免费下载,是收集宏观经济数据的好网站。

- Investing.com是一个免费的金融数据网站,该网站提供了各国股市的历年市值,并拥有不同市场的新闻,投资者可以利用该网站来关注其他市场的走势。

在收集完主要的资料之后,投资者可以根据前面提到的巴菲特指标的算法来计算。需要注意的是在收集资料的时候,必须注意数据的单位,如果市值的单位是以指数为单位的话需要将这些数据转换成与国内生产总值(GDP)同等单位的数据。

未经允许不得转载:tiger trade » 巴菲特指标是什么?对判断股市过热还有参考价值吗?

tiger trade

tiger trade