比特币这个概念在2008 年被提出,而2021 年底,加密货币市场行情爆发,当时比特币要价60,000 多美元,时至今日的2024 年1 月,比特币大约落在40,000 美元左右,比特币的一夕爆红让全球投资人开始关注到加密货币市场,更有「比特币代表整个加密货币市场」的假想。

由于大部分人对加密货币的刻板印象是「风险极高、不受监管机构管制」,而且只能在加密货币交易平台或CFD 交易平台投资比特币,一般券商是无法投资的,所以导致有些人想投资比特币但却步了。

此时有些人想到可以用「ETF」的方式投资比特币,而ETF 这个商品本来就可以名正言顺的在券商里交易,因此就达到「在券商平台交易比特币」的目标,让比特币交易更方便。

2024 年初重磅:SEC 核准比特币现货ETF

在2023 年7 月,包括BlackRock、Fidelity、WisdomTree 等数家机构向美国SEC(美国证券交易委员会)提交「比特币现货ETF」的申请,虽然SEC 在一开始驳回申请,但他们很快就重新提交申请,并与Coinbase 合作,与之协助做好市场监控,SEC 在这次就接受了申请,并要在240 天内核准或拒绝上市这些ETF。当时这件事在币圈掀起了一段话题。

在2024 年1 月,SEC 正式批准11 家公司申请的比特币现货ETF,也意味着投资人不需要在加密货币平台才能投资比特币,一般投资人在券商也能交易真实的比特币了,投资的同时还能参与加密货币市场,也就是说,投资比特币的门槛降低了,这是比特币自问世15 年以来最具有里程碑的事迹之一,而在此之前,投资人只能投资期货ETF (并不是真实的比特币交易),可见这次的进步有多大的意义。

看到这里,不难察觉到加密货币市场上的投资人有股激烈的情绪,也带动了一股投资比特币的风潮,本篇文章就是要来认识何谓比特币ETF,投资它有什么好处及风险,SEC 的这波声明向市场透露了什么讯息,以及如何投资比特币,有兴趣的读者请一一看下去吧。

比特币ETF是什么?

在了解何谓比特币ETF 前,要先知道什么是ETF。简单来说,ETF 就是一款能追踪指数或投资商品价格的开放式交易所交易基金,它并不是由单一个股组成,而是由相似市场的大多商品,组装起来的一篮子资产组合,其中包括股票、债券、基金、期货合约等。举个例子,SPY 就是一款追踪S&P 500 指数的ETF,SPY 的成分股就是S&P 500 指数中的500家公司。

而比特币ETF 追踪的是比特币的价格及其相关的资产。而依市场需求,比特币ETF 划分成2 种:比特币现货ETF 和比特币期货ETF。

1. 比特币现货ETF介绍

比特币现货ETF 相对好理解,就跟一般的股票型ETF 一样,只不过ETF 追踪的商品不是股票而是比特币。它的特点是能在一般券商中交易,不一定要到加密货币平台才能交易,这样就能降低投资者交易的门槛。此外,在一般券商上能做的操作,在比特币现货ETF 身上也能做到,譬如开杠杆交易。

比特币ETF追踪的是比特币现行价格,所以ETF 的价格走势会与加密货币中比特币的市场行情走势一致。ETF 的发行公司也会透过买卖来维持ETF 与比特币价格之间的平衡。

2. 比特币期货ETF介绍

比特币期货ETF 的运行方式则更为复杂。期货本身就是一个衍生性金融商品,买家(投资人)指定一个买价,在指定时间交易一定数量的商品,这中间会形成一份「合约」,这样的好处是可以避免市场动荡所带来的价格波动,以「约定好」的价格交易这份合约。

而把上述概念套用在比特币期货,就是确保买家(投资人)能透过心中期待的的价格来交易比特币,保护自己免受市场动荡所影响。所以与现货ETF 不同的是,比特币期货ETF 更看重的是「预期比特币价格的上涨或下跌」,更像是一个短线操作。

举例来说,假设市场上有一份比特币期货ETF 的合约,商定价格为一枚要价30,000 美元的比特币,这份合约在半年后到期,所以投资人会赚还是赔,要看半年后比特币的价钱在哪里,如果半年后比特币价格高于商定价格,ETF 就赚钱;如果低于商定价格,ETF 则赔钱,假设半年后比特币跌倒20,000 美元,这个ETF 就赔了10,000 美元;如果价格来到40,000 美元,这份ETF 则赚了10,000 美元。

所以,比特币期货ETF 的赚或赔,主要变因在于「比特币市场会攀升还是下跌」。

比特币现货ETF和期货ETF的差别

文章一开始提到的「SEC 批准11 家比特币现货ETF」,针对的是现货ETF 而不是期货ETF,先撇开现货和期货本质上的差异,其实期货ETF 已经盛行很久,它与现货ETF 的差别在于:现货ETF 是追踪实质比特币价格的ETF,本质上是持有比特币在交易,期货则不是。

SEC核准比特币现货ETF,向市场透露什么讯息?

SEC 在这次一月的批准,是在批准全球市值最大的加密货币的「现货ETF」,而在此之前所交易的比特币ETF 是「期货ETF」,还不是实质的比特币交易,两者性质不一样,别被混淆。这样除了可以降低投资人对比特币的担忧,还等于是变向鼓励投资人要向成熟的公司做交易,但SEC 主席还是有警告,在投资比特币ETF 前还是要考虑风险。

SEC 表示虽然批准比特币现货ETF,但不代表认可比特币的存在,时至2024 年SEC 其实还未承认包括比特币在内的大部分加密货币,主因SEC 认为加密货币很常出现异常及投机性的交易,甚至加密货币的交易平台也缺乏投资保护措施,对投资者来说损失风险相当的大并警告投资人和在交易加密货币前小心行事。

而分析师预计,短期内将会有大量资金涌入该ETF,这股乐观的情绪会推升比特币价钱好一段时间。

投资比特币ETF VS 直接投资比特币

你知道吗?虽然都是投资比特币,但是加了「ETF」这个变因,大大改变了商品的性质,前面有提到以ETF 形式来交易比特币会降低许多门槛,降低的这些门槛就是投资比特币ETF 的好处,也是与直接投资比特币最大的差别,以下一一说明:

1. 不用储存冷钱包、热钱包,提高交易方便性

投资加密货币必须储存在冷钱包(Cold Wallet)及热钱包(Hot Wallet),简单来说这两种钱包都是存放加密货币的方式,冷钱包指的是将货币存放在网路软体上;热钱包则是指存在硬体装置上。因此,交易加密货币前,投资人还必须事先规划好哪一种类的冷钱包及热钱包,以免加密货币消失或没地方存放。对投资人来说,这等于是多一层门槛,没做好的话无异于是曝露风险。

而ETF 本身就不需要存放在冷钱包或热钱包,无需多一层保障,买下ETF 即是你随时可灵活交易的资产,ETF 就是会直接存放在投资人的户口当中,而且券商若倒闭了,还有SIPC 的保护,最高可为每位投资人领回50 万美元。

2. 受到安全监管

SEC 可说是全球最大的金融监管机构,它能保护投资人的交易安全以及市场的秩序。而这11 家受到SEC 认可的现货ETF,理论上就是获得SEC 保障的商品,再加上SEC 会将这些ETF 授权给自己认可的券商平台,因此可说是全程交易都有SEC 在背后监督,投资人可以放心投资。

投资比特币ETF有什么风险(坏处)?

1. 追踪误差

追踪误差基本上是ETF 的通病,它指的是ETF 的价格表现与实际比特币的价格表现的误差,为什么会产生误差呢?因为ETF 相比比特币,多了管理费等交易成本,追踪时也会出现些微误差,导致任何一种ETF 追踪起来都有价格误差。

2. 市场流动性

ETF 的流动性对交易的运作顺不顺利有很重要的关联性。就以期货市场来说明,如果期货市场的流动性受到限制,可能导致买卖价差扩大,导致投资人得付更高的交易成本。而由于比特币期货ETF 与成熟ETF 相对起来较新颖,因此随着投资和股票的发行增加,可能会面临更高的流动性风险。

至于现货ETF,由于商品还很新,虽然为市场带动了一股力量,理应会带来一股热潮,但是还未听说流通性不足,以此推论的话,目前现货ETF 的流通性是足够的。

3. 加密货币安全问题

加密货币的本质是数位资产,因此风险评估就不像一般公司要看盈利那样,而是要担心会被网路攻击的风险,任何一个网路安全漏洞都可能影响比特币的价值。

而这层风险影响的就不只是比特币本身,而是整个加密货币市场都会受到威胁,也就是说,只要出现资安漏洞,大家担心的就会是「整个市场的货币会不会被盗走」?影响层面遍及整个市场,不只比特币本身,ETF 也会受到波及。

4. 没有股息

比特币现货ETF 并不会支付股息,它的唯一的获利模式就是「价差」,比特币价格上升ETF 才会赚钱,反之亦然,所以投资人应该意识到比特币现货ETF 是靠价格走势来展现投资绩效,而不是靠股息。同理,比特币期货ETF 也没有股息。

比特币现货ETF 能直接影响比特币价格?

或许市场上有些迷思,认为比特币现货ETF 会影响比特币价格,但这边有个谬区:不论是哪种ETF,其实它们只是在「追踪」目标的价格,并反映在ETF 上,完全是处在被动的模式,所以在一开始的本质上,就不会有这个问题。

但如果单独只看比特币市场,这次SEC 承认这些ETF 的存在,其实是带有「象征意义」的,市场认为这次的事件,是推动加密货币市场普及化的一个重要里程碑,可能会提升市场对比特币的信心并推高价格,甚至会因为投资管道越来越便利,而让许多「观望者」愿意涌入比特币市场,再继续推高行情。

如何交易比特币期货ETF?以IB示范

目前主流的券商平台都已经开放投资比特币期货ETF 了,就以Interactive Brokers(以下简称IB)来说,几乎各大比特币期货ETF都能找得到,所以只要注册一个IB 帐号就可以开始投资比特币喽!

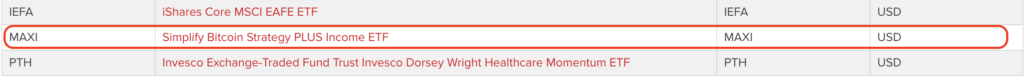

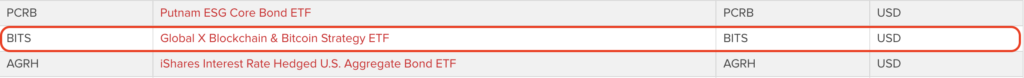

而常见的比特币期货ETF 有:BITO、XBTF、BITI、BTF、MAXI、BITS 等等,各家的资产规模和手续费也不同,这边用表格统整:

| ETF | 发行公司 | 资产规模 | 管理费 |

| BITO | ProShares | 14 亿美元 | 0.95% |

| XBTF | VanEck | 0.63 亿美元 | 0.76% |

| BITI | ProShares | 0.55 亿美元 | 0.95% |

| BTF | Valkyrie | 0.35 亿美元 | 1.20% |

| MAXI | Simplify | 0.31 亿美元 | 11.18% |

| BITS | Global X | 0.15 亿美元 | 0.65% |

上述这些ETF 也能在IB 找得到:

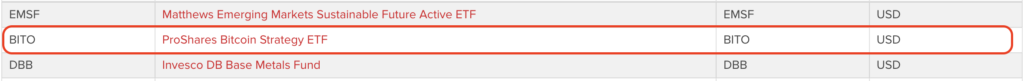

BITO:

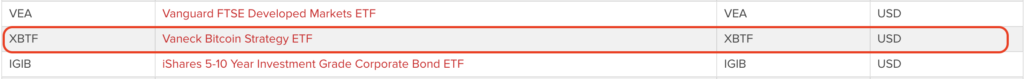

XBTF:

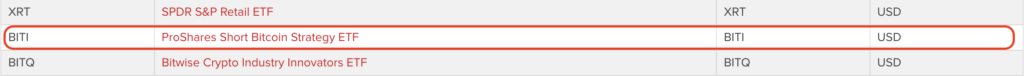

BITI:

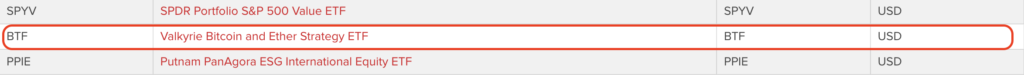

BTF:

MAXI:

BITS:

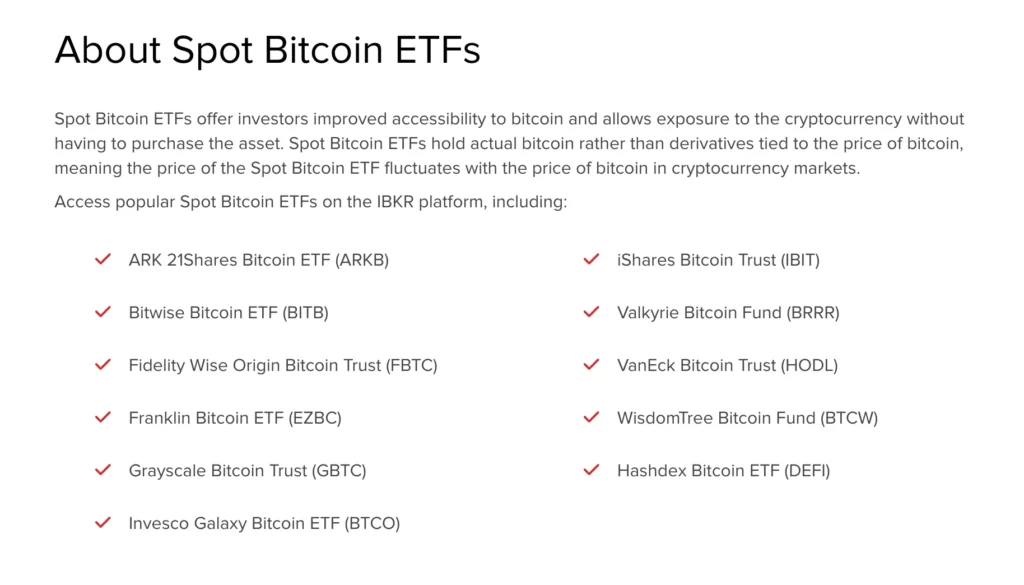

如何交易比特币现货ETF?以IB举例

SEC 这次核准的11 家比特币现货ETF,都能在IB 上找到,以下再用表格统整它们的发行公司及管理费(资产规模还未知)。

| ETF | 发行公司 | 管理费 |

| ARKB | Ark Invest | 0.25% |

| BITB | Bitwise | 0.24% |

| FBTC | Fidelity | 0.39% |

| EZBC | Franklin Templeton | 0.29% |

| GBTC | Grayscale | 1.5% |

| DEFI | Hashdex | 0.9% |

| BTCO | Invesco | 0.59% |

| IBIT | iShares | 0.30% |

| BRRR | Valkyrie | 0.8% |

| HODL | VanEck | 0.25% |

| BTCW | WisdomTree | 0.30% |

同样的,以上都是可以在IB 上投资的比特币现货ETF:

未经允许不得转载:tiger trade » SEC承认了!比特币ETF是什么?现货型和期货型的差别在哪?

tiger trade

tiger trade