你知道为什么很多人在贷款买第一辆车,或者是买第一套房子的时候会困难重重吗?这是因为每个人都是有信用评级的,就像是你努力念书后得到的成绩单,你付出的努力,都会成为一个评判标准,让学校根据你的成绩调整教学方案或者是分班。

那你有没有想过,对于一个企业、甚至是一个国家,信用评级对他们而言代表了什么呢?

参考前段时间发生的新闻,2023年8月份期间,穆迪下调了数个美国中小型银行的信用评级,例如M&T Bank、Pinnacle Financial、BOK Financial 和Webster Financial 等,并且还加入了几个银行列为潜在的降评名单,这些影响很直观的影响到美股的走势,3大指数同步下跌。

正是因为信用评级的调整,让市场对于美国银行也失去信心。仅仅是一个评级机构,对整体的经济的影响为什么可以这么大呢?

穆迪评级(Moody's Rating)是什么?

在了解「穆迪评级」是什么之前,我们需要先认识「穆迪」。总部位于美国纽约的穆迪(Moody's)是全球最主要的3大信用评级机构之一,其余2个机构分别是标准普尔(S&P)和惠誉(Fitch Group)。

信用评级机构是一个重要的服务性中介机构,透过风险评估针对非金融企业、金融机构、结构融资工具、项目融资工具和公共部门的实体发行的金融债务的相对信用风险进行打分与评级,而市场投资人可以根据其评级来判断是否符合自己的投资标准,在评级的下调或者是提升的时候也可以判断风险是否严重。

穆迪评级的作用

穆迪(Moody's)作为一个全球最大和最有影响力的信用评级机构之一,为了全球的债务工具和债务发行者提供信用评级、研究和风险分析服务,包括:

- 政府和机构债券

- 短期债务

- 银行存款

- 其他金融工具

这些评级的作用其实为投资者、金融机构和政府提供了一个关于债务工具违约风险的参考,这些评级存在影响着数万亿美元的投资策略。

除了对外的信用评级外,穆迪还有提供一系列的分析工具、属于解决方案和研究服务,对于客户内部来说,这些能够更好帮助顾客更好的理解和管理信用评级风险,例如对全球的银行、投资者、企业和政府提供深入的市场分析以及风险评估,这是非常权威性的研究报告,帮助提供关键的导向,可以让他们在不确定的环境中做出正确的策略。

穆迪的具体评级步骤如下:

根据官方资料,穆迪评级的具体评判步骤如下:

第1步:签署商业合同后将指派分析团队

以发行方为例,在找到穆迪并且支付评级费用后,穆迪会与对方签署商业合同以及评级申请书,然后会指派负责的分析团队前去工作。

第2步:发行人向分析团队提供企业相关信息

发行人会向穆迪的分析团队提供企业的相关信息,包括在会议中给准备好公司资料以及进行演示。

第3步:管理层与分析团队会面

发行人管理层与分析团队会面,并且提供公司的资料以及进行讨论。而在融资交易期间或者是结构融资交易的情况下,因时间紧张,此阶段的工作也有可能会加快进行。

第4步:分析团队开始分析并提交信用评级委员

在穆迪的分析流程中,为了确保评级的严谨、公正和一致性,评级委员是非常重要的。评级委员会进行审核、投票及授予评级。在召开和评级委员会的会议后,穆迪鲸鱼发行人电话沟通及说明评级,之后公开发表。

第5步:提交评级和评级理据

对于公开的评级,发行人会审查新闻稿的草稿。然后透过ratings.moodys.com 以及新闻电报上发布的新闻稿来公开评级,而对于私人或者未公布的评级,则不会公开分享。

第6步:持续跟踪

不仅如此,穆迪也会持续的跟踪信用评级,并维持与相关机构的联系,确保评级的即时性和相关性。对于”时点性“的评级,跟踪阶段则并不适用。

一般来说,信用评级的更新频率是每季度一次,然而如果是有一些重大变动,例如之前英国脱欧事件,或者是公司发生了并购、拆分甚至是重大新闻发布等等,信用评级机构也会根据新的资讯调整评级。

穆迪评级的由来

穆迪工资的创始人是约翰·穆迪(John Moody's),他在1900年的时候发表了《穆迪工业和杂项证券手册(Moody's Manual of Industrial and Miscellaneous Securities)》,其中就包括了有关金融机构和政府机构的股票和债务还有执照、矿业和其他行业公司的一般信息和统计数据。然而在1907年发生了银行恐慌,而他没有足够的财务资源来应对1907年,所以最终是卖掉了这本刊物。

而当时在1909年的时候,他向投资者提供了他对铁路运营和财务状况的分析,也对铁路债券进行信用评级,其中也包括了信用评级符号。在之后的1913年,穆迪开始对公用事业和工业债券进行信用评级。

穆迪评级现在的股票在纽约证券交易所上交易(NYSE:MCO)。在之后的1975 年,美国证券交易委员会(SEC)认可穆迪公司、标准普尔(S&P)和惠誉(Fitch Group)为“全国认定的评级组织”(NRSRO, Nationally Recognized Statistical Rating Organization)。

穆迪在2001年7月在北京设立代表办事处,开拓了中国业务。目前为止,穆迪在全球有800名分析专家,1700多名助理分析员,并且在17个国家设有机构。

穆迪评级表怎么看?

穆迪评级可分为长期和短期的全球评级标准。

长期评级是对期限为一年或以上的金融债务的信用风险的评估;而短期评级则适用于个别发行人偿还所有短期债务的能力,而不是以特定的的短期借款计画来判定。

全球级长期评级标准

穆迪的长期评级标准分为好几个等级,详情如下:

| 评级 | 评级叙述 |

| Aaa | Aaa 级债务的信用质量最高,信用风险最低 |

| Aa | Aa 级债务的信用质量很高,信用风险机低 |

| A | A 级债务为中上等级,信用风险较低 |

| Baa | Baa 级债务有中等信用风险,属于中等评级,因此可能有某些投机特征 |

| Ba | Ba 级债务有一定的投机成分,信用风险较高 |

| B | B 级债务为投机级别,信用风险高 |

| Caa | Caa 级债务信用状况很差,信用风险极高 |

| Ca | Ca 级债务投机性很高,可能或极有可能违约,有收回本金和利息的一定可能性 |

| C | C 级债务为最低等级,通常会违约,收回本金及利息的机会微乎其微 |

*注:穆迪在Aa 至Caa 各级评级之后采用修正数字1、2及3。修正数字1表示该债务在同类评级中排位较高;修正数字2表示排位居中;修正数字3则表示该债务在同类评级中排位最低。

这些评级都是以金融债务是否能够按照承诺旅行的可能性,并且反映违约的可能性以及发生违约时蒙受的财务损失。

目前马来西亚在23年的更新中还是维持A3,也就是展望为“稳定”。香港和台湾则是同样是,Aa3。

而在近期的新闻中,由于美国国会的“政治两极分化” ,无法减缓债务承受能力的下降,因此穆迪表示可能会从“稳定” 下调展望为“负面” ,然而目前的情况的话,穆迪仍旧以美国的信用和经济实力为有,维持其长期发行人和高级无担保评级为“Aaa”。

全球级短期评级标准

穆迪的短期评级标准分为好几个等级,详情如下:

| 评级 | 评级叙述 |

| P-1 | 评级为Prime-1的发行人(或支持机构)短期债务偿付能力最强 |

| P-2 | 评级为Prime-2的发行人(或支持机构)短期债务偿付能力较强 |

| P-3 | 评级为Prime-3的发行人(或支持机构)短期债务偿付能力尚可 |

| NP | 评级为非优等(Not Prime)的发行人(或支持机构)不在任何优等(Prime)评级类别之类 |

*注:评级为P-1 或P-2 的加拿大发行人,其短期评级获发行人最优先级长期评级、其担保或支持提供方增信

如何检查投资标的属于哪个评级?

如果要检查投资标的评级,可前往穆迪的官方网站查询,但穆迪官网的资料是需要注册帐户并且订阅才能查看。

如果是以及付费订阅穆迪服务,具体查询步骤如下:

步骤1:前往穆迪的官方网站

打开浏览器,前往穆迪的官方网站:Moody's Investors Service。在首页的上方可以找到搜寻栏。

步骤2:查看投资标的相关的公告,或者是细节评级报告

在搜寻栏中输入您想查询的投资标的,例如公司名称、债券代号或其他相关信息。然而一般来说,关注穆迪的公告(announcements)也能够得到需要的相关信息。

如果是想要查询股票和债券,也可以直接在Google 搜索它们的评级,具体的方式如下:

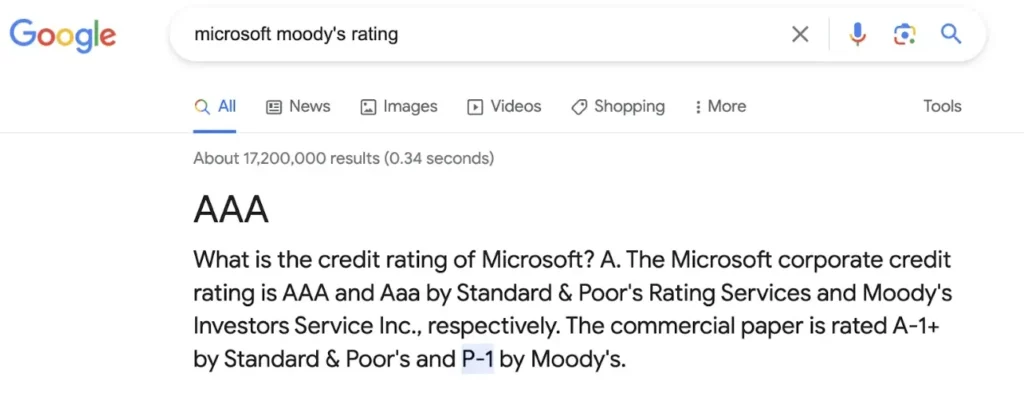

1. 查询股票相关的评级

可以在谷歌搜索“名字+Moody's rating”,例如“Microsoft Moody's rating”,就会出现相关的评级资料。

需要提醒的是,由于穆迪评级会因公司的变化而调整,所以需要注意查看消息的年份,确保这是最新的资料。此外也可以关注一些财经新闻平台的相关更新,例如雅虎财经,Morningstar.com 或者是Investing.com 等。

2. 查询债券相关的评级

关于债券相关的评级资料也是可以透过谷歌搜索,但是也可以通过APP(比如FSMOne)来查看。

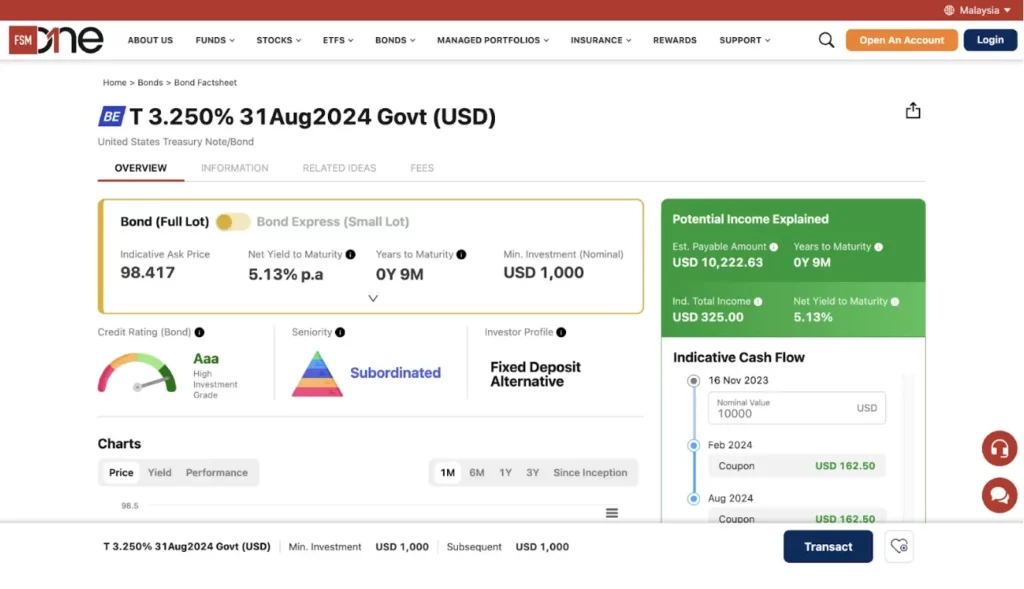

以美国国债(United States Treasury Note/Bond)为例:

首先打开浏览器,前往FSMOne 的官方网站,然后在首页的上方可以找到搜寻栏。输入你想要找的债券名字。

点击后就可以进入其介绍页,在Overview 的部分就能看到他的信用评级。

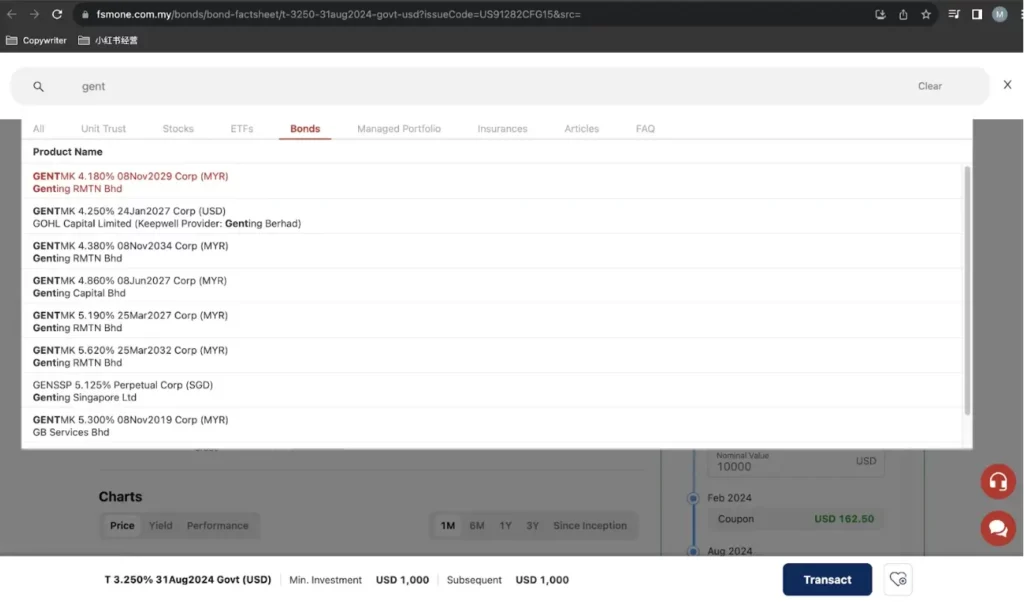

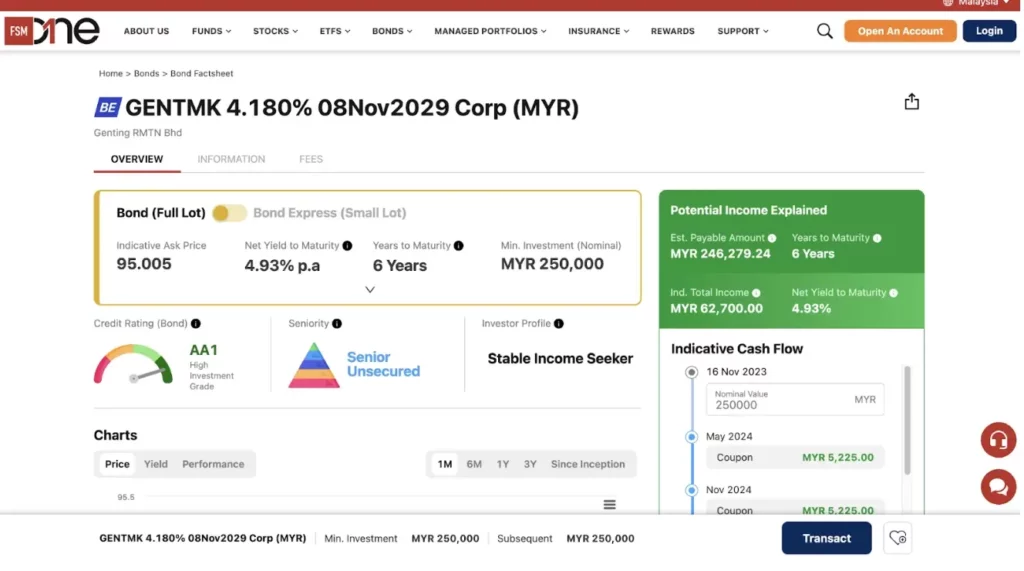

以云顶公司(GENTMK)的债券为例:

同样的,先前往FSMOne 的官方网站,然后在首页的上方可以找到搜寻栏。输入你想要找的债券名字。

点击后就可以进入其介绍页,在Overview 的部分就能看到他的信用评级。

投资者应该如何选择根据评级投资?

如果是稳健型的投资者,可以选择穆迪Baa3 以上(标普和惠誉评级为BBB-)的金融债务产品。这些等级可以称之为「投资等级(investment grade)」。

这些类型的国家或者是企业发行的债券或是特别股的投资风险性低,不太可能会发生债务违约,而其中名列前茅,能够拿到AAA 评级的例如美国公债,微软所发行的企业债等等,则是被投资人视为更佳安全的投资选择。

相反的,如果是追求高回报,不介意风险的,则可以选择穆迪Ba1 以下(标普及惠誉评为BB+)的金融债务产品。这些等级也被称为「投机等级(speculative grade)」。

这类国家发行的债券或企业发行的债券、特别股投资风险性高。所谓为了吸引投资人,这类型的发行机构也会承诺给出较高的利息,所以这类型的「非投资等级债券」利率高、违约风险也高。

穆迪评级的影响

在历史上或者是近期的事件中,都能看到穆迪在里面的身影。要知道穆迪评级对于外界来说,可以理解为一个风向标,其中的变换,都会影响到一个国家、一个企业在外界的看法。

这些看法,则会很大的程度上影响到投资的信心,一个国家或者是企业,失去了投资人的支持,发展速度势必受到影响,严重的话甚至可能导致国家的整体经济环境受挫,以下是一些穆迪相关的重大事件:

穆迪降低美国银行的评级

在2023年的8月8日,穆迪宣布下调多家美国中小银行的信用评级,并表示可能会下调一些大型的美国银行的信用评级。由于持续加息造成的高利率,许多银行第二季度的业绩也不如预期,由于多方面的影响,因此评级的下调对于银行机构来说是能够理解的,然而在穆迪公布评级下调后,也反映出外界对美国经济的信心出现了下滑的现象。

穆迪警告下调美国评级

在惠誉下调美国主权信用评级一个多月后,穆迪作为最后一家仍给予美国“Aaa” 评级的机构,

在2023年9月份,对美国政府提出了警告。

这是因为美国联邦政府险些陷入了“关门”危机,所谓的“关门”也就是所有的联邦政府工作人员将会被迫休假,仅留下必要的员工在无薪状态下工作。这会导致美国经济的主要数据,如失业率、通胀率等将无限期暂停发布,所以无论是外界投资者或者是美国投资者,都无法参考经济数据做投资决定。

如果发生这样的状况,在穆迪评级看来就是负面的影响,这也是为什么它提出了警告,可能会从Aaa 级降至Aa+。

穆迪上调希腊评级

希腊由于其债务危机,一直都被许多人诟病说是拖累欧盟的成员国,然而在2023年9月份,穆迪将希腊的信用评级上调了2级,从原本的2010年期间的非投资级,到现在离投资及紧紧一步之遥,从Ba3 上调至Ba1,展望为稳定。

由于希腊的整体经济都在改善中,GDP 对比疫情爆发前5年进步显著,而穆迪评级的调整,不仅仅是对政府财政以及整体经济政策给予肯定,也对希腊的整体形象有着明显的提升。

雷曼兄弟事件

在2008年的雷曼兄弟事件的发生,其实是一系列的问题影响的,其中的元凶就是次级房屋贷款(Subprime Mortgage),简单来说,给信用纪录较低、还款能力较差的贷款类型就叫做次级房屋贷款,这种贷款一般来说也会被收取更高的利息。

当时雷曼兄弟还是全球第4大的投资银行,在2007年前靠着抵押贷款的业务获得了非常惊人的利润!因此在金融危机爆发前他还持有非常大的市场份额,因此陷入了困境。

而其中穆迪在当初的事件中受到了强烈的批评,这是因为当初美国的金融机构将高风险的次级房贷包装成证券商品的,而穆迪作为评级机构也把风险极高的次贷房屋贷款评为高信用评级,并未意识到该产品的风险。所以当初的事件对于信用评级是一次重创,几乎让人对其失去了信任。

未经允许不得转载:tiger trade » 穆迪评级Moody's Rating是什么?可信可靠吗?对投资有什么影响?

tiger trade

tiger trade