受益于前几年的半导体热潮,相信大家对半导体行业也并不是那么陌生。半导体的产业链复杂却又各密不可分。这家公司属于半导体工程支持产业,主要参与为集成电路组装和测试。在股息政策方面,公司也计划将其年度税后利润的20%分配给集团股东。

Edelteq Holdings Berhad IPO 上市详情

IPO 日期

| 公众申请认购开放日 | 2023年5月9日 |

| 公众申请认购截止日 | 2023年5月17日 |

| 认购抽签日 | 2023年5月19日 |

| 分配 IPO 股份日 | 2023年5月26日 |

| 正式上市日 | 2023年5月30日 |

上市板块

马来西亚证券交易所- 创业板

IPO 价格

每股 RM0.24(本益比:23.53x)

大眾籌集資金

RM24 million(2400萬令吉)

上市後市值

RM127.81 million(1億2781萬令吉)

Edelteq 是什么公司?

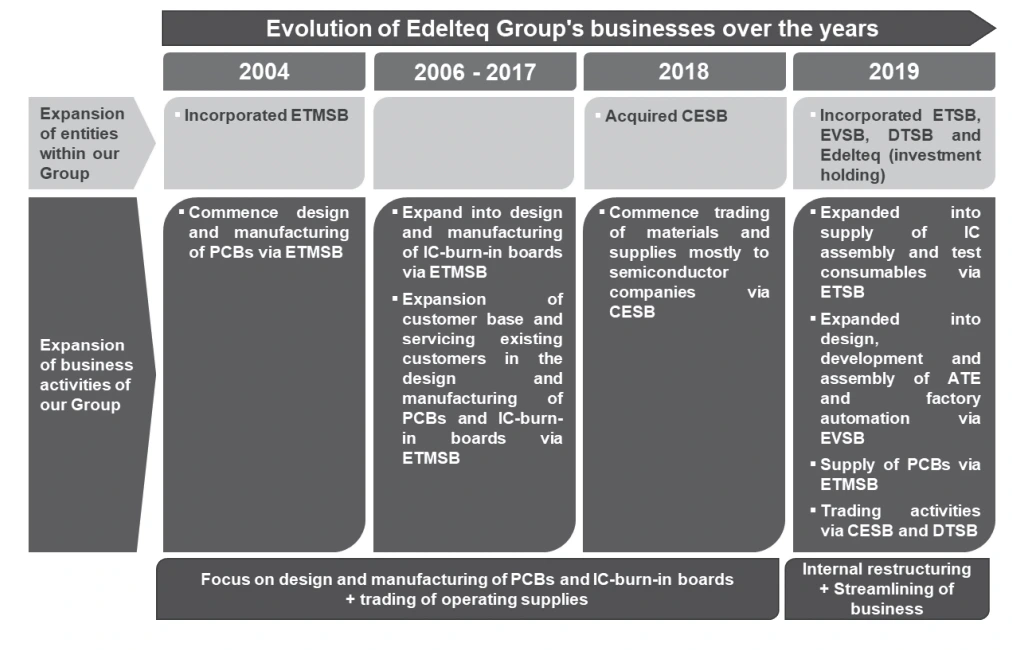

Edelteq 是一家投资控股公司。通过其子公司,Edelteq 主要参与为集成电路组装和测试过程方面提供工程支持。公司的核心主要业务活动是供应集成电路老化测试板的设计和组装及印制电路板,同时也为顾客供应和翻新集成电路组装与测试耗材。

此外,公司也积极地推公司ATE 和工厂自动化的设计、开发和装配以提高公司的业务能力以及效率。Edelteq 的客户主要来自IDM 和OSAT 领域。IDM 是涉及设计、制造、组装和生产的半导体公司测试集成电路,而OSAT 是参与组装的半导体公司以及集成电路的测试。

Edelteq 的主要客户

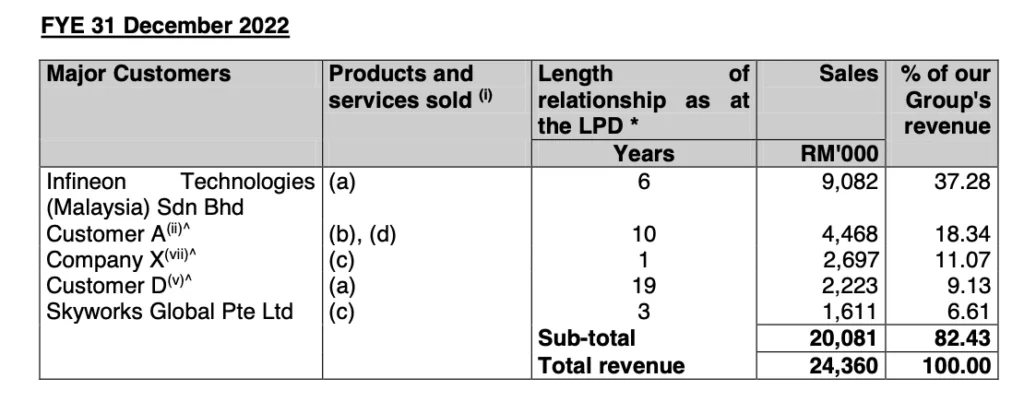

Edelteq 相当依赖于公司的两个主要客户,即Infineon Technologies (Malaysia) Sdn Bhd 和客户A,因为这两个主要客户在2019年至2022年的总收入中分别贡献了57.19%,69.77%,61.05%和55.62%。Infineon 和客户A分别是Edelteq 过去6年和10年的客户。公司对Infineon 和客户A 的销售是基于采购订单进行的。如果这两大主要客户停止购买公司的产品和服务,将会导致公司的收入发生巨大的损失。

客户A 是一家在马来西亚注册成立的公司,在马来西亚从事照明产品的生产。它是一家在荷兰注册成立的控股公司的子公司,该公司从事汽车产品、照明和特种产品的研发和制造,主要市场包括美洲、亚洲和欧洲。客户A 及其控股公司均未在任何证券交易所上市。客户A 记录的收入从截至2019年的财政年度到2021年减少了约21.80%。

马来西亚是Infineon 在美国和欧洲以外唯一一个全面集成制造的地区,包括前端和后端运营,涵盖晶圆制造、半导体芯片组装和测试。

Edelteq 上市集资用途

偿还银行贷款- RM 10.25 million

偿还银行贷款- RM 10.25 million

Edelteq 会将运用所集资的RM 10.25 million 或42.71% 来偿还银行贷款。公司表示银行贷款的偿还预计将对公司产生积极的财务影响,其每年可节省约56万令吉的利息,资产与负债的比率也将从0.17倍降至0.03倍。

兴建Batu Kawan 工厂- RM 3.679 million

Edelteq 会将运用所集资的RM 3.679 million 或15.33% 来兴建Batu Kawan 工厂用于提高公司的生产能力,以满足不断增长的服务需求和新产品的生产,这将使得公司需要有更大的生产空间来生产新机器,以及办公空间来应对未来人力资源的增加。

上市费用- RM 3.6 million

Edelteq 会将运用所集资的RM 3.6 million 或15% 来支付公司申请上市的费用。

营运资金- RM 3.374million

Edelteq 会将运用所集资的RM 3.374 million 或14.06% 来补充公司的营运资金要求,主要用于购买采购输入材料,其中包括采购优质PCB 基板和连接器和不锈钢极板(即用于生产光热载体)。此外,公司也将利用部分资金来支付营销与广告费用。

开发费用- RM 3.097 million

Edelteq 会将运用所集资的RM 3.097 million 或12.9% 作为开发的费用。公司目前打算扩大现有的产品和服务组合,为ATE 和IC 组装和测试耗材。公司表示新产品和服务组合也将补充现有的产品和服务,进而得以交叉销售给现有和潜在的客户。除此之外,通过加强工厂自动化解决方案,Edelteq 能够在工厂自动化流程转变的趋势中捕获更广泛的客户群,有望为业务的增长做出贡献。

Edelteq 财务状况

Edelteq 过去3年业绩(营业额&净盈利)

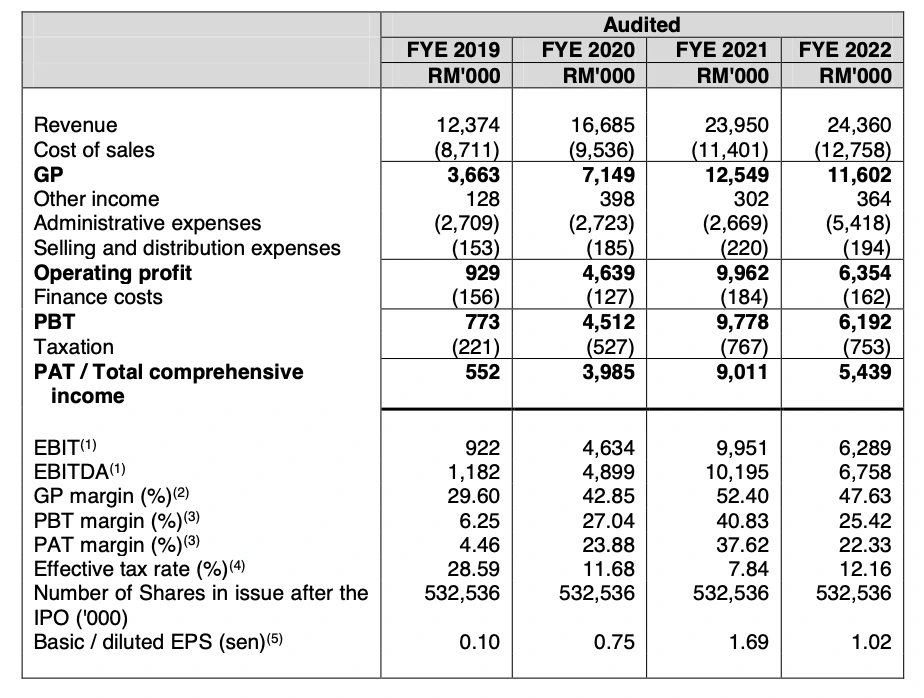

Edelteq 的税后利润在过去的财政年度稳步增长,从2019财年的60万令吉增长到2020财年的400万令吉,以及2021财年的900万令吉,然后在2022财年下降到540万令吉,这是由于IC 组装和测试耗材的供应和翻新部门的收入减少。

公司的收入从2019财年的1240万令吉增加到2020财年的1670万令吉,随后是2021财年的2400万令吉和2022财年的2440万令吉。公司收入的增长主要是得益与ATE 和工厂自动化部门的推进,IC 老化测试板的业务以及PCB 部门供应收入的增加。

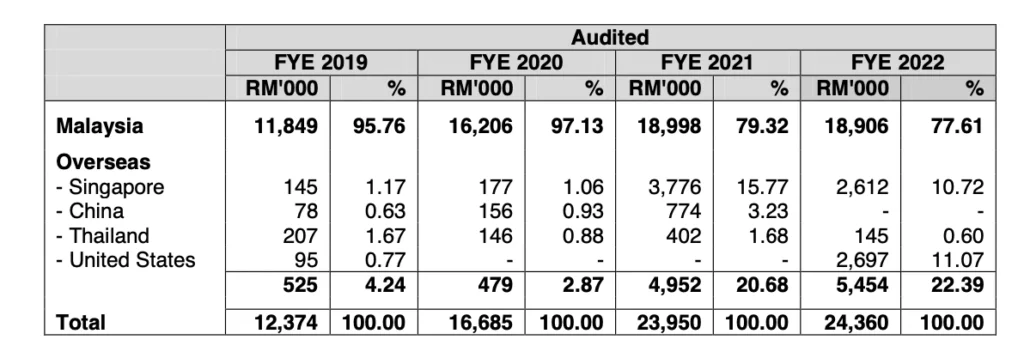

马来西亚本地市场的业务贡献了1891万令吉,占集团2022财年总收入的77.6%,而新加坡、中国、泰国和美国等海外市场占剩余的22.4%。

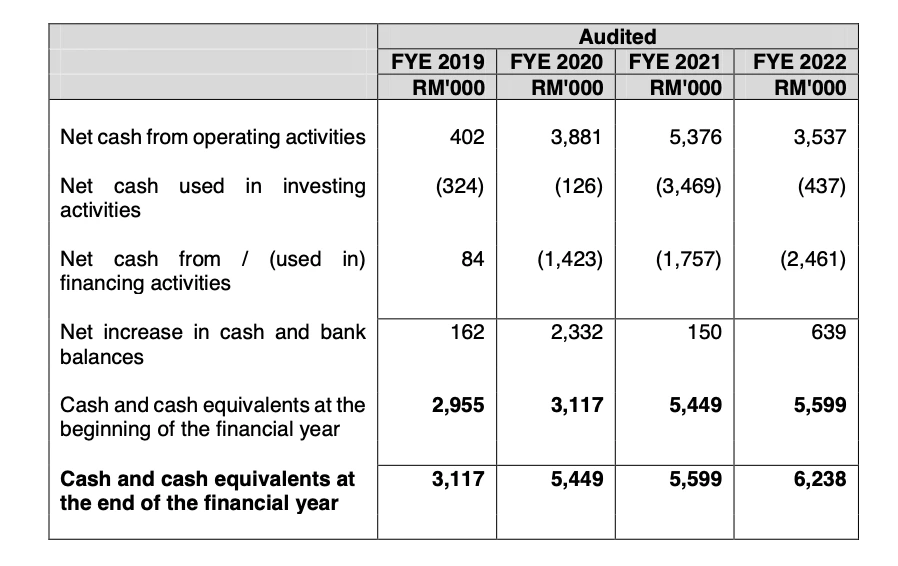

Edelteq 的现金与债务

目前公司的现金流是健康的。在2021财政年度,Edelteq 为投资活动录得净现金流出347万令吉,主要原因是购买了价值348万令吉的物业、厂房和设备,其中339万令吉用于购买Batu Kawangong 土地和资本化建设工厂的费用。

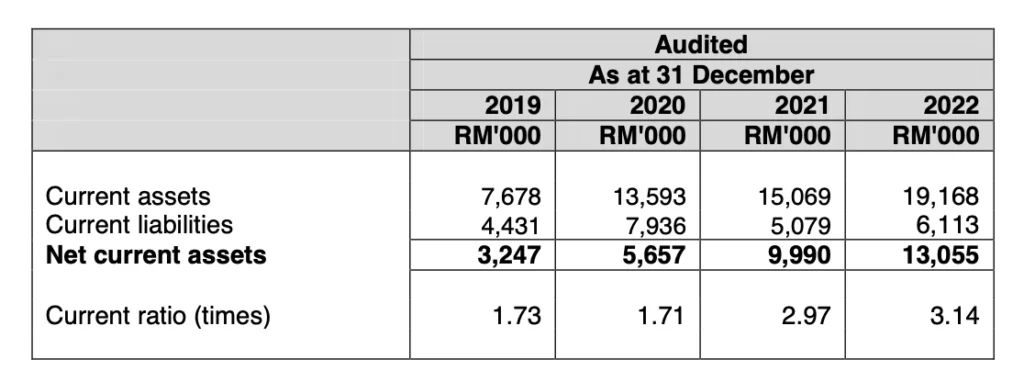

在回顾的财政年度,Edelteq 目前的流动比率在1.71至3.14倍之间。这表示了公司的流动资产,如存货和应收帐款,可以很容易地转换为现金,加上现金和银行余额,足以应付公司眼前的流动负债。

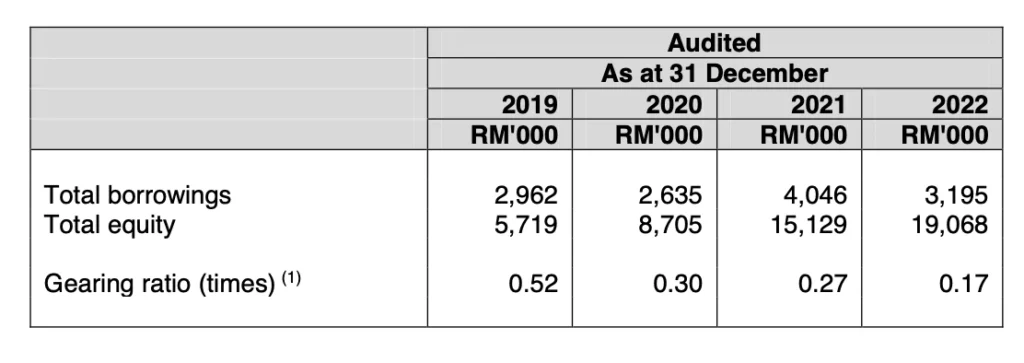

Edelteq 的杠杆比率从2019年12月31日的0.52倍改善至2020年12月31日的0.30倍,并进一步改善至2021年12月31日的0.27倍,这主要是得益于每个财政年度的股本和利润增加。而公司的负债比率从截至2021年12月31日的0.27倍更进一步改善至截至2022年12月31日的0.17倍,这主要是2022年第一季度全额偿还了一项定期贷款。

Eedlteq 未来计划

通过兴建拟议中的Batu Kawan 工厂来扩大公司的厂区

Edelteq 将通过兴建拟议中的Batu Kawan 工厂来扩大公司的厂区以提升现有产品的生产能力,并扩大公司的产品组合,此外,这也将使公司能够在同一地点集中控制相关的制造活动,从而提高管理效率。Edelteq 亦会购买新机器生产现有的产品,以增加现有产品的生产能力。

IC 老化测试板和印刷电路板的产能预计将能分别提高30%,切割刀片和PCB 电路板上的金属端子翻新预计将使得其个别产能提高400%与100%。

通过开发新产品来扩大产品和服务组合以及提高工厂自动化

Edelteq 打算扩大在ATE 和IC 组装和测试耗材方面的产品和服务组合,进而交叉销售给公司现有的和潜在的客户。公司确定了用于ATE 和IC 组装和测试耗材的新产品和服务组合,如条形级自动光学检测机、晶圆级自动光学检测机、悬臂式探针卡、智能老化板分选装载机和智能老化系统,待相关研发活动完成后则进行商业化开发。

展望未来,Edelteq 打算进一步提升工厂自动化解决方案,包括研发活动,设计、开发和集成硬件和软件,以及工厂自动化解决方案的原型设计、测试和调试。开发一系列满足全球需求的工厂自动化解决方案的成功,预计将有助于ATE 和工厂自动化设备业务部门的增长。

半导体工程支持产业的前景与展望

2019年,全球半导体销售额同比下降12.05%,从2018年的4687.8亿美元(1.89万亿令吉) 下降至4123.1亿美元(1.71万亿令吉),主要原因是中美贸易战升级带来的不确定性。然而,由于技术不断进步,使得半导体在各种终端用户应用中的使用量增加,全球半导体销售额在2020年同比恢复6.81%,达到4403.9亿美元(1.85万亿令吉)。

尽管经济出现了复苏,但由于全球芯片短缺,2020年的全球半导体销售额低于2018年,预计全球半导体销售额将从2022年的5801.3亿美元(2.55万亿令吉) 下降到2023年的5565.7亿美元(2.45万亿令吉),同比下降4.06%,原因是一些半导体部门供应过剩,这是由于制造商增加产量以解决全球芯片短缺的情况。由于半导体价值链的每个阶段都需要不同的设备和工具,半导体行业得到了工程公司的支持,为其提供半导体制造所需的设备或工具。

马来西亚的PCB 的制造销售额从2017年的664.6亿令吉增加到2022年的1285.4亿令吉,复合年增长率为14.10%。马来西亚ATEs 专业机械和设备的制造销售价值,从2017年的52.6亿令吉增加到2022年的83.2亿令吉,复合年增长率为9.60%。

由于与IC 组装和测试耗材供应和翻新相关的行业细分的碎片化性质,以及用于集成电路组装和测试的操作用品、备件和工具的交易,以及这些行业细分市场中可用的各种产品,这些行业细分市场的行业规模是无法确定的。

半导体行业的未来前景预计将受到电子产品快速技术进步、全球对E&E 需求增加、物联网采用增加、汽车电子技术进步和政府举措的推动。

未经允许不得转载:tiger trade » 半导体组装测试公司Edelteq Holdings Berhad IPO值得投资吗?

tiger trade

tiger trade