对于投资者来说,2023年注定是个充满挑战的一年,远在俄罗斯和乌克兰的战争还没结束,在这个充满不确定的一年,投资者应该怎么调整自己的投资组合保护自己的财富呢?

杠铃策略是什么?

杠铃策略(Barbell Strategy)是由《黑天鹅》以及《反脆弱》的作者纳西姆·尼古拉斯·塔勒布(Nassem Taleb)所提出来的投资策略。该策略最大的优点在于拥有反脆弱的特性来对抗黑天鹅事件。

在探讨杠铃策略的特征及应用之前,我们先来了解什么是“黑天鹅事件”和“反脆弱”:

黑天鹅事件是什么?

在17世纪交通还不那么发达的时候,欧洲人普遍认为天鹅是白色的。直到1697年,欧洲人第一次在澳洲发现了黑天鹅,让人们重新刷新了对天鹅的刻板印象。

在金融市场中也不乏出现这些“黑天鹅”,比如说2001年的科技泡沫,2008年的次贷危机,2020年的疫情爆发等等都是金融市场的黑天鹅。所谓的黑天鹅在金融市场中被解释为投资者认知外的事件,以2008年金融危机为例子,人们普遍认为屋价会不断上涨,却忽视了借贷人的还款能力,最后导致经济衰退。

一般上,只有极少数人可以预测到黑天鹅事件,而且黑天鹅事件对金融市场的冲击是巨大的。投资者如果想要在黑天鹅效应下保护自己的资产就必须拥有“反脆弱”的投资组合。

反脆弱是什么?

脆弱一词相信大家都不陌生,但是反脆弱听起来却很矛盾。与坚硬不同,反脆弱强调的是在市场失去次序以及混乱的时候投资者依然还可以从中获利。在投资界中,“反脆弱”的投资组合拥有以下的特性:

- 强韧性:强韧性确保了即使在市场混乱的时候,投资者的投资组合依旧可以盈利。

- 适应性:适应性则是保证了投资组合能适应不同阶段的经济周期,缓慢成长。

如何在投资中配置杠铃策略?

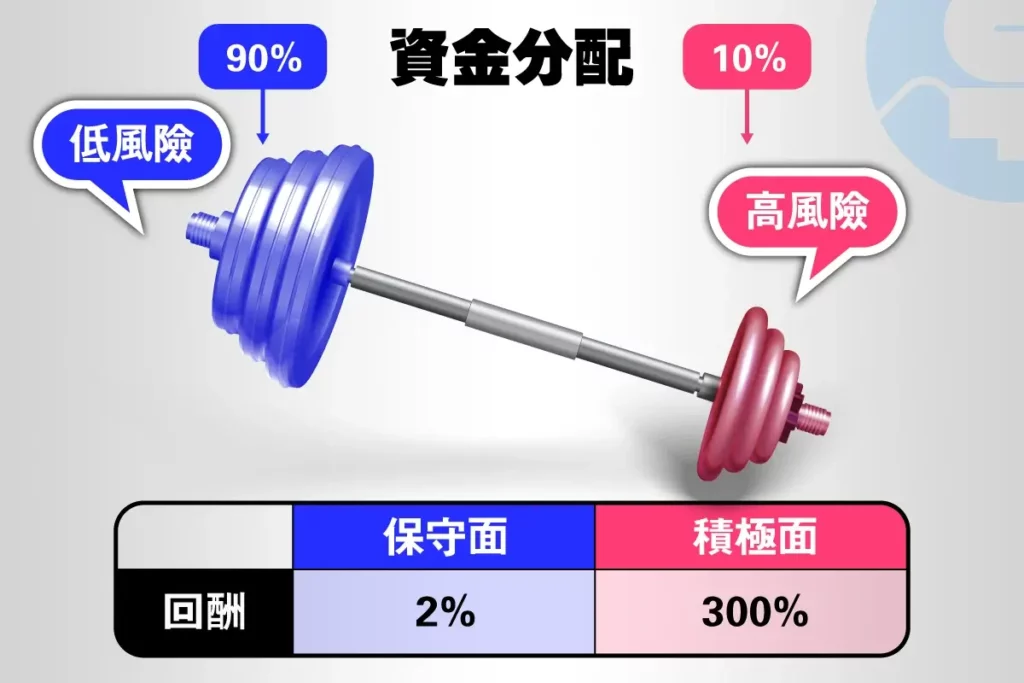

杠铃策略要求投资者忽略中间轻度的风险回酬,将资产配置在拥有高回酬的积极面,以及低风险的保守面。

将资金集中在有高回酬的积极面能让投资者在市场复苏的时候可以给予较高的回报,而同时另一侧的低风险资产也可以在市场出现黑天鹅的时候提供保护。如此以来,我们就可以有效的控制自己的投资回报,而且风险也可以根据自己资产的配置来调整。

假设你根据杠铃策略将90%的资金投资在拥有2%的回酬保守面,而剩下的10%投资在有可能给你带来300%回酬的积极面。投资组合的变化将会如下:

以2%的回报来看,90%的保守面能给予1.8%的总回酬(90 x 2%= 1.8%),由于保守面的资产风险趋近于零,投资者不会面对亏损的风险。

另一方面,10%的积极面可以提供30%的投资回酬(10 x 300%),但是高风险的资产可能会面临亏损的情况,最坏的情况就是10%的投资资金亏损完,回报为0%。最终的积极面回报会介于-10%(亏完)~ 30%(10 x 300%)的总回酬。

结合积极面以及保守面的投资回报,最终的投资回报为,-8.2%(-10%+1.8%)~ 31.8%(30%+1.8%)。

抛开概率问题不谈,投资者其实可以透过资产配置控制自己的投资回报以及风险。假设市场进入衰退,投资者可以配置95%的保守面和5%的积极面来应对。当市场已经回复的时候投资者可以根据自己的风险嗜好配置较多的资金在积极面。

杠铃策略积极面:应该配置什么资产?

投资者在配置杠铃策略积极面的资产时,应该选择符合以下条件的资产:

短期回酬高的资产

积极面的资产主要注重于高回酬,而且如果能在短期内获得高回报那就更好,因为这意味着投资者能更快地利用得到的利润调整自己的投资组合。在面对高额利润的时候,投资者应该时刻保持清醒,注意自己的资产配置避免被突如其来的利润冲昏脑袋。

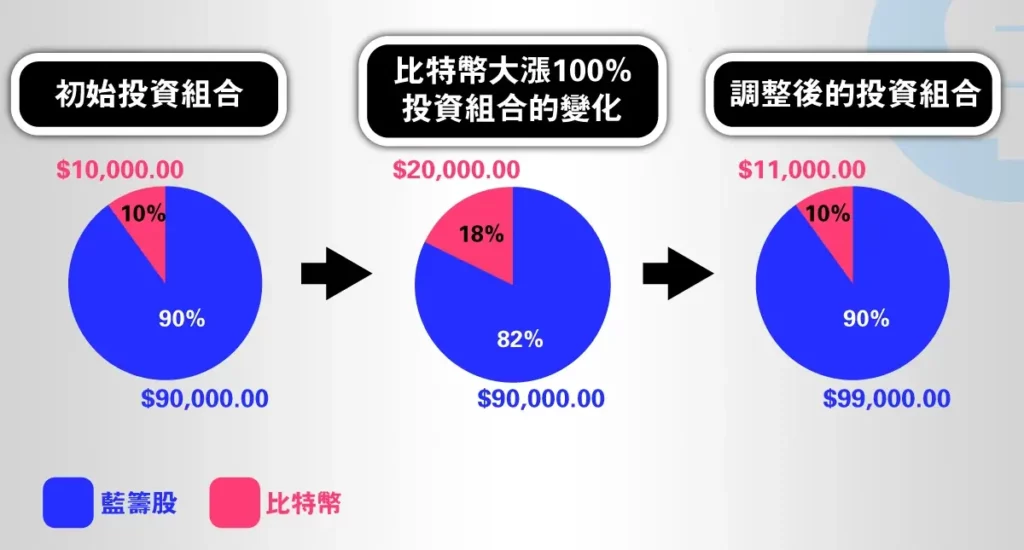

假设一开始投资者就决定使用90%保守面和10%积极面,那么如果积极面涨幅超过了预定回酬,投资者应该立即对自己的投资组合做出调整而不是期望资产能继续走高。

以RM 100,000 为例,RM 90,000 投资在保守的蓝筹股,而剩下的RM 10,000投资在比特币上。当比特币的涨幅超过了100%(账面盈利:RM 10,000 x 100%= RM 20,000),投资组合就会变成81.8%(RM 90,000/RM110,000)保守面和18.2%(RM 20,000/RM110,000)积极面。这时候投资者应该实现RM 9,000 积极面所带来的利润,将这RM 9,000投资回去保守面。

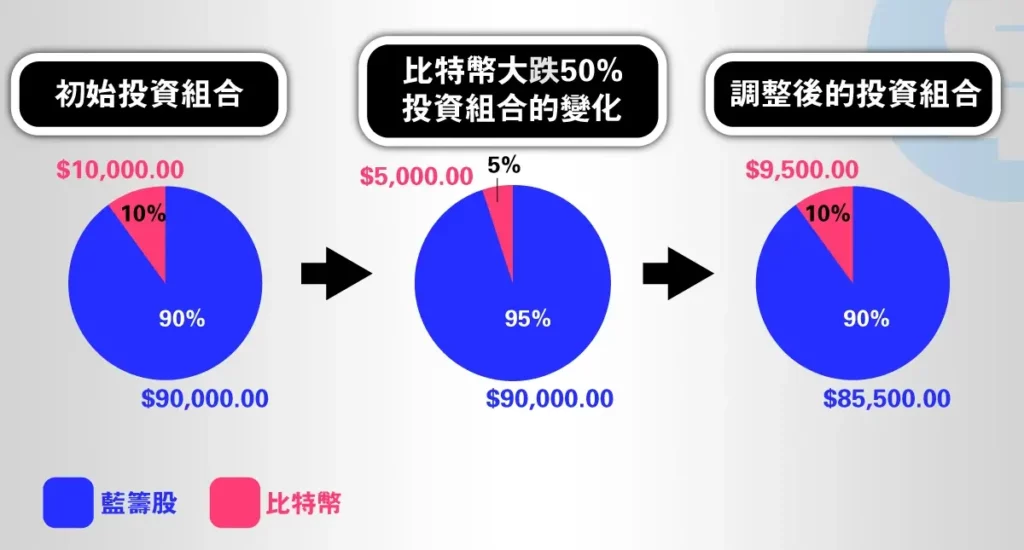

如果积极面的跌幅超过了预期,投资者就应该找出造成跌幅的原因。如果主因没有影响长期利益的话就卖出保守面的资产,加码积极面,将投资组合调整回9:1的比例。

还是以上述例子举例,比特币跌过了50%(账面亏损:RM 10,000 x 50%= RM 5,000),投资组合变成了95%保守面(RM 90,000/RM 95,000)和5%积极面(RM 5,000/RM 95,000)。在确定了跌幅是短期波动造成的之后,投资者卖出部分保守面,实现RM 4,500 的盈利来购买积极面。

投资者必须注意的是如果积极面持续下跌,而我们却不断的调整自己的投资组合,最后会导致投资组合不断的缩小。这里建议在选择积极面资产的时候,将时间纳入考虑,也就是每1个月才来检查自己的投资组合,在发现下跌幅度高过预期之后,而且基本面不变的情况下才来调整组合。

高风险的资产

高回酬意味着高风险,而积极面的资产就好比双刃剑,利用得当的话能带来巨额利润,但是如果把控不好投资本金可能会直接归零。高回酬固然很好,但是如果只专注回酬忽视了风险,投资者可能会得不偿失,这也是为什么投资者需要杠铃策略的协助。

投资者如果只投资在积极面的资产,那么他可能暴露在极大的风险下却浑然不知。为了能更好的使用高回酬资产,杠铃策略要求投资者只将一部分的资产配置在积极面,因为如果万一出现黑天鹅事件,投资者所亏损的钱也只是一部分而已。

由于积极面的资产风险很高,所以精明的投资者通常只配置10%高风险的资产在自己的投资组合。如此一来投资者最多只会面临10%的亏损,但是获利机会接近无限。

保守面的资产

投资者在配置杠铃策略保守面的资产时,应该选择符合以下条件的资产:

低风险的资产

与积极面截然相反,保守面的资产追求的是安全,所以主要特征是低风险。保守面在杠铃策略的作用类似于古代战场的盾,保护士兵躲避外来的攻击,风险自然要求越低越好。

杠铃策略的主要优点是能在经济衰退的时候为投资者带来盈利。如果要盈利首先就要确保不会亏损,这就是为什么杠铃策略的创始人,纳西姆·尼可拉斯·塔雷伯建议大家将主要资金放在保守面的资产。如果该资产不能有效的保护投资者,那么即便积极面再好也无法补偿保守面所带来的损失。

同样我们还是以RM 100,000为例子,50%投资在积极面,剩下的50%投资在保守面。假设我们的保守面无法在经济衰退的时候起到有效的保护,亏损了10%,保守面的资金就剩下RM 45,0000(RM 50,000 x 90%),投资者需要从积极面的资产赚取至少11%的利润才能真真开始实现盈利,如果亏损的幅度越多,离实现盈利的方向就越远。

正如股神巴菲特的投资规则,第一,永远不要亏钱,第二,拥有不要忘记第一条规则,所以选择保守面的主要考量就是低风险。

拥有稳定的定期回酬的资产

如果投资者的积极面只是追求低风险的话,那么持有现金是最好的做法,然而持有现金拥有很高的成本,那就是通货膨胀。如果没有通货膨胀,每个人都可以透过储蓄的方式累计财富,然而随着物价越来越高,普通人的储蓄率往往会跟不上通货膨胀,所以单单只是持有现金是不明智的选择。

为了避免通货膨胀腐蚀投资者的资产,保守面的资产应该要求稳定的定期回酬。由于保守面资产主要追求低风险,而低风险也意味着低回酬,所以投资者不应该对保守面的资产抱有太高的期待。保守面的回酬主要是为了降低通货膨胀带来的持有成本,所以保守面的回酬应该与通货膨胀做匹配。

根据世界银行(World Bank)的数据,马来西亚近10年的通货膨胀介于0.6%~3.9%,如果普通人每年只依赖储蓄,那么一年他至少会亏0.6%至3.9%。一个合理的保守面应该较高与通货膨胀,4%的稳定回酬是最理想的,因为这不只是高于通胀而且还有一定的利润。

杠铃策略如何应对灰犀牛事件?

灰犀牛最早的概念是出自美国学者米歇尔(Michele Wucker),解释了人们被犀牛攻击后却浑然不知或者反应不过来。由于犀牛是属于大型的草食动物,所以即便看见它了也有可能选择忽视。同样的,在金融市场,投资者也很常被这种灰犀牛所攻击,却后知后觉或者没有反应。

气候变迁是最简单的例子,我们都知道随着工业化的发展,二氧化碳的排放已经变得越来越严重,最终导致了地球温度的上升。随着新能源的普及,传统能源最终会被淘汰,如果投资者选择继续投资传统能源,或许短时间内没有影响,但是长期持有该公司可能会面临较大的风险。

为了能控制风险,投资者可以利用杠铃策略配置10%的资金在新能源行业,剩下的90%作为保守面投资在长期债券上。

假设传统行业完被新能源行业完全取代,而新能源行业由于有了更大的市场给予了投资者300%的投资回酬,以RM 100,000计算,用以投资新能源的RM 10,000会增值变成RM 30,000(RM 10,000 x 300% – RM 30,000)。

当然很多时候市场都不会跟着投资者的想法走,而且新能源行业属于发展期行业,前期所需投入的成本很高,如果发展不起来投资者可能血本无归。保守面这时候就会起到保护的作用,以30年期的美国债券为例,投资者每年可以领取3%的回酬,加上复利的效应即便积极面完全亏损,投资者只是需要4年的时间就能回本(90,000 x 3% x 4=10,800)。

虽然灰犀牛事件可能会伤害到投资者组合,但是投资者还是可以将回酬控制在-10%(亏完)~ 30%(10% x 300%)左右,不至于让整个投资组合被影响。

杠铃策略如何应对黑天鹅事件?

前面提到了黑天鹅事件是属于投资者认知以外的罕见事物,它的出现几乎无法发被预测,而且一旦出现了将会对整个投资环境带来改变。虽然黑天鹅事件无法被预测,但是投资者还是可以建立有效的投资组合来面对黑天鹅事件。

与灰犀牛事件不一样,黑天鹅事件来的很突然,而且毫无预兆,投资者无法好像应对灰犀牛事件那样明确的将资金配置在即将崛起的行业。虽然说不能准备,但是投资者还是可以利用杠铃策略来预防黑天鹅事件。

如果投资者将资金配置在债券ETF (BND) 以及美国500强公司的ETF (SPDR)的时候,整个投资组合如下:

不难发现即便在2008年出现了次贷危机导致股市大跌,该投资组合还是能创造利润。虽然作为积极面的SPDR 亏损了36.5%,但是由于大部分资金都投资在相较于保守的债券ETF,而该资产也提供了5.18%的稳定利润,所以一年下来整个投资组合还有1.01%的回酬。

虽然杠铃策略大部分时期都能保护投资者的资金,但是并不是每次都有效。2018 年美联储升息以及2022年的俄乌战争都导致了组合亏损,尤其是在2022年强势升息打压通货膨胀的情况下,债券ETF 面临了13.15%的巨额亏损,影响了整体投资组合,最终以负12.36%的成绩单结束2022年。

杠铃策略的缺点

忽视了积极面和保守面相关性

投资有风险,即便是以安全著名的杠铃策略也会面对亏损的可能,就好像2022年若配置低风险的美国债券ETF 以及稍高风险的美国500强公司ETF,最终还是面临亏损。

面对风险的最佳方式就是了解风险以及投资策略的缺点。杠铃策略虽然将资产配置在高风险和低风险两端,但是却没有考虑到两者的相关性。

所谓的相关性就是积极面的和保守面两种资产之间必须存在一定的正负关系。不论是完全正相关还是完全负相关,其实都对杠铃策略影响很大。

在面临经济风暴的时候,积极面资产面临巨额亏损,但是积极面和保守面保持着正负关系,所以即便积极面下跌,保守面依旧可以盈利。同理,在经济转好的时候,许多投资者可能更愿意承担风险,抛弃保守面的资产,这时候的积极面应该给予足够多的利润来补偿保守面的亏损。

对于保守的投资者来说可能是好事,但是仔细研究就会发现如果上升与下跌幅度能相互抵消,最终的利润可能会很低。由于只有两种资产,所以不论这两种资产处于什么关系都可能会对影响投资者的投资策略。

投资者应该在一开始选择投资资产的时候,就考虑到资产之间的相关性,因为一旦配置了资产,想要转换其他资产就需要付出一定的成本。比如说投资者将资金配置在房地产以及股市上,买了房地产之后才发现如果要将房地产套现需要等到适合的买家才能卖出。

低利率时代回报较差

一个有效能保护资产的杠铃策略应该将大部分资产配置在保守面,然而太过于保守的弊端就是必须牺牲回酬。在低利率时代,大部分的保守面资产都无法给予高回酬,主要原因是保守面的资产非常依赖央行的政策利率,比如说定期存款,债券利息,房地产等等。

值得注意的是,在经过2008年金融风暴以后,各国央行就已经开始使用低利率政策来刺激经济。美国政策利率也在2000年代后期趋近为0,即便经济已经恢复了但是这些保守面的资产依旧无法给予投资者高回酬。

保守面的资产虽然在低利率时代回报差,但是配置保守面资产的主要原因是保护资产。在经过衡量后,牺牲部分回报是必要的,虽然在经济复苏时期投资组合表现可能会比其他投资者差,但是投资组合在面对经济衰退的时候不仅可以保护资产,而且还能为投资者创造利润。

杠铃策略的历年回酬

以守为攻的杠铃策略

杠铃策略最常见的就是将90%的资产配置在保守面剩下的10%则作为积极面,虽然这个投资组合大部分时间能为投资者带来回报,但是当经济复苏的时候,这类型的投资组合的投资回报往往都会低于市场。如果投资者想要利用该投资组合赚取高于市场回酬,积极面资产的选择则必须更倾向高风险资产。

以上的投资组合虽然只是使用了股票(S&P 500 强的ETF)作为积极面,但是2008年的金融风暴却已经让积极面亏损了36.5%。保守面的美国债券ETF 则是有5.18%的年回报,拉长补短之下在经济衰退期间该投资组合还是能给予投资者1.01%的回酬。

随着市场慢慢复苏,投资回报率也逐渐好转,然而就在股票市场达到巅峰的时候(2013年)债券市场却出现了亏损,这是由于美联储收紧了货币宽松政策导致债券价格暴跌。投资组合全年只有1.24%回报,稍微高过2008年的经济衰退。

在2018年以及2022年美联储强势加息下,股票市场和债券市场都难逃暴跌的情况,也就是这个时候投资组合出现了亏损。虽然两种资产都存在一定的正负关系,但是央行的政策对两种资产的影响都是一样的。升息导致资金回流,股价暴跌;旧债券则由于没有更好的利息收入,被迫以更低的价格出售。在两种压力之下,投资组合2018年亏损了0.93%,2022则是亏损12.36%,跌幅高于股票市场。

投资回报14年下来介于-12.36%至11.02%,只有两年的亏损,主要原因也是因为债券价格的暴跌所导致。所以投资者在选择保守面资产的时候,必须要了解该资产的特性,并深入了解可能会影响其价格的原因,如果下跌是长期投资环境所改变则需要注意了。

平衡风险的杠铃策略

如果将90%的资金配置在保守面,投资者会有很高的资产集中风险,虽然保守面的资产是相对安全的但是还是投资组合很容易被单一资产走向所影响。以上述投资组合为例子,虽然投资者已经将90%的资产配置在安全性较好的债券,但是还是难逃升息所带来的影响。

为了避免资产集中的风险,投资者可以选择将资金平衡在高风险和低风险两侧,也就是将50%资金购买保守面资产,剩下的50%资金购买积极面资产。同样是以S&P 500 ETF(SPDR) 和债券ETF(BND)为例子,相较于以守为攻的杠铃策略,平衡风险的杠铃策略波动性更大,赚幅也更高。

虽然避免了集中性风险,但是却牺牲了保守面的保护性。2008年的次贷危机严重影响了股市,虽然债券市场弥补了部分损失,但是投资组合在2008年还是以负15.66%的成绩单,创下14年来最严重的亏损。对比以攻为守的杠铃策略,2008年期间还有1.01%的利润,证明了债券确实能有效的在经济衰退期间保护投资者的资产。

当市场逐渐恢复信心的时候,投资者的投资回酬也逐步提升。不难发现由于积极面配置的提升,投资回酬也比守为攻的杠铃策略来的更好,2013年的投资回报一度达到14.75%,而以守为攻的投资组合却只有1.24%。

平衡风险的杠铃策略虽然回报更高,但是依赖的确是积极面的高波动性,一旦积极面的跌幅高于保守面的涨幅投资组合就会出现亏损的现象。以2015年为例,虽然积极面只是跌了3.21%,但是保守面却只是给予了0.39%的回酬,导致该年的投资回报亏损了1.41%。

该投资组合14年的投资回报介于-15.66%至20.25%,亏损年份有四年,但是回报却高于以守为攻的投资组合。值得注意的是,2022年的投资回报的亏损幅度比以守为攻的投资组合来的低,主要原因是因为股票市场的跌幅比债券市场来的低,分散了下跌的幅度。

未经允许不得转载:tiger trade » 杠铃策略是最能避险的投资方法吗?

tiger trade

tiger trade

-以及美國500強公司的-ETF-(SPDR)的投資組合-1024x422.webp)

-以及美國500強公司的-ETF-(SPDR)的投資組合情況-1024x422.webp)

-以及-50美國500強公司的-ETF-(SPDR)的投資組合-1024x418.webp)