2021 年11 月,FED 宣布要缩减购债,2022 年3 月宣布升息,同年5 月宣布要缩减资产负债表,这一系列行为就是典型的「缩表」。

那么缩表是什么呢?为什么要缩表?缩表和通膨有什么关系?它对股市、债券有哪些影响?是否会造成市场恐慌?近年联准会缩表的时间又在何时?投资人又该作何准备?

联准会「缩表」是什么?是怎么运作的?

缩表(英文:shrink the balance sheet)是指中央银行采取收缩资产负债表的货币政策,可以将字拆开来看:

缩:收缩或缩减

表:资产负债表

以美国举例的话,央行就是「联准会(FED)」,FED 为了把QE 洒出去的钱慢慢收回来,开始祭出缩表政策。

那么缩表是如何运作的呢?这要先从量化宽松(QE)说起:

量化宽松(QE)是什么?为什么QE后要缩表?

QE 是在经济不景气时,中央银行为了提振经济所颁布的货币政策。它的运作原理是购买市场上的债券,透过购债来把资金注入银行,银行再把钱做投资和借贷,来提升市场上的金钱流动性,进而提升经济表现。

只要QE 持续进行,央行就会不断购债,这就会导致央行的资产负债表的「资产」越来越多,而资产越多= 负债越多(虽然资产= 股东权益+ 负债,但这里先不看股东权益),在经济好转或预测通货膨胀发生时,央行为了出脱手上资产,就会开始「缩表」。

缩表是一连串的行为,这些行为包括:缩减购债、升息和真正名词意义上的「缩表(Quantitative Tightening)」,这些行为模式将在下一段做说明。

缩表是如何运作的?缩表3阶段解释

先说一下央行的资产负债表是如何运作的,当QE 执行时,央行会不断购债,央行的债券(资产)就会越来越多,同时欠银行的准备金(负债)也会越来越多,所以QE 会同时增加资产和负债,资产负债表就会不断扩张。

当经济回稳时,央行想要释出QE 期间买下的资产和负债,让资产负债表的数字同时下降,这就会造成资产负债表收缩,就是「缩表」。

缩表通常会以3 个阶段来执行,分别是「缩减购债、升息、实质意义上的缩表」,以下将做说明:

缩减购债

央行开始每月减少购买债券,也就是说,注入市场的资金会越来越少,借此来降低市场流动性。

升息

升息意味着投资人和企业向银行取得资金的成本提高,大家更不想从银行借钱,另外存款利率也会提升,代表越来越多人倾向把钱存入银行,这样就会导致在市场流动的资金越来越少,进一步降低市场流动性。

缩表

过了前2 个阶段,央行就会开始缩表,缩表就是把QE 所洒出去的钱慢慢收回来,通常有2 种执行方式:

一是出售掉资产负债表上的债券,但央行通常不会这样执行,因为出售债券会为债券市场带来巨大压力,反而让市场更加恐慌;

二是停止购债,意味着央行不再购买债券,并且让债券到期后,自然的让它从资产负债表上消失,这也是2022 年FED 缩表所使用的方式。这样的话,FED 每个月从资产负债表释出的资产可以高达好几百亿美金,预计一年就会缩减至少1 兆美金。

缩表如何抑制通货膨胀?

当市场上的金钱越来越多,就越容易引发通货膨胀,要知道通货膨胀一发不可收拾,如果央行不作为,通膨只会越来越严重,因此央行的终极目标,就是提早预防通膨发生,而缩表正是央行的手段之一。

缩表就是要把市场上的钱收回来,让金钱流动性降低,流动性降低就会抑制通膨。

补充一个知识:市场上会有越来越多钱的主要原因是QE ,而QE 最大的一个诟病就是通货膨胀,所以前面才会说,缩表通常会紧接着QE 登场,目的就是要打击QE 的副作用。

缩表对债券、股市、美元和新兴市场的影响

债券

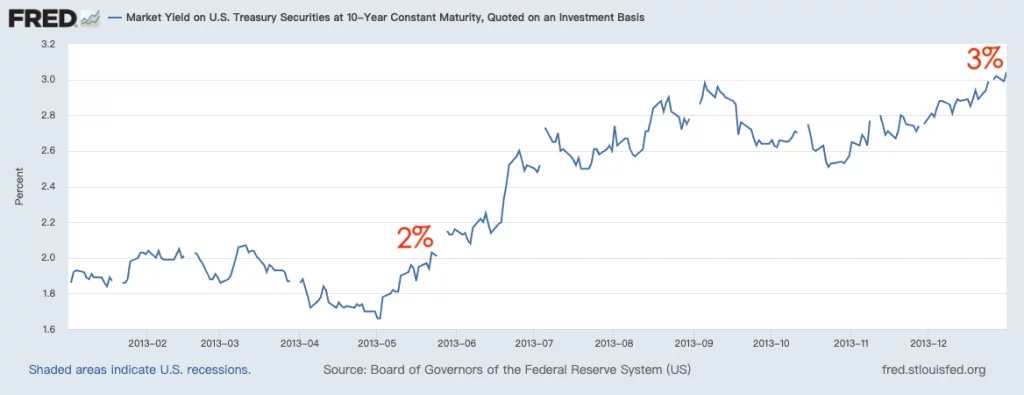

当缩表发生时,债券投资人可能会出售手上债券,导致债券价格下跌,收益率上升。举例来说,2013 年中宣布要缩表时,美国十年期国债的收益率(Yields on 10-year US Treasuries)从5 月接近2%,到12 月时已经接近3%。

理论上来说,债券的收益率上升也会影响股市表现,因为收益率上升会让投资人觉得债券市场更有吸引力,造成2 个市场会互相竞争,但这不常发生。

股市

一般来说,央行宣布缩表后,市场会出现不确定性,而这「不确定性」就会被认为是「风险」,导致股市出现下行压力,短期内可能会造成波动。但缩表有时候是基于强劲的经济表现才宣布的,所以在整体看涨的环境下,股市还是有机会成长,除非出现另一个极端情况:通货膨胀,这时缩表反而会造成更大恐慌。

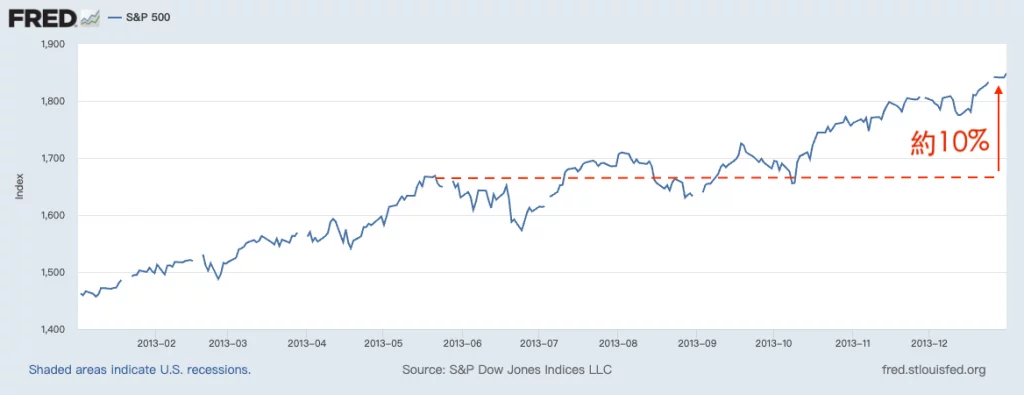

这2 种情况分别可以从2013 年和2022 年的美股看出结果,2013 年中当FED 宣布要缩表时,恐慌指数(VIX)在6 月飙升,但到了年底,S&P500 和DJ30 相较于5 月份,分别上涨了10% 和7%。

而2022 年就是另一个极端例子,2022 年正面临严重的通货膨胀,FED 宣布缩表后反而让股市跌入熊市,目前还不晓得通货膨胀会持续多久,市场还充满不确定性。

至于金融股呢?缩表会如何影响银行表现?

理论上来说,当缩表发生、利率上升时,其实有助于银行扩大获利。因此缩表消息一出,金融股的表现与股市表现会出现反方向:股市会下修,金融股反而会上涨。

美元和新兴市场

当缩表发生时,美元会升值;而新兴市场会出现贸易逆差,这时候新兴市场会购买以美元计价的外债来弥补逆差。

这对新兴市场来说可不是好事,因为当债券收益率上升,投资人会将资金重新注入美债市场,新兴市场的融资将变得更困难。

另外美元升值就等于新兴市场的货币会贬值,这会加重新兴市场购买美国产品的压力,最终可能导致新兴市场也开始缩紧货币政策。

缩表的缺点有哪些?会造成市场恐慌吗?

缩表意味着要把市场上的钱慢慢收回来,这就会造成市场出现不确定性,不确定性就会形成风险,风险就会导致市场恐慌,所以缩表是有缺点的,一般可以把缩表的风险分为3 种,以下将解释:

利率上升

升息是缩表的运作流程之一,那么升息有哪些缺点呢?

首先利率上升,最先被影响的对象是企业,因为升息意味着贷款成本变高,企业就更不想从银行借钱出来,导致企业的资金控管必须更保守,经济将进一步放缓。

再来被影响的是投资人,当存款利率上升时,部分投资人就不想把钱投入市场,转而把钱存入银行,就会导致市场的金钱流动性下降,经济步调再次放缓。

增加公债市场不确定性

美国的公债利率是全球金融资产定价的重要基准,当缩表发生时,债券市场会先被影响,不确定性也会升高,而这也会间接影响全球金融资产的定价。

降低新兴市场的流动性

新兴市场的流动性会减少,导致新兴市场的资产价格下跌,而美元会升值,虽然FED 的目的是要帮助经济发展,但是缩表会让部分美元流向海外资产,因为用美金买海外的资产更便宜了;而新兴市场的资金不愿意流向美国,因为新兴市场得用更高的价格购买美国的商品。

当新兴市场的资金来源被迫缩紧,那么股票、债券、大宗商品价格都有可能要面临压力,影响层面可能会延伸到全世界。

近年历史上的缩表案例?2013-2022年联准会缩表时间整理

| 时间轴 | 联准会做了什么事 | 结果 |

| 2013 年中 | FED 向市场沟通,准备缩表 | 市场出现一小阵恐慌。 |

| 2014 年1-10 月 | FED 缩减购债 | |

| 2014 年10 月 | FED 停止购债(印钞) | 资产负债表为4.5 兆美元。相较2008 年次贷危机前,增加了3.7 兆美元,也就是说这8 年的3 次QE 共「印」了3.7 兆。 |

| 2015 年12 月 | 首次升息,升息一码 | |

| 2016 年12 月 | 第二次升息,升息一码 | |

| 2017 年3 月 | 第三次升息,升息一码,并说明可能要修改货币政策 | |

| 2017 年6 月 | 第四次升息,升息一码,并坚定的说要开始缩表 | |

| 2017 年9 月 | 决定10 月开始缩表 | |

| 2017 年12 月 | 第五次升息,升息一码 | 2017 年下半年,股市并没有受到太大的影响。 |

| 2018 年3 月 | 第六次升息,升息一码 | |

| 2018 年6 月 | 第七次升息,升息一码 | |

| 2018 年9 月 | 第八次升息,升息一码 | |

| 2018 年10 月3 日 | FED 主席在一档新闻节目中发表言论,认为现在还没达到中性的货币政策,暗示未来还要多次升息 | FED 的暗示多次升息加上当时中国和美国正在打贸易战,让市场一时间遁入恐慌气氛,10 年期国债殖利率飙升至3.2%,整个10 月美股蒸发2 兆美金。 |

| 2018 年12 月 | 第九次升息,升息一码,同时FED 主席在FOMC 会后记者会发表鹰派言论 | FED 的鹰派发言让市场再次陷入恐慌,美股在单周内下跌8-9%。不过2018 年最后一周,美股全面反弹。2018 年的股市就处于涨涨跌跌的情况。 |

| 2019 年3 月 | 经济分析显示不会再升息,同时FED 宣布2019 年9 月要结束缩表 | |

| 2019 年6 月 | 有8 名委员认为FED 应该降息 | |

| 2019 年7 月 | FED 宣布降息一码,同时提早2 个月结束缩表 | 2019 年下半年,因为降息和缩表结束,美股再次进入牛市 |

| 2019 年9 月 | 第二次降息,降息一码 | |

| 2019 年10 月 | 第三次降息,降息一码 | |

| 2020 年3 月(疫情爆发) | 宣布大幅降息至0-0.25%,并启动「无限QE」 | 市场无惧疫情影响,美股继续突破新高,但也同时埋下通膨的种子 |

| 2021 年11 月 | FED 宣布准备缩减购债 | 美股当时在最高点,从这时候开始美股下跌 |

| 2022 年3 月 | 宣布升息一码 | |

| 2022 年5 月 | 第二次升息,升息2 码,同时宣布启动缩表 | |

| 2022 年6 月 | 第三次升息,升息3 码 | |

| 2022 年7 月 | 第四次升息,升息3 码 |

美国的缩表可以大致分成3 个阶段来解释:

前3轮QE结束后的缩表

在2008 年至2015 年,美国已经渡过3 次QE,市场看似回稳,所以在2014 年底结束购债,并在2015 年底开始升息,一路持续到比较特别的2018 年,在2018 年前,经济都处在相对健康的状况,缩表升息并未对市场造成剧烈影响。

2018年的缩表

2018 年可就不同了,当时的美国总统——川普宣布要对中国征收大量关税,引发著名的「中美贸易战」,当时经济状况处在「缩表、升息、贸易战」,可想而知市场充斥着大量的不确定性,但前9 个月还好,那时候的经济表现都维持在稳定水平,直到10 月。

2018 年10 月,FED 主席鲍威尔(Jerome Hayden Powell)在一档新闻节目中说到「we're a long way from neutral on interest rates」,表示距离中性的利率政策还有一段路要走,暗示未来可能还有多次升息,市场听闻后直接陷入恐慌情绪,美股瞬间下跌。

在同年12 月的FOMC 会后记者会上,鲍威尔再次发表鹰派言论:「I think that the runoff of the balance sheet has been smooth and has served its purpose, I don't see us changing that」,表示现在缩表进行得很顺利,不需要做任何改变。这发言与市场的共识抵触,当时市场认为升息应该要结束,缩表也应该要结束了,但是鲍威尔的这一席话,让大家认为缩表在未来还会持续进行,这就让市场再次陷入恐慌,美股再次暴跌。

直到2018 年的最后一周,美股有全面反弹,但以整年来看,2018 下半年的美股是处在涨了又跌,跌了又涨的窘境。

2022年通货膨胀下的缩表

2020 年疫情肆虐,全球经济陷入困境,3 月的时候FED 宣布「无限QE」,央行不断向市场灌入资金,让美股不但未受到疫情影响,反而还持续突破新高,不过这也为通货膨胀埋下一颗种子。

而在2021 年底,通货膨胀的种子开始萌芽,FED 宣布要开始缩减购债,作为准备缩表的第一步,并且在2022 年3 月开始宣布升息,而往后的5、6、7 月也分别宣布大幅升息,同时5 月份也宣布开始正式缩表,但连续几个月的CPI 都很高,至少都有7% 以上,表示缩表并未有效打击通膨,未来如何缓解通膨还不得而知。

出现缩表时,该怎么投资?

虽然缩表不是天天发生,不过一但发生缩表,就会持续很长一段时间,那么这时候的投资人要怎么投资呢?以下将做说明:

不要轻易退出市场

投资股票本来就有赚有赔,不要因为缩表而出现恐慌情绪,甚至出清手上持股,反而建议不要退出市场,并保持一定的比例在股市,等待缩表结束后,股市将会回稳,投资回报也会回稳。

挑选基本面良好的投资标的

当股市下跌时,不论是基本面良好或不好的公司都会面临下修,这时候就是买入好资产的好时机,建议在股市里要一直保留充沛的资金,当遇到这种市场修正时,持续购买基本面良好的公司,未来这些公司才会大力回报你。

做好资产配置,达到风险分散

最后,要做好资产分配,不要投资单一个股、族群,反而建议要投资多元化的股票、ETF,或是把债券加入到投资组合中,达到资产和风险都能分散。

当市场出现下修时,才不会因为单一标的暴跌而影响整个绩效,甚至有些标的会在逆风展现价值,逆势上涨,就会平衡掉损失。

未经允许不得转载:tiger trade » 缩表对股市、债券的影响是什么?联准会缩表时间总整理

tiger trade

tiger trade