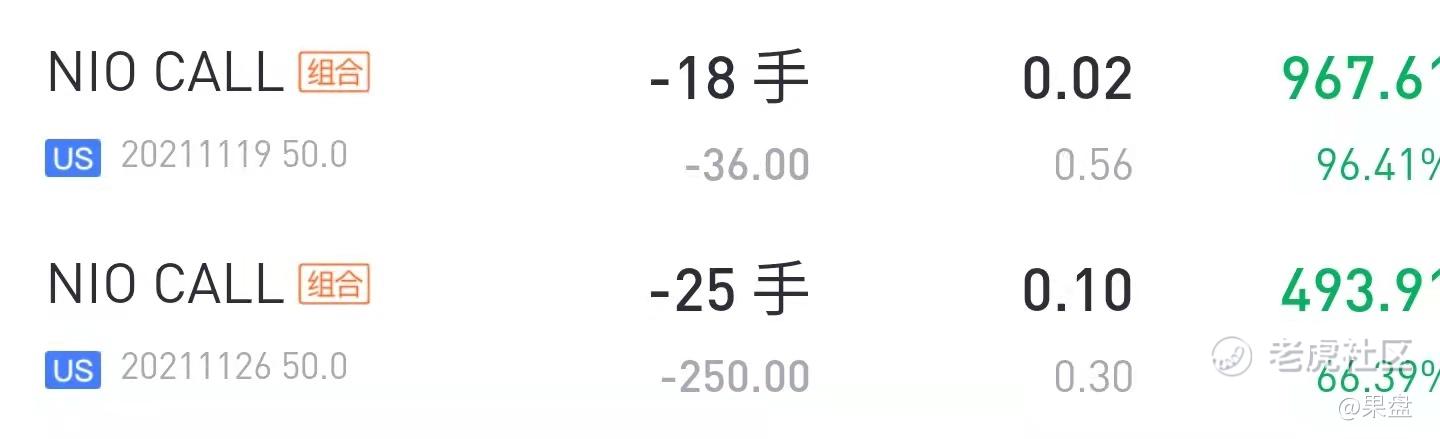

今天对我上周卖出的期权操作进行下复盘。我一直是蔚来(NIO)股票的长期关注者,本身也持有NIO股票,上周正好有蔚来的财报公布,根据我自己的情况,分别做了2单sell call的操作,截图如下:

其实这里有我的一个小心思,蔚来11月10日发布了三季度财报,因为我10日前后分别sell call,借此也能来验证下财报周对期权价格的影响。

Sell call是做的价外期权,因为价外期权的价格是由距到期日距离和隐含波动率来决定的(还有其它因素,但是这2个占了绝大部分的价值)。可以看到,财报发布之前由于隐含波动率会急剧升高,因此会导致期权价格对应的升高。对应到我的卖单实例,11月9日卖出的单价是0.57,而到发布财报后的11月12日卖出的单价直接降到0.31。注意我卖出的期权都是2个星期后到期的,排除了到期日距离的不同对期权价格产生的影响。最终落到我的实盘里面,就是下面这种情况:

这是11月17日的盈亏情况。可以看到,我的2个sell call的操作目前都是盈利的,尤其是11月19日到期的期权,已经盈利了96%,还有2天期权就到期,获得全部的利润基本上没有任何问题。

这里也要说明下,为什么我11月26日到期的期权要卖出25手。前文说了,由于隐含波动率的影响,第一个期权操作卖出18手就能得到1000+的权利金,而第二个期权操作的时候,由于波动率的快速回落,我如果还想获得1000+的权利金,只能卖出更多的期权数量(或者选择离估计更近的行权价,但是我不太愿意冒被行权的风险)。是的,我本人做期权操作,通常情况下希望权利金最少也要1000+,要不然觉得没啥意义,赚的钱太少,还不够浪费时间呢。

上面的图里面还有2个点跟平常的认知不太一样:

1.卖出期权,对应的数量是负数。因为买入是正数。

2.NIO CALL后面的”组合“标识,意味着我做的是covered call,跟我持有的 nio 股票做了一个组合的操作。

当然了,以现在的目光来复盘,其实这2个操作我可以把卖出期权的delta对应的提高,也就是说卖出期权的行权价更接近当前股价,这样能收到比现在多得多的权利金。尤其是出财报之前的操作,如果行权价卖在45元,收到的权利金比现在肯定不止翻倍了。这就是涉及到个人理念的问题了。我对蔚来公司是长期看好的,充换电设施的持续布局,再加上明年3款NT 2.0的新车发布,对公司的发展肯定都是积极的因素。或者换个思路,三大造车新势力里面,今年只有蔚来没有发布新车,但是蔚来的销售总量依然是第一名,潜力可见一斑。我=对NIO的股价非常有信心,并不希望现在卖出股票,因此我的操作delta都很小,现在能赚取点自己认为够的权利金就行。

未经允许不得转载:tiger trade » 期权入门系列教程(六): 蔚来期权的 sell call 操作复盘

tiger trade

tiger trade