今天的亚马逊$(AMZN)$是一个电子商务巨头,但它曾是小盘股。在1999年它的股价是5美元,市值15亿美元。同样,Netflix$(NFLX)$现在是一个家喻户晓的名字,但它在2004年的市值还不到10亿美元,股价只有2美元。在早期找到这样的股票让小盘股投资变得非常诱人,但对于每一家亚马逊或Netflix,都有无数其他公司从小盘股起步,然后失败了。

投资小盘股意味着要了解与之相关的风险,以及如何区分好的投资和坏的投资。继续往下读,学习小盘股投资的利弊,如何识别值得购买的小盘成长型和价值型股票,以及小盘股基金是否适合你。

什么是小盘股?

首先,重要的是要明白,决定公司价值的是市场参与者。当投资者谈论大盘股、中盘股或小盘股时,他们指的是基于市值的公司规模(小盘股中的“大盘股”)。要计算市值,只需将股本乘以当前股价。

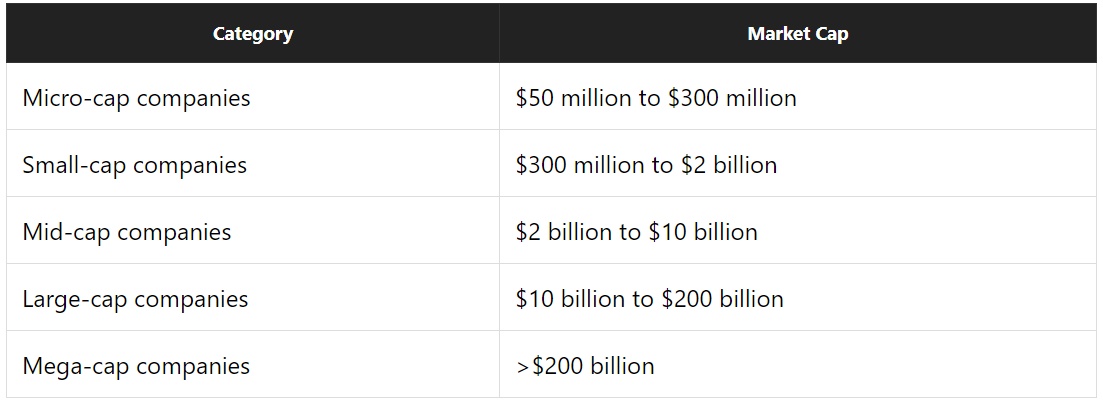

一旦你知道了一家公司的市值,将其分为大盘股、中盘股和小盘股就相对简单了。尽管投资者对此还有不同意见。通常情况下:

小盘股指市值在3亿美元-20亿美元之间的公司。

中盘股一般是市值在20亿至100亿美元之间的公司,而大盘股则是市值超过100亿美元的公司。更极端的一点:市值低于3亿美元的公司通常被称为微型股,而市值超过2000亿美元的公司(如亚马逊)则被视为大型股。

一家公司的市值会告诉你一些关于这家公司的情况。例如,微型股和小型股通常是较年轻的、不太稳定的公司,未来的不确定性更大。中盘股正在走向成熟,它们的历史记录更长,潜力也更清晰。与此同时,大盘股和大盘股公司都是完全成熟的公司,通常在成熟的行业中占有重要的市场份额,从而为投资者提供了生存的最大稳定性和信心。

为什么要考虑小盘股?

除了在早期阶段发现下一个Netflix的明显潜力之外,投资者通常还会考虑投资小盘股,因为从历史上看,小盘股给投资者带来的年回报率要高于由标准普尔500指数组成的中盘股和大盘股。标准普尔500指数是衡量股市回报率的黄金标准指数。

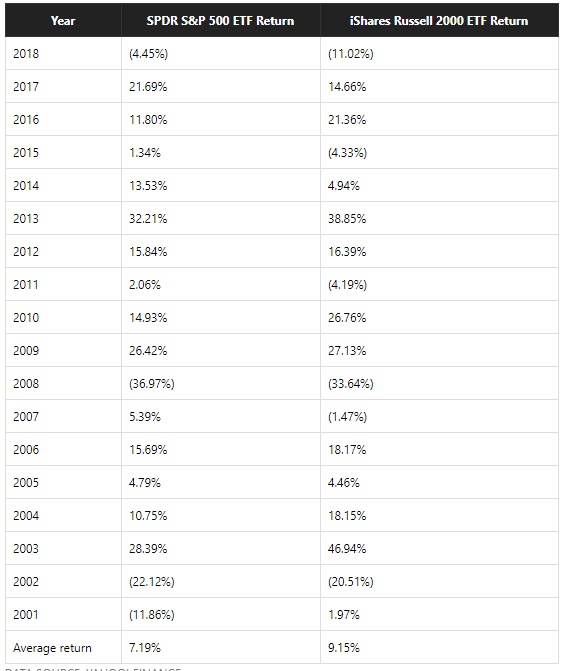

罗素2000指数被广泛认为是衡量小盘股表现的基准指数。要衡量它们的表现,我们可以参考跟踪这些指数的ETF: iShares Russell 2000 ETF$(IWM)$跟踪罗素2000指数的持有量,SPDR标准普尔500 ETF$(SPY)$跟踪标准普尔500指数。通过比较这两只ETF的表现,我们发现,自2000年以来,罗素2000指数的小盘股平均每年都比标准普尔500指数的中盘股和大盘股表现好近2%。

对投资者来说,这种出色的表现确实是锦上添花。自2000年12月31日以来,iShares Russell 2000 ETF的投资者的资金增长了312%,而SPDR标准普尔500 ETF的投资者的资金仅增长了226%。

为什么不是每个人都投资小盘股?

罗素2000指数较高的平均回报率似乎表明,投资小盘股是获得更高投资回报的必由之路。所以你可能想知道,为什么大家并没有把钱放在小盘股而不是大盘股上。

原因如下:如果你仔细看一下上表,你会发现罗素2000指数的回报率不仅有更大的损失风险,而且波动性也更大。标准普尔500指数ETF的年平均回报率为11.8%,罗素2000指数ETF的年平均回报率仅为9.8%。此外,罗素2000指数20.3%的标准差,测量显示如何随着时间的推移,特别是不稳定的回报高于标准普尔500指数的17.7%,这表明小盘股投资上行和下行的波动都更大。

正是这种更大损失和更不稳定回报的风险,使得许多投资者远离小盘股。对于那些可能需要在较短的时间内收回投资的投资者来说尤其如此,比如需要补充退休资金的年长投资者。

不过,那些愿意承担损失风险、短期内不需要投资的长线投资者会发现,至少在他们的投资组合中包含一些小盘股是值得的。

小盘股投资者面临哪些具体风险?

如果小盘股适合你,那么你应明白罗素2000指数可能高估了回报,低估了风险。

由于小盘股与许多较年轻的公司联系在一起,这些公司的收入很少,甚至没有,资产负债表上的现金也有限,因此它们中申请破产的公司比规模较大的公司要多。风险尤其在艰难的时期来到,因为小盘股公司依靠发行股票筹集现金的操作超过大型企业,在经济或产业低迷,投资者并不愿意买新发行的股票,公司面临破产的可能性增加。

同样,小盘股公司的规模较小,可能意味着它们只依赖一两个大客户,这是一个很大的风险。它们还面临竞争威胁,比如新的市场进入者压低了产品或服务的价格,它们可能没有财力承受竞争。

小盘股投资者也要接受流动性风险。一般来说,投资者对小盘股的兴趣较低,所以当你想买股票时,可能会出现供应不足,而当你想卖股票时,可能会出现需求不足。由于小盘股每天的平均交易量通常比大盘股低得多,因此它们的价格在任何一个交易日内都可能上涨或下跌幅度更大。这种动态可能导致小型股投资者在买入时支付的价格高于预期,或卖出时获得的收益低于预期。

此外,由于小盘股背后的公司发行的股票通常没有大盘股那么多,高管层的领导者(首席执行官、首席财务官、首席运营官等)往往拥有巨大的所有权和对决策的主导控制权。这可能导致公司治理风险,尤其是在需要更换领导层的情况下。

同样重要的是要记住,小公司往往更年轻,因此可能还没有足够的流程和控制在财务会计方面到位。年轻公司的学习曲线可能非常陡峭,导致意想不到的陷阱,包括对过去财务状况或监管审查的重述。例如,大麻供应公司KushCo Holdings新任首席财务官在内部审查中发现与收购相关的会计错误后,公司不得不在2019年重新发布2017财年和2018财年的财务业绩。同样,小型医疗保健公司MiMedx更换了最高管理层,并披露,在对销售和分销行为进行内部调查后,公司将不得不在2018年重新发布至少5年的财务报表。(该公司的股票已从纳斯达克摘牌)

小盘股投资者可以通过深入研究他们感兴趣的公司,并将投资组合分散到许多不同的公司,从而将此类风险降至最低。每个季度,上市的小盘股公司(事实上所有上市公司)都会向美国证券交易委员会提交一份名为10-Q的报告。这些报告可以在公司网站的投资者关系部分找到,也可以在网上搜索,也可以在SEC的EDGAR数据库中找到。这些报告对公司的业务、行业、管理、竞争和财务状况提供了有价值的信息,帮助你发现预警信号。

小盘股投资利大于弊吗?

小型股公司面临很多风险,但这并不意味着投资者应该避开这些公司。小盘股公司拥有许多优势,可以让它们至少适合你投资组合的一部分。

由于这些公司规模较小,它们往往不受官僚主义膨胀的阻碍,而官僚主义膨胀会推迟决策。他们快速行动的能力可以使研究和开发发现迅速融入产品或服务。它们的规模较小也意味着固定成本较低,股东可能更愿意放弃公司早期的盈利能力,从而在投资产品和服务并为其定价时获得更大的灵活性,以赢得市场份额。

记住市值较小的公司受益于小数字定律也很有帮助。由于公司的收入相对较小,每笔销售对财务报表的影响要比在一家较大的公司大。这可能导致多年来两位数的收入增长,并最终随着这些公司的成熟而实现利润增长。例如,一个六位数的新账户对一家小型软件公司的影响要比它对微软这样的巨头的影响大得多。

小盘股投资者也可以通过寻找其他投资者没有涉足的领域而获益。包括华尔街分析师在内的行业观察人士不太关注规模较小的公司,因为这些人通常专注于规模较大的公司。由于与小盘股相关的投资理论可能因缺乏华尔街研究的覆盖而被低估,因此,如果华尔街开始认识到该公司的潜力,那么早买入的投资者可以从不断上升的投资兴趣中受益。

鉴于这些优势,尽管存在风险,至少持有一些小盘股还是有意义的。

投资小盘股时,你应该注意什么?

在深入讨论策略之前,让我们先讨论一下在小盘股投资时应关注的一些指标。

收入增长:随着时间的推移,收入的增长对小盘股尤其重要,因为较年轻的公司应该能够比规模更大、更成熟的公司实现更高的收入增长。如果一家公司的收入在下降,要确保它的商业模式没有崩溃。

收益增长:随着时间的推移,股票价格往往会跟随收益增长,因此跟踪年同比收益(或净利润)增长很重要。尽管许多小盘股公司尚未实现盈利,但如果亏损随着销售增长而减少,投资者可以受到鼓舞。如果亏损在增加,你会想要做更多的研究来找出原因,尤其是在收入也在下降的情况下。

市盈率(P/E):这个指标对于判断有盈利的公司(记住,有些公司没有盈利)是相对估值过高还是估值过低很有用。一个较低PE可能表明一个公司的价格很便宜,一个较高的比率可能表明一个股票太贵了。比较一段时间内的市盈率,或与同行业竞争对手的市盈率进行比较,都是有用的。

市销率:市销率是一家公司的市值除以收入。你可以用这个指标来评估那些没有盈利的公司。较低的资本充足率通常被视为反映出估值更高的公司。然而,不同行业的市销比差别很大,因此进行苹果与苹果的比较尤为重要。举例来说,将低价消费品股票与高价科技股进行比较是不公平的。

市净率:它还可以用来确定一只小盘股与它的拆分价值(或账面价值)相比有多贵或多便宜。市净率是一家公司的市值除以总资产(不包括专利、商誉和负债等无形资产)。同样,较低的市净率可能意味着一只值得持有的廉价股票。

让我们来看看如何评估两种类型的小盘股:成长型和价值型。

如何投资小型成长型股票

Motley Fool联合创始人大卫•加德纳(David Gardner)打破常规的投资策略可能非常有用,可以帮助你在小盘股中区分好坏,尤其是对于那些关注收入增长和利润潜力而非估值的投资者。

加德纳认为,有六个迹象表明,充满活力和颠覆性的股票值得投资者关注。他认为,打破常规的公司具有:

• 先发优势:在重要或新兴行业中的先发优势或深层护城河

• 有远见的领导人

• 可识别的竞争优势

• 人们喜欢的好品牌

• 奖励投资者的记录

• 许多过分关注价值的批评者

如果你能在一只股票中找到这些特质,你可能已经发现了一家值得买入的小盘股公司。让我们来看看Netflix在2004年的小盘股榜单上是如何排名的。

• 先发优势:Netflix的邮购DVD服务为其提供了先发优势,对现有的电影租赁商店构成了颠覆性的挑战。

• 远见卓识的领导者:Netflix创始人里德•哈斯廷斯(Reed Hastings)拥有斯坦福大学(Stanford)的计算机科学硕士学位,他已经创建并出售了一家软件公司。

• 竞争优势:Netflix提供了一个便利的因素,使其相对于租赁商店有很大的优势。

• 稳固的品牌:Netflix品牌引起了消费者的强烈共鸣,2004年6月,Netflix租赁业务的订户增加了73%,达到220万。

• 回报投资者:在2003年夏季至2004年初期间,该公司股价已上涨逾一倍,随后在2004年夏季遭到抛售。

• 相关的批评者:最后,它也有相当一部分的怀疑者,他们中的许多人担心,它即将推出的流媒体服务可能会蚕食其现有的邮购业务,尽管这个现已停播的大片引发了新的邮购竞争。

对Netflix估值的担忧是该公司股价在2004年大跌的原因之一,这让加德纳这样的投资者得以很好地进入这一后来获得巨大成功的投资。Netflix自2004年回归?惊人的21586 %(嗯,这不是打字错误)。

如何投资小型股

如今,沃伦•巴菲特(Warren Buffett)通过他的伯克希尔哈撒韦公司$(BRK.A)$投资苹果$(AAPL)$等大型股。但情况并非总是如此。他最开始使用价值投资法来识别廉价的小盘股。巴菲特1965年收购伯克希尔时,该公司还是一家小型纺织业公司,远早于伯克希尔哈撒韦成为今天这样的大型企业集团。

巴菲特的投资方法包括:

• 避免像公用事业这样需要大量资金的资本密集型企业

• 当公司市值低于帐面价值时买入股票

• 专注于容易理解的业务,不太可能被后起之秀扰乱

• 与一流的、对股东友好的管理团队一起投资

例如,消费品糖果公司See's candy对巴菲特来说是一笔非常精明的小盘投资。1972年,当他以2500万美元买下它时,它的销售额约为3000万美元,利润为420万美元。如今,他每年从See's Candy赚的钱超过1亿美元。诚然,金融类股以较低价格交易的情况并不常见,但如果真的发生了,就要注意了。

如何投资于小型上市交易基金

如果在成千上万只股票中寻找钻石,意味着花费比你想要的更多的时间和精力,那么你最好买一只小盘股ETF,可以让你在一次点击就投资许多小型股。

有许多小盘ETF可供选择,比如Vanguard Russell 2000 ETF$(VTWO)$。然后iShares Russell 2000 ETF$(IWM)$的历史较长,投资规模也更大,而且成本更低。

或者,你可以考虑投资iShares Russell 2000 Growth ETF$(IWO)$或iShares Russell 2000 Value ETF$(IWN)$。这两种策略都没有具体采用我所概述的打破常规的策略或,巴菲特式的投资策略,但都侧重于增长和价值导向的策略。例如,截至2019年7月25日,iShares Russell 2000 Value ETF$(IWN)$股票的平均市盈率和市净率分别为12.5倍和1.3倍。由于iShares Russell 2000 Growth ETF$(IWO)$关注的是潜在的收入增长,该ETF跟踪的股票的平均市盈率和市净率分别为25.7倍和4.18倍。

小盘股适合你吗?

每个对小盘股感兴趣的投资者都应该问这样一个问题:我能承受多大的风险?如果你即将退休,或者预计未来几年生活将发生重大变化,可能需要动用你的投资,一个更好的办法可能是专注于规模更大、流动性更强、波动性更小的股票。

不过,如果你有信心至少10年内都不需要投资,而且你有承受潜在损失的风险偏好,那么小型股可能适合你。如果是的话,在购买个股之前一定要做足功课。同样,如果你打算投资于Vanguard Russell 2000 ETF这样的小盘ETF,不妨考虑投资组合更加多元化,还包括中盘股和大盘股.

未经允许不得转载:tiger trade » 如何投资小盘股 小盘股有哪些

tiger trade

tiger trade