Okay 我们终于迎来了VIX解密(三),在此前2篇文章中,我们“轻微”的探索了下VIX指数,这次我们来分析一下VIX期货和相关衍生品VXX。此篇文章比较长,所以闲话少说,Lets go。

VIX期货概况

在任意时刻,市场上有8只VIX期货合约,这8支合约是连续的8个月,每个月1只。每个月的交割日为下个月SPX monthly期权到期日往前推30天。SPX的monthly期权到期日为每个月的第三个星期六,那么往前30天的结果是每个月的星期三,即为VIX期货的交割日。例如下一个到期的SPX monthly期权为2017年9月15日,那么对应的VIX期货价格日为8月16日(发帖的时候。。)。另外,在前2个月有每周交割的VIX小期货合约,此篇文章将不涉及。在盈透TWS内,在空栏处输入VIX,选择期货,再选择到期日就能看到合约报价了。当然你很可能看不到实时报价,因为默认是没有数据订阅的。

VIX期货采用现金的方式交割,计算方式是通过基于周三早晨的VIX开盘价的一种特殊计算方式得出的(这里喜欢做VIX末日期权的要格外注意。)这种特殊的过程称之为AM settlement(上午交割)。

关于美国期货合约的月份代码:

January=F February=G March=H April=J May =K June=M July=N August=Q September=U October=V November=X December=Z

如果你看到/VXQ7,指得就是VIX8月的合约。你要问这代码是什么原理,我告诉你,这其实就是26个字母的顺序,选取了12个最不会和数字混淆的字母(避免了0和O,I和1这种),这理由是不是很狗血。

关于VIX期货的期限结构:

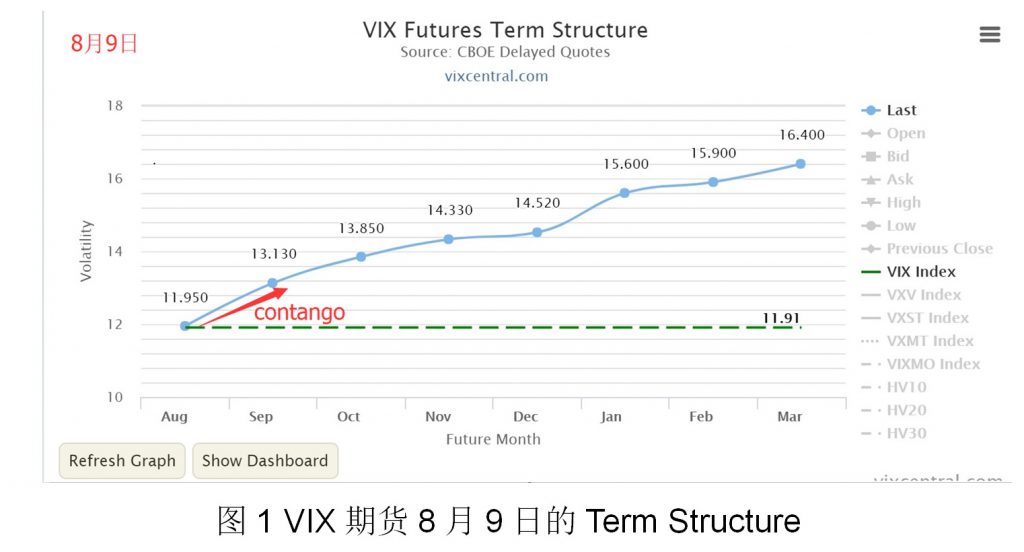

下面我们看一张图,来自8月9日Vixcental.com上的图。图上蓝色带原点的曲线显示了连续8个月VIX期货的价格连续形态。这种形态被称之期限结构(Term Structure)。绿色水平的虚线表示了VIX的现货价格即VIX指数的价格。

从这张图上有4个信息我们必须要了解:

1、正常状态的股市下,VIX期货应该是下个月比上个月高,整个蓝色的曲线是随时间单调上升的,这种状态称之为contango,中文为升水。做过商品期货的知道因为货物有利息和仓储费用,所以一般情况下都是contango。VIX在市场平静的情况下也处于contango,但是造成contango的原因和商品期货截然不同,而且其contango的幅度很大。理论上VIX指数越低,contango越大。

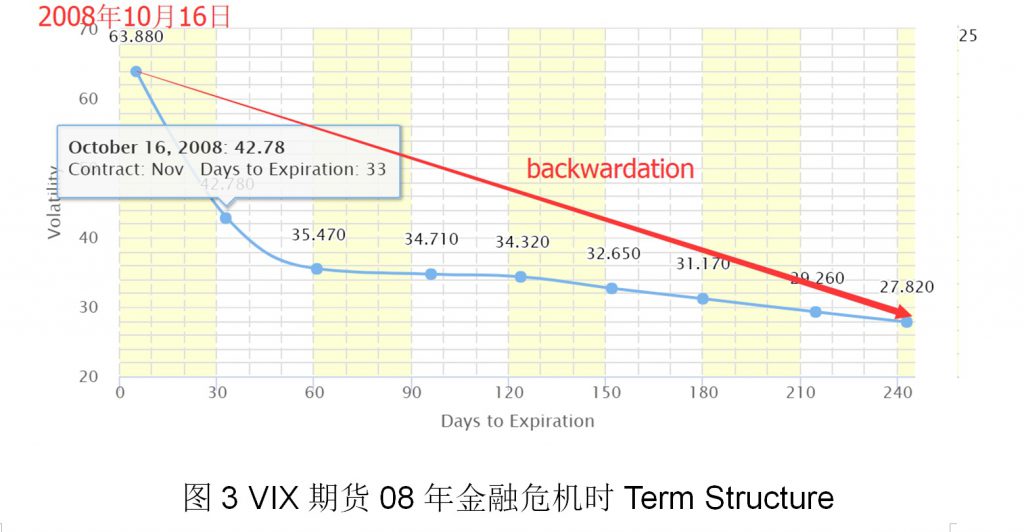

2、如果当月遭遇风险事件,其VIX期货价格高于了上月价格,这种形态称为backwardation,中文为贴水。图2显示了8月11日(上周五)的期限结构。可以看到8月的VIX期货的价格大于了9月的价格,进入了贴水,但是9月及以后合约仍为升水状态,某种程度上反映了市场认为这是一次短期事件。你觉得这个升水状态不恐怖的话,看一下图3,在08年金融危机时,整体的处于backwardation状态。

3、离我们最近的一个VIX期货合约的价格随着时间推移会和绿线也就是VIX指数(这里也可以称为现货)靠拢,到交割日期货和现货的价格是相同的。图1上我们可以看到最近VIX期货的交割日是8月16日,已经离交割日非常近,VIX期货和指数价格也非常接近。

从这点我们可以看出VIX期货的基本属性就是随着时间对VIX现货价格的逼近。

4、别忘了在VIX解密(一)里面我们知道了VIX指数是SPX 30天到期日期权的IV值。那么9月16日到期的VIX期货预示的是9月16日到期的VIX指数值,也预示的是9月16日到10月16日之间30天的SPX波动。

5、有人会问,为什么9月的VIX期货会比8月高,contango这种现象是如何产生的? 最通俗易懂的一个逻辑就是认为时间越长,市场暴跌的概率就越大,VIX会越高。其实这涉及到对未来IV的预期问题,这已经超越了期权B-S公式的范畴,进入了一个新的领域,这个因素称之为forward volatitility 或者称之为risk prenium。

期限结构对我们影响最大的就是VIX衍生品(VXX、SVXY这些)和VIX期权。接下来我们来解密下VXX。

VXX:VIX衍生品(ETP)

现在市场上所有VIX衍生品几乎都是基于VIX期货的,因为VIX指数其本身不能交易。市场是VXX、SVXY、UVXY都是耳熟能详的VIX ETP,相信很多玩家都交易过这些,这些ETP的原理网上也有很多,我们以VXX为例。

VXX定价公式:

VXX=(N1*F1+N2*F2)*C

-F1为第一个月份VIX期货的价格;

-F2为第二个月份VIX期货的价格;

-N1为持有第一个月份VIX期货的合约数;

-N2为持有第二个月份VIX期货的合约数;

-C为调整系数(与实际VXX交易价格会有溢价或折价,系数用C表示)

从公式可以看出,VXX只持有前2个月的VIX期货,N1和N2每天在收盘前会变化(Roll),每天固定卖掉一点N1,买入点N2。

很巧今天是2017年8月16日(周三)是VIX期货的交割日,原有的VXX持有的八月份期货仓位已经没有了,今天开盘后VXX的价格很简单,全部为VIX九月份期货的持仓,VXX=N1*F1*C,这里的N1为资产总值除以九月份期货的得到的合约数,F1为九月份期货的价格。

那么到了第二天(周四)VXX会是什么情况呢?VXX会卖出一部分九月的期货,买入十月份的期货。买入和卖出多少呢?N1会减少N1/30,这里的30表示的是第一个期货还剩下的合约天数,9月份是个全新的合约,所以除以30天。所以到了周四,2个参数的变化如下: N1=N1-N1/30,N2=(N1/30)*F1/F2。N2实际上就是把拿N1卖掉的钱去买入下个月的期货。

有兴趣的玩家就可以在今天设置一个excel表格,把上面公式代入,N1记为100,可以做一个VXX的价格跟踪器。

以上我已经用初中的数学方式诠释了大学高等数学才能看懂的VXX定价模型。如果你看懂了以上,我们继续解密VXX。没看懂的请再回味几遍…

还记得刚才讲的contango和backwardation?试想一下在backwardation的环境下N1+N2会变得越来越大,这点不难理解。因为在backwardation的情况下,F1会比F2贵,每天VXX会卖掉贵的部分头寸去买便宜的头寸,结果就是买入便宜头寸的手数增加了。

以上引申出的关于VXX和VIX期货期限结构的关系:

1、VIX期货的contango/backwardation水平严重影响VXX的价格,backwardation越严重,VXX受到的影响越大,其与VIX现货的相关性越来越强。

2、在VIX期货backwardation的状态下,VXX会飙升,不仅是因为VIX期货的价格飙升,其持仓手数也在上升。

3、在VIX飙升的尾声阶段,VIX期货一般仍处于backwardation,你会看到VIX指数回落但是VXX仍在上涨的情况,也是因为持仓手数的原因,这被称之VIX对VXX的尾风效应(tailwind)。

4、在一般contango的情况下,即使VIX指数上升,VXX仍有可能下跌,因为其持仓数量在降低(每天卖出便宜的F1,买入贵的F2),这一般出现在VIX刚刚起步的阶段,这被称之为VIX对VXX的头风效应(headwind)。

5、在市场极度平静下,F1、F2处于很大contango时, VXX开始加速衰竭。因为期货F1、F2向VIX指数方向滑落并且VXX的持仓手数在持续的减少。

6、市面上有一个普遍的说法VXX随着时间损耗是因为它要期货展期,其实这种说法并不正确。卖掉一辆奔驰二手车去买一辆新的大众车会造成损失吗?显然不会,造成VXX折价的真正原因在于N1/N2和VIX期货的risk prenium。

以上6点VXX特性了解了之后,是具有某种操作意义的,比如有人认为头风和尾风效应是操作VXX的最佳时机,有兴趣的玩家可以自行研究。

有朋友说还没讲VIX的期权,就等到VIX解密(四)吧。

未经允许不得转载:tiger trade » VIX解密(三)

tiger trade

tiger trade