在众多低风险金融资产中,美国国债是许多金融机构乃至散户投资者的首选之一。根据美国财政部截至2024年3月数据,美国公债的总规模高达26.9兆美元,甚至已达美国股市总规模44.08兆美元的60%,可见其规模之庞大。

美国国债(US Treasury Securities),又称为美国政府公债,是由美国政府所发行的债券,号称「无风险资产」、「全球最安全的债券」,固定支付利息和近乎零风险的特质深受全球投资人喜爱。本文整理美国国债的相关资讯,包括美国国债的种类与区别、收益率、为什么要在资产配置中加入美债,以及如何在本地直接购买美国国债,让我们一起来了解吧。

美国国债是什么?

美国国债(US Treasury Securities,简称UST),又称美国政府公债、美国公债、美债,是由美国政府所发行的债券。

债券(Bond)是一种债务凭证,由需要筹集资金的一方(债务人)面向市场发行,投资者(债权人)通过买入该笔债券,把钱借给债券发行者。在这段借贷关系中,债务人承诺定期支付利息,直到约定到期日时才把最初借的这笔钱完整归还予债权人。

换句话说,债券就是债券持有人借钱给第三方的借据。借出的钱称为「本金Principal」,领到的利息比率称为「债券殖利率Bond Yield」。它是一种有价证券,可以像股票一样在二级市场上流通买卖,自由转让。债券的价格、殖利率也会随着市场的风险高低和其他因素(如通胀率)而变化。债券的类型有很多,根据发行方的不同大致分为政府债券、公司债券、市政债券、金融债券等等。

美国国债是美国政府为了筹集资金而发行的债券,当投资者购入美国国债,实际上就是把钱借给了美国政府。作为回报,美国政府按照一定比例支付利息。待债券到期时,美国政府会将本金偿还给你。

事实上,美债对双方来说是双赢的。从美国政府的角度,发行债券能够获取额外资金用以支付公共开销,也有助于减轻政府的债务负担;从投资者的角度,美国是世界上最大的经济体,信誉超卓,由美国政府发债,还本付息能力相当稳定,这意味着债券的违约机率很低,投资风险也最低,可以说是超低风险投资。尤其在市场动荡时,美债作为一种固定收益证券(fixed-income securities )提供了稳定收益、资产配置多元化的选择。除非美国政府破产,否则美债一般都是本息双收,市场普遍视美债为「无风险投资」,吸引上全球投资人的资金涌入。

美国国债的种类和区别

美国国债按照到期年限的不同,主要分为三种类型:

- Treasury Bills 美国短期国库券

- Treasury Notes 美国中期国库券

- Treasury Bonds 美国长期国库券

还有另一种是抗通膨债券(Treasury Inflation Protected Securities,TIPS),是和通货膨胀挂钩的债券,由美国政府于1997年首次发行,特点是利息和本金(Principal)都会随着通货膨胀率的变动随时进行调整。假如通膨率上升,投资者的利息和本金都会变高;假如通货紧缩,利息和本金则会下降。不过,美国政府承诺在TIPS 到期时,保证不会让本金低于债券面额(Face Value),代表投资人拿到的金额一定会大于或等于原先的票面价值。 TIPS 通常为期十年,每半年配息一次。

下文将以Treasury Bills、Treasury Notes 和Treasury Bonds 的解说为主。

Treasury Bills 美国短期国库券

Treasury Bills 美国短期国库券,英文简称T-bills,是美国政府发行的短天期公债,到期日为一年(即12个月)以下,一般为4周、8周、13周、26周及52周。

T-bills 的特点是不会支付利息,票面利率为0%(coupon rate 0%),因此又有零息债券(Zero Coupon Bond)之称,这一点和固定领利息的Treasury Notes 及Treasury Bonds 不一样。 T-bills 的利润来自于购买债券的价格和到期时的面额之间的价差。简单来说,投资人是以低于面额的价格买进T-bills,持有至到期日时收到票面金额,赚取中间的差价。

举个例子,假如一张T-bills 的面额是$1,000,投资人会以$950买下,到期时拿回$1,000,$50价差就是利息的概念,等于利息已隐藏计入债券的价格当中。

由于T-bills 的到期年限相当短,且由美国政府发行,投资风险相对较低。不过因为持有期限短,T-bills 的利息在众多美国国债类型中是最低的。

Treasury Notes 美国中期国库券

Treasury Notes 美国中期国库券,英文简称T-notes,是美国政府发行的中期政府债券,到期日为2至10年以内,一般为2年、3年、5年、7年和10年期。与T-bills 不同,T-notes 是付息债券,在发行时以债券面额买入,每6个月支付一次利息,利率依到期年限而定,普遍来说年限越长,利率越高。

10年期美国公债是市场的信心指标风向球,许多人都会藉由10年期美债殖利率观察美国总体经济的表现,它也是银行信用贷款利率的参考标准。这意味着10年期美债殖利率的变动会对市场产生连锁反应。当10年美国公债殖利率上升时,能够从这项超级安全的投资中获得的利息增加,投资人可能会卖出股票、加密货币等各种金融商品并转向债券市场,从而使股市、加密货币市场承受下行压力。

在经济衰退或市场不定因素增加时,投资人也会倾向于将资金转移至10年期美国公债;待市场条件好转时,则会选择售出债券以捕捉其他投资机遇。

从风险角度来说,由于到期年限较长,T-notes 须承担较高的利率风险,但拥有美国政府的支持,依然是相对安全的投资选择。

Treasury Bonds 美国长期国库券

Treasury Bonds 美国长期国库券,英文简称T-bonds,是美国政府发行的长期政府债券,到期日为10年以上,一般为10年、20年和30年期,最常发行的是30年期美国公债。 T-bonds 是付息债券,在发行时以债券面额买入,利息每6个月支付一次。在到期日时,投资人将收到最后一次的利息支付和本金。当然,投资人无须真的持有T-bonds 整整30年,按照法规可以选择在买入45天后在二级市场放售。不过,在到期日前提早卖出债券可能会损失一部分本金。

和T-notes 与T-bills 相比,T-bonds 的利息最高,但绑定时间也最长,这意味着市场可能出现的波动更多,债券的价格(price)浮动机率也更大。

Treasury Bills vs. Treasury Notes vs. Treasury Bonds

以下是Treasury Bills、Treasury Notes 和Treasury Bonds 的简单分别。

| Treasury Bills 美国短期国库券 |

Treasury Notes 美国中期国库券 |

Treasury Bonds 美国长期国库券 |

|

| 到期年限 | 1年(12个月内) | 2至10年内 | 10年以上至30年 |

| 发行频率 | 每周发行 | 每月发行 | 每月发行 |

| 利息支付(Coupons) | 无 | 每6个月 | 每6个月 |

| 流动性 | 高 | 高 | 相对较低 |

| 利率风险 | 低 | 中 | 高 |

美债殖利率(1年、2年、10年、20年、30年)

美国公债殖利率(US Tresury Yield Rates)是投资美国政府公债可以赚取的利息比率。一般上在谈到美债的投资报酬率,都会参考「到期殖利率」(Yield to Maturity,YTM)。这是考虑了「债券买入时价格」、「未来可领取的利息」和「票面金额」后计算出来的年化报酬率,也是美债实质的回酬率。

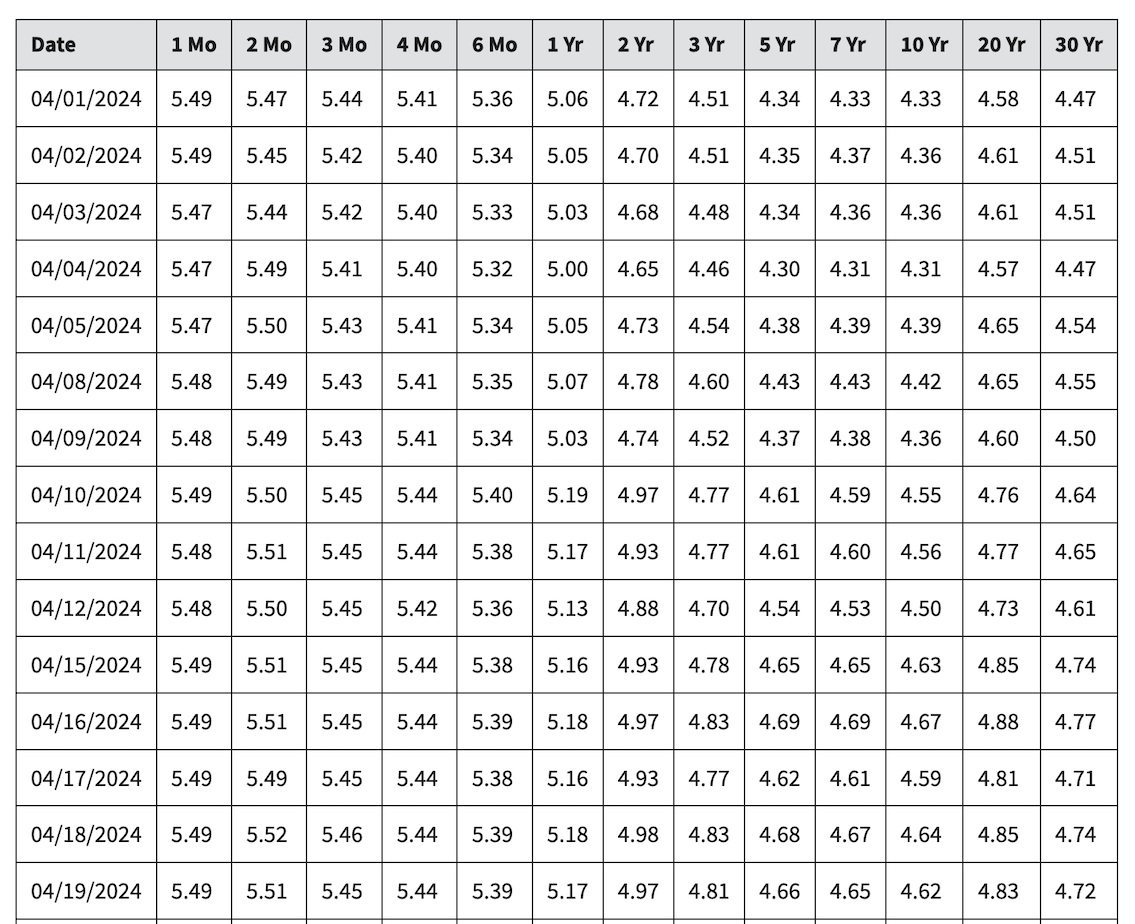

在美国财政部网站可以查询美国国债殖利率最新数据,图表以「Mo」代表「月份」,「Yr」代表年份,显示不同到期日的殖利率。如下图:

截至2024年4月19日,1年美债的利率为5.17%,2年美债的利率为4.97%,10年美债的利率为4.62%,20年美债的利率为4.83%,30年美债的利率为4.72%。

美国公债分为2年、3年、5年、10年、30年等不同的年期,理论上债劵的年期越长,需承受的利率风险越高,所以到期殖利率便会越高,投资人才会愿意买单。这一点和银行定期存款概念类似,绑定期限越久,定存利率越高。

不过,这种情况也有例外。细心的你可能会发现,上图表格中所呈现出的殖利率反而是短期债券比长期债券更高。其实,自2022年7月初以来,两年期和十年期美债殖利率曲线的部分一直呈现「倒挂」(Inverted Yield Curve)的型态,代表短期债券殖利率反而比长期债券高。这种现象出现可能是因为短期债券对通胀、货币政策以及经济周期较为敏感。随着联准会打击通膨,释出降息的讯号,在今年3月议息会议上维持其对今年三次降息的预期不变。当市场对未来通胀有较高预期,加上降息预期,都会使投短期债券殖利率上升作为补偿,而长期债券殖利率则会随之降低,从而引发越长天期的公债殖利率会越来越低,导致殖利率曲线倒挂发生。

美债价格走势| 附债券价格查询方法

美债价格每日不同,你可以通过访问Bloomberg、CNBC、Financial Times 等网站查询不同美国公债的最新市场价格,或是通过FSMOne、Interactive Brokers 等查询。

为什么要买美国国债?买美债的好处

- 低风险:美国国债由美国政府发行,美国作为全球最大的经济体,信用评级是最高级别的AAA,因此被视为最安全的投资之一。在经济不稳定时期,投资人往往会选择增持美债避险,从而推高美债价格。

- 稳定收益:美国国债固定支付利息,是金融业所谓的「固定收益投资工具」(Fixed Income),投资人可从中赚取稳定回酬。对于喜欢收利息、希望安稳长期投资、规避股市不确定风险的人来说,美债是十分合适的选择。

- 高流动性:美国国债市场是全球最庞大的政府债券市场之一,交投量活跃,无论买进或赎回债券都相当容易,使投资人在调动资金方面更具灵活性与使用效率。

- 增加资产配置的多元性:股票市场的波动性高,在投资组合加入美国国债,能够有效利用美债近乎零风险的特质,最大限度地降低投资组合的整体风险。

投资美债有哪些风险?

- 通货膨胀风险:当通胀上升时,可能会侵蚀债券的利率,导致债券的实际回报率下跌,甚至有机会亏损,从而造成债券价值下跌。

- 利率风险:债券价格和市场利率呈反向关系。当市场利率上升,在高利率环境下投资人可能会将资金转移到回报更高的金融产品,导致债券需求和价格下跌。

- 信用风险:信用风险是指发行债券的单位可能存在违约风险,导致投资人无法领到利息和本金。一般由政府发行的公债违约率相当低。如果担心买入违约风险高的债券,可以在购买前查看债券的信用评级,就比如:FSMOne 券商平台的Credit Rating(Bond)就能找到债券的评级是否良好。

美债危机?现在适合买债券吗?

投资美国公债固然享有高利率的优势,但危机与机遇是并存的。当前美债利率节节攀高,但美债的发行量也在突破新高,在高利率的背后挑战的是美国的偿债能力。庞大的债务使得投资人担忧美债违约,也开始对美债安全性存疑。一旦美国政府违约,手中的公债将会变成一叠废纸。

不过,美国作为全球最大的经济体,但凡发生违约事件将引爆美国政府的信用危机,影响美元贬值,继而对国家经济造成负面冲击,甚至将动摇全球金融体系的根基。换句话说,如果真的发生违约事件,全世界都会跟着一起倒楣。

美国方面,多个美银分析师都表示今年降息的可能性不大,尤其美国通货膨胀率还没降到联准会预期的2%左右。在美国3月通胀数据连续第三个月高于预期后,利率期货市场显示,交易员也预期6月降息的几率大减。加上11月美国总统大选,美国第一季度的GDP也只增长1.6%,低于市场预期的2.5%,因此,市场普遍认为,首次降息的时间可能推迟到12月,最多只降息35个基点。在这种情况下,美国公债到期殖利率可能会保持在相对较高水平,但是债券价格的上涨空间就很小了。

美国国债和马来西亚国债的差别

和美国一样,马来西亚政府也发行了政府债券,以下是马来西亚政府债券类型:

- 短期政府债券Malaysian Treasury Bills(MTB),最长12个月

- 长期政府债券Malaysian Government Securities(MGS),债券年限3-30年

- 短期政府伊斯兰债券Malaysian Islamic Treasury Bills(MITB),最长12个月

- 长期政府零息债券Malaysian Government Investment Issue(MGII),债券年限3-30年

- 由马来西亚国家银行(Bank Negara Malaysia, BNM)代表马来西亚政府发行的短期普通和伊斯兰债券:Bank Negara Monetary Notes (BNMN)和Bank Negara Monetary Notes-i (BNMN-i)

马来西亚政府债券性质和美国公债相近,但马来西亚政府债券无须支付税务(exempted from withholding tax),也无须缴付资本增值税(No capital gain tax)。

美债如何买?

购买美国国债渠道可分为在美国财政部的网站购买,或是透过美股券商买进。可交易的形式包括直接买债券、买债券基金和买债券ETF。

在TreasuryDirect 购买美国国债

投资人可以透过美国财政部的「TreasuryDirect」网站直接购买美国公债,以$100增持,需最低购买$100债券。

未经允许不得转载:tiger trade » 美国国债值得投资吗?大马人如何投资美债?

tiger trade

tiger trade