全球暖化对全球经济已造成显著的影响。根据国际能源署International Energy Agency 最近公布的最新数据,2021年太阳能、风能、水能、地热能和其他替代能源的供应量较去年增长了约7%。显然,全球已投入大量资本用于实现更绿色的未来。

洁净能源领域迅速崛起,拥有庞大的成长潜能,吸引了大量的投资者目光。其中,洁净能源交易基金(ETF)成为投资者们关注的热门选择之一。

洁净能源ETF是什么?

在了解洁净能源ETF 是什么之前,我们需要先了解什么是「洁净能源」。洁净能源指的是使用可再生能源和其他低碳或无碳能源,来替代传统的燃煤、石油等的高碳能源。

洁净能源包括:太阳能、风能、水能、地热能、生物能等可再生能源,以及核能等清洁且低碳的能源形式。洁净能源被视为一种可持续发展的能源替代方案,可以帮助减少对环境的负面影响,同时为能源供应提供稳定性。

洁净能源ETF 是一种指数股票型基金(Exchange-Traded Fund),它的投资组合主要以洁净能源相关企业的股票为基础。洁净能源ETF 的投资组合相关企业例子包括太阳能板制造商、风力发电机制造商、能源储存技术公司、可再生能源发电公司等。

洁净能源ETF 提供了投资者更方便的投资方式,让大家能够分散投资在洁净能源行业中。它可以让投资者受益于洁净能源领域的成长,同时降低投资在单一公司风险。这类ETF 通常追踪特定的指数或指标,例如洁净能源指数,以反映整个洁净能源市场的表现。

洁净能源产业的表现

全球对于气候变化和环境污染的关注日益增加。如果继续依赖化石燃料和高碳能源,温室气体排放将继续增加,加剧全球气候变化的速度和严重程度。这将导致更频繁和极端的天气事件,如飓风、洪水、干旱和海平面上升,对环境、经济和人类社会造成重大影响。

洁净能源是一种低碳、无污染的替代能源形式。为了应对这些环境挑战,各国政府和企业都开始实施环境政策、能源管理和减碳计划,包括减少碳排放、节约能源和资源、推动可持续能源使用、减少废弃物和污染物排放,以减少对环境的负面影响。

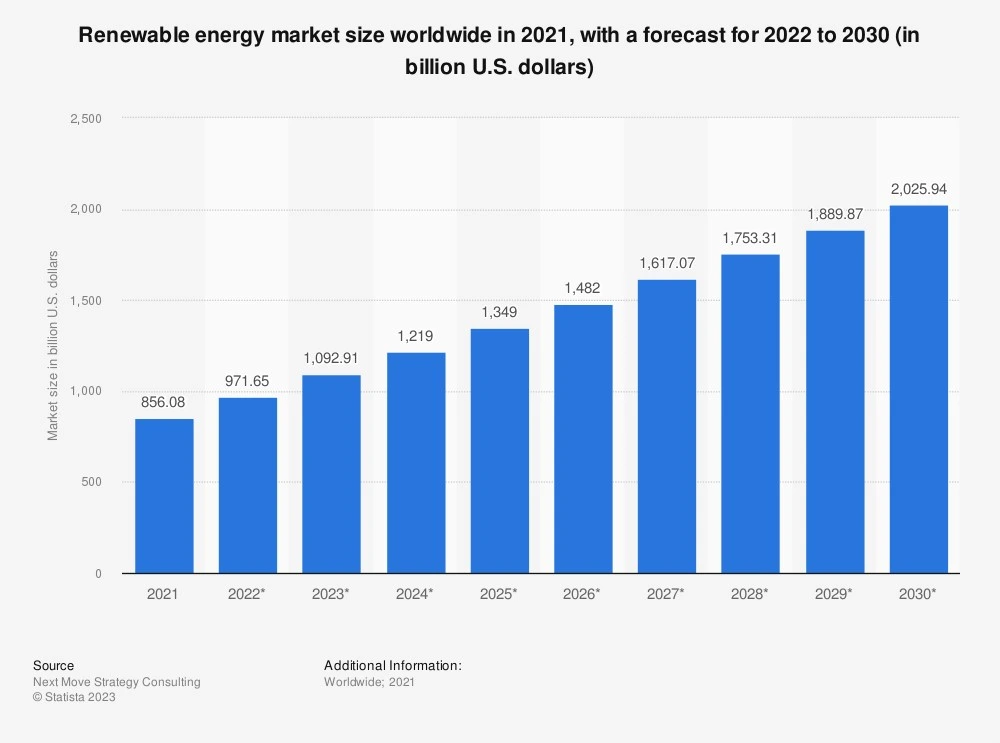

根据Next Move Strategy Consulting集团的报告,预计全球可再生能源市场在未来几年将继续保持增长趋势。到2030 年,市场规模预计将超过2 万亿美元。对化石燃料的环境担忧、快速城市化以及新兴地区的经济增长,都是促使市场预计增长的主要因素。

各国国家推动环境政策,推动洁净能源产业

许多国家政府和组织正在采取多种策略来减少碳排放量,其中包括新能源使用政策、各国合作和宣传活动。在2021 年11 月,许多国家包括美国、加拿大、墨西哥和英国在内的国际政府共同承诺到2040 年将自己的120,000 辆车辆全面转换为零排放,以减少温室气体排放。

在2022 年8 月,尼泊尔投资委员会和印度国家水电公司有限公司签署了一份谅解备忘录,以开发西塞蒂水电项目和塞蒂河水电项目。这些项目预计总共将开发1,200 兆瓦的能源。

在2021年6月,日本政府宣布从固定收购电价(Feed-in-Tariff,FiT)转换成到保费式收购(Feed-in-Premium,FiP),并于2022年4月开始实施。此计划允许可再生能源发电厂商以批发价格在现货市场销售电力,增加可再生能源领域的竞争,并减轻消费者的负担。

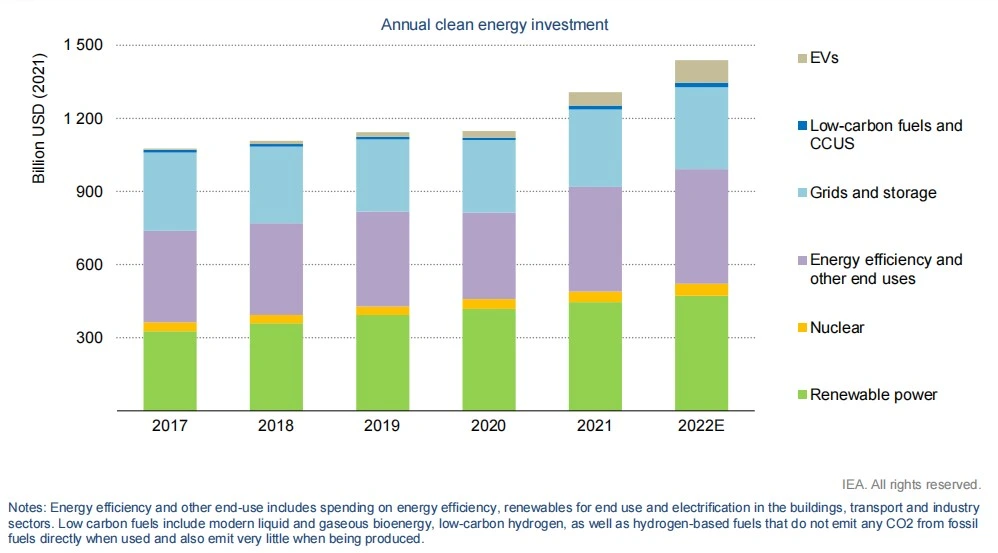

根据国际能源署International Energy Agency(IEA)于2022 年6 月发布的一份报告,全球能源投资预计在2022 年将增加8%,达到2.4 万亿美元,其中预计主要增长将来自洁净能源领域。可再生能源、电网和储能项目将占到总体电力部门投资的80% 以上。此外,太阳能光伏、电池和电动车的支出正在以符合2050年全球零碳排放目标的速度增长。

从IEA 统计来看,在过去5 年里,洁净能源产业的投资额在逐年增长,占比例最多的是可再生能源。根据Next Move Strategy Consulting,可再生能源市场中占据最大份额的是水力发电。

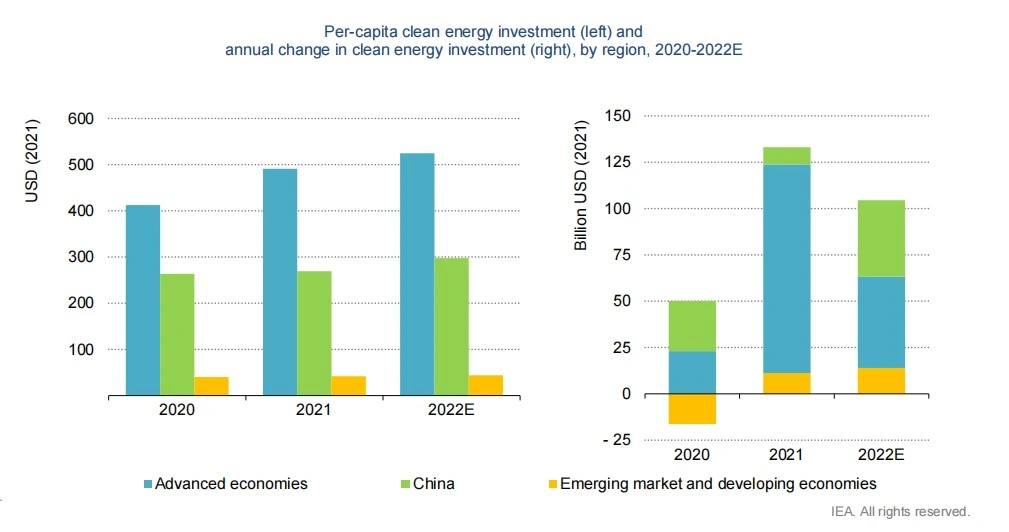

根据IEA 的数据显示,洁净能源投资额最大地区为先进国,分别指欧洲联盟(European Union)和美国(United States)。在2021 年,欧洲联盟(European Union)投资额为2600亿美元,美国(United States)投资额为2150亿美元。

但在同一年,中国在洁净能源产业的投资额最高,为3800亿美元。根据Next Move Strategy Consulting,亚太地区在全球可再生能源市场中拥有最大份额。

根据研究显示,在洁净能源市场里的领头羊分别包括General Electric、ABB Ltd、ACCIONA、Enel Spa、Schneider Electric SE、Xcel Energy Inc.、Siemens Gamesa Renewable Energy、SA Suzlon Energy Limited、Innergex Renewable Energy Inc. 和Tata Power 等等。

为什么要投资洁净能源ETFs?

投资洁净能源ETFs 能为投资者带来的好处包括能够分散投资风险、节省成本和获得专业管理,以下在一一解释:

分散投资风险

投资在ETF 等于在同一时间里投资在多个不同的股票,当其中某些股票表现欠佳时,其他表现良好的股票可以抵消其损失,所以投资ETF 从本质上来说,已经做到了分散投资风险。但如果只投资单一公司,若其股价下跌,将会对投资者的整体绩效造成直接影响。

再来,洁净能源行业容易受到市场波动,比如国家政策改变所带来的直接影响。这种市场消息容易影响单一公司的股价,但是如果投资于洁净能源ETF 便能减缓其影响,让投资者拥有更稳定的绩效。

以下来举例,说明投资ETF 比起单一股票为什么更能分散风险,下图是2022 年6 月至2023 年5 月,Invesco Solar ETF(TAN) 和个股Enphase Energy (代号:ENPH)的绩效。

- 蓝线:TAN

- 红线:ENPH

Enphase Energy 在TAN 里占了8.32%,是前三大股。以一年的走势来看,有升有跌,在升的情况下,个股Enphase 确实上升幅度偏大,同样的,Enphase 的下跌幅度也比TAN ETF 多,亏损更大。过往一年,Enphase 个股下跌4.72%;而TAN 只下跌1.79%,比较之下,投资TAN 的亏损比较少,由此可见ETF 帮助分散投资风险。

节省成本

投资洁净能源ETF 相对于投资多只洁净能源股票,更能节省成本。要知道,ETF 的价格并不是所有成分股的加总,如果单独分别投资所有洁净能源股票,其投资花费可能会非常高昂。

举例来说,Invesco Solar ETF(TAN) 的股价是71.48 美金(截至2023/06/02),而前三大股之一,Enphase Energy (代号:ENPH)的股价为181.47 美金(截至2023/06/02)。一只成分股的价格就超越整个ETF 股价了,若无特别看好某只洁净能源公司,投资在洁净能源ETF 是更明智的选择。

获得专业管理

多数洁净能源ETF 都在追踪指数趋势,属于被动式ETF,当指数的成分股和比重出现调整时,ETF 才会跟着调整,所以ETF 的成分调整机制其实要追溯到「指数的调整」。另外,洁净能源ETF通常都由专业基金管理公司管理,为投资者进行研究和分析,选择最佳的洁净能源公司纳入投资组合。

有机会获得配息

投资ETF 是有可能获得配息的(相当于股息的概念),配息也可以当作获利来源之一。

洁净能源ETF 在这几年拥有卓越的成长表现,所以基本上都会获得稳定配息,除非该ETF 出现亏损、负债过高、成长衰退等不利因素,才有可能无法配息。

这里以ICLN 做例子,ICLN 在每半年都会配息,最近三次(2023/06、2022/12、2022/06)的配息如下,而且自2013 年以来,配息就没有中断过,由此可见ICLN 是相对稳定的ETF。

投资洁净能源ETF 的风险

投资洁净能源ETF 也是有相对应的风险的,譬如洁净能源趋势易受到各国政府政策影响,无法自行挑选成分股、有内扣费用、少数成分股可能占比过大,以下再分别一一说明:

各国政府政策影响

虽然全球暖化已对生活造成明显的影响,但是推动全球走向环保、使用洁净能源多数是各国政府的政策。因此,洁净能源行业非常依赖政府的支持。除此之外,洁净能源行业也受到了能源价格波动、技术发展等的影响,从而影响洁净能源ETF 的绩效。

另外,多数洁净能源ETF 的投资组合涉及多个国家和地区,因此不同国家的政治风险,比如政治不稳定、贸易冲突、法律和监管变化等因素都可能对洁净能源ETF 的投资产生不利的影响。

无法选择成分股

这是投资被动式ETF 都有的缺点:投资者无法自行决定成分股,成分股都是由ETF 的发行公司决定的,若当初投资的目的是看好ETF 的某一些成分股,也不保证未来这些成分股不会被替换,所以投资洁净能源ETF 时,必须考量到这层风险。

另外,洁净能源ETF 虽然是追踪指数,但是不同的洁净能源ETF 所选择专注的洁净能源种类不同,比如Invesco Solar ETF(TAN)专注于太阳能,First Trust Global Wind Energy ETF(FAN)专注于风能,不同的洁净能源也会有不同的投资绩效。

有内扣费用

大部分ETF 的内扣费用虽然都不高,但是它还是会在无形中侵蚀掉投资者的获利,因此需要格外注意ETF 的内扣费用比率。

虽然大部分ETF 的内扣费用会远小于1%,但还是有少数ETF 会接近1%,那原则上内扣费用的比率越低,获利空间才越大。

成分股占比过大

虽然ETF 是由一篮子股票所构成,但有些成分股的占比可能会过大,这就会导致该成分股的走势可能会对ETF 走势有显著的影响,继而提高投资风险。

一般上,若有成分股占比超过10% 就得注意了。比如说Invesco Solar ETF(TAN)的最大分股是First Solar Inc.,占了9.65% 接近10%。

洁净能源ETFs推荐

这里为大家介绍9种常见的美股洁净能源ETF 。

Invesco Solar ETF(TAN)

TAN(Invesco Solar ETF)是一个专注于太阳能行业的ETF,主要是追踪「MAC Global Solar Energy Index」,其发行公司是Invesco,在2008/04/15 成立,至今已经15 年,是相对成熟的ETF。

- 股价:70.39 美元(截至2023/06/11)

- ETF 规模:20.7亿美元(截至2023/06/11)

- 追踪指数:MAC Global Solar Energy

- 成立日期:2008/04/15

- 总内扣费用:0.69%

- 持股数:45(截至2023/06/11)

- 配息频率:每年配息一次(但从2021年开始,从未配息)

- 基金投入的前三行业:电子技术48.03%、公用事业24.77% 、生产制造16.99%

- 地理分布:美国(53.68%)、香港(14.10%)、中国(5.65%)、德国(4.93%)等等

- MSCI ESG 评级:A

First Trust NASDAQ Clean Edge Green Energy Index Fund(QCLN)

QCLN(First Trust NASDAQ Clean Edge Green Energy Index Fund)是一个专注于清洁能源领域具有显著影响力的公司的ETF,主要是追踪「NASDAQ Clean Edge Green Energy Index」,其发行公司是First Trust 。QCLN 在2007/02/08 成立,至今已经超过15 年,也历史悠久的ETF。

- 股价:50.01 美元(截至2023/06/11)

- ETF 规模:15.60 亿美元(截至2023/06/11)

- 追踪指数:NASDAQ Clean Edge Green Energy Index

- 成立日期:2007/02/08

- 总内扣费用:0.58%

- 持股数:65(截至2023/06/11)

- 配息频率:每季配息一次

- 基金投入的前三行业:电子技术43.33% 、耐用消费品15.98% 、公用事业12.85%

- 地理分布:美国(94.33%)、加拿大(3.69%)和智利(1.87%)等等

- MSCI ESG 评级:A

iShares Global Clean Energy ETF(ICLN)

ICLN(iShares Global Clean Energy ETF)主要是追踪「S&P Global Clean Energy Index」,其发行公司是Blackrock 。ICLN 在2008/06/24 成立,至今已经15 年,也是成熟的ETF。

- 股价:18.50 美元(截至2023/06/11)

- ETF 规模:43.70 亿美元(截至2023/06/11)

- 追踪指数:S&P Global Clean Energy Index

- 成立日期:2008/06/24

- 总内扣费用:0.40%

- 持股数:103(截至2023/06/11)

- 配息频率:每半年配息一次

- 基金投入的前三行业:公用事业49.09% 、电子技术29.40% 、生产者制造业18.36%

- 地理分布:美国(45.42%)、西班牙(8.12%)和中国(7.71%)等等

- MSCI ESG 评级:A

First Trust Nasdaq Clean Edge Smart Grid Infrastructure Index ETF(GRID)

GRID(First Trust Nasdaq Clean Edge Smart Grid Infrastructure Index ETF)主要是追踪「NASDAQ OMX Clean Edge Smart Grid Infrastructure Index」,其发行公司是First Trust。GRID 在2009/11/17 成立,至今超过10 年,也是成熟的ETF。

- 股价:102.25 美元(截至2023/06/11)

- ETF 规模:8.06 亿美元(截至2023/06/11)

- 追踪指数:NASDAQ OMX Clean Edge Smart Grid Infrastructure Index

- 成立日期:2009/11/17

- 总内扣费用:0.58%

- 持股数:86(截至2023/06/11)

- 配息频率:每季配息一次

- 基金投入的前三行业:生产制造53.50%、公用事业17.48%、电子技术16.61%

- 地理分布:美国(52.14%)、法国(9.73%)和英国(8.44%)等等

- MSCI ESG 评级:AA

Global X Lithium & Battery Technology ETF(LIT)

LIT(Global X Lithium & Battery Technology ETF)主要是追踪「Solactive Global Lithium Index」,其发行公司是Mirae Asset Global Investment,Global X 。LIT 在2010/07/22 成立,至今超过10 年,也是成熟的ETF。

- 股价:63.63 美元(截至2023/06/11)

- ETF 规模:32.40 亿美元(截至2023/06/11)

- 追踪指数:Solactive Global Lithium Index

- 成立日期:2010/07/22

- 总内扣费用:0.75%

- 持股数:41(截至2023/06/11)

- 配息频率:每半年配息一次

- 基金投入的前三行业:过程工业29.97% 、生产制造29.11% 、耐用消费品20.81%

- 地理分布:中国(22.85%)、美国(22.31)、香港(13.18%)等等

- MSCI ESG 评级:A

VanEck Low Carbon Energy ETF(SMOG)

SMOG(VanEck Low Carbon Energy ETF)主要是追踪「MVIS Global Low Carbon Energy Index」,其发行公司是VanEck 。SMOG 在2007/05/03 成立,至今超过15 年,也是成熟的ETF。

- 股价:119.86 美元(截至2023/06/11)

- ETF 规模:2.01 亿美元(截至2023/06/11)

- 追踪指数:MVIS Global Low Carbon Energy Index

- 成立日期:2007/05/03

- 总内扣费用:0.61%

- 持股数:73(截至2023/06/11)

- 配息频率:每年配息一次

- 基金投入的前三行业:公用事业38.96%、耐用消费品24.55%、生产者制造业20.19%

- 地理分布:美国(38.06%)、香港(14.83%)和丹麦(8.45%)等等

- MSCI ESG 评级:AA

Invesco Global Clean Energy ETF(PBD)

PBD(Invesco Global Clean Energy ETF)主要是追踪「WilderHill New Energy Global Innovation Index」,其发行公司是Invesco 。PBD 在2007/06/13 成立,至今超过15 年,也是成熟的ETF。

- 股价:18.55 美元(截至2023/06/11)

- ETF 规模:1.987 亿美元(截至2023/06/11)

- 追踪指数:WilderHill New Energy Global Innovation Index

- 成立日期:2007/06/13

- 总内扣费用:0.75%

- 持股数:106(截至2023/06/11)

- 配息频率:每季配息一次

- 基金投入的前三行业:生产者制造业28.94%、公用事业24.80%、电子技术19.95%

- 地理分布:美国(28.47%)、香港(9.76%)、韩国(7.45%)等等

- MSCI ESG 评级:A

Invesco WilderHill Clean Energy ETF(PBW)

PBW(Invesco WilderHill Clean Energy ETF)主要是追踪「WilderHill Clean Energy Index」,其发行公司是Invesco 。PBW 在2005/03/03 成立,是成立最久的老牌ETF,至今已有18 年。

- 股价:38.44 美元(截至2023/06/11)

- ETF 规模:6.97 亿美元(截至2023/06/11)

- 追踪指数:WilderHill Clean Energy Index

- 成立日期:2005/03/03

- 总内扣费用:0.61%

- 持股数:76(截至2023/06/11)

- 配息频率:每季配息一次

- 基金投入的前三行业:电子技术30.16%、生产者制造业18.33%、公用事业11.59%

- 地理分布:美国(87.62%)、加拿大(5.5%)、香港(2.83%)等等

- MSCI ESG 评级:A

First Trust Global Wind Energy ETF(FAN)

FAN(First Trust Global Wind Energy ETF)主要是追踪「ISE Clean Edge Global Wind Energy Index」,其发行公司是First Trust 。FAN 在2008/06/16 成立,至今已经15 年,也是成熟的ETF。

- 股价:17.73 美元(截至2023/06/11)

- ETF 规模:2.68 亿美元(截至2023/06/11)

- 追踪指数:ISE Clean Edge Global Wind Energy Index

- 成立日期:2008/06/16

- 总内扣费用:0.60%

- 持股数:57(截至2023/06/11)

- 配息频率:每季配息一次

- 基金投入的前三行业:公用事业63.27%、生产者制造业27.33%、过程工业4.32%

- 地理分布:丹麦(15.39%)、加拿大(14.14%)和美国(14.14%)等等

- MSCI ESG 评级:AA

未经允许不得转载:tiger trade » 绿色能源值得投资吗?精选9档美股洁净能源ETF

tiger trade

tiger trade