2001 年日本为了挽救经济,发明并执行了史上第一个QE(量化宽松),这次之后全球向日本学习,日后美国和欧洲等大经济体也相应推出自己的QE 计划,譬如美国2020 年最知名的「无限QE」。

QE 往往会在经济低迷时出现,通常一出场也会造成市场波动,但是许多人还不晓得QE 的机制原理,因此本文要来解释「量化宽松」是什么意思,它是一种货币政策吗?它是怎么运作的?

QE 量化宽松是什么意思?是一种货币政策吗?

QE 全名叫Quantitative Easing,中文叫量化宽松,它的意思可从字面上拆解来看:

Quantitave(量化):增加货币供给量

Easing(宽松):增加银行资金的利用程度,标准放宽

QE 的出现是为了降低银行的借贷压力,让民众和企业更容易取得贷款,进而提供市场足够的资金来刺激经济表现。

QE 是一种非典型的货币政策,只有中央银行(美国的话是FED 联准会)才能命令执行QE,通常只有在央行认为经济循环不景气时,才会考虑执行,而它的机制是向公开市场购买债券,来提升货币的供应量,进而提高金钱的流动性。

由于在QE 执行期间,政府都会持续购买债券,因此市场上会出现「QE = 印钞票」的声音,但事实并非如此,央行其实没有一直印钞票,而是使用央行自身的储备金一直购买债券让市场充满流动性,而市场一直有资金涌入,才会误以为政府一直印钞票洒入市场。

为什么会需要QE?什么时候才会QE?

上面提到经济不景气时会执行QE,那么是在经济「多不景气」时才会使用QE 呢?

其实当经济出现不好的表现时,央行会先宣布降息,这时候银行的存款利率会降低,大家不想把钱放入银行;贷款利率同时也降低,大家更有意愿借钱出来,就会导致资金从银行流出,进入市场来刺激经济。

但是当降息到接近0% 时(子弹快用光),而央行对此时此刻的经济表现还不满意,因此为了再刺激经济,就会祭出QE 量化宽松,进一步刺激经济表现。

QE是怎么运作的?

那么QE 是如何执行的呢?它的运作机制是什么?以下将拆解成3 个步骤:

央行购买债券

央行会利用本身的储备金,在公开市场上购买公债、企业债或其他债券,借此将资金灌入市场。

新的资金涌入市场,提升金钱流动性

资金只要涌入市场,银行就有更多资金可以利用,它们可以持有、借出或购买资产,让市场上的金钱流动性持续提升,来提高经济表现,也降低银行因为没有资金运用而触发经济危机的风险。

投资人对经济更有信心

由于投资人及企业更容易从银行取得贷款,更能利用这笔资金来做更多事情,也有更多人愿意投资在高报酬的项目,例如股票,这时候的股市甚至还会创新高(譬如2020 年美国施行无限QE 后就出现股市创新高);

而企业可能会扩大营运,招聘更多员工或者花更多钱,种种迹象会让大家对经济表现更有信心。

QE 量化宽松政策对股市的影响

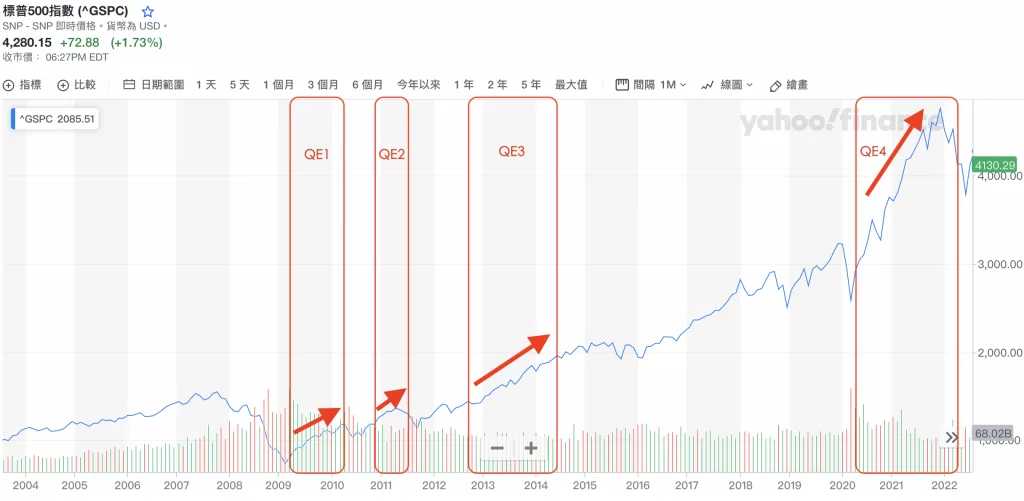

通常QE 政策颁布后,股市表现会提升,以全球最大市场——美国来举例,美国曾经执行4 次QE,分别是:

1. QE1(2009 年3 月– 2010 年3月)

2. QE2(2010 年11 月– 2011 年6月)

3. QE3(2012 年9 月– 2014 年10 月)

4. QE4(2020 年3 月– 2022 年3 月)

用这4 次QE 来比照标普500 指数的表现,会发现S&P500 指数会随着QE 执行而上升,尤其QE3 和QE4 更创下当时的新高,更加验证了QE 会让投资人更有信心将资金投入高回报的股市,提升股市表现,但是这种行为可能会引发更严重的后果——通货膨胀,详细情况等下会说明。

历史上著名的QE事件

不论是亚洲或欧美地区,都出现过数次的QE 事件,譬如日本就是发明QE 的始祖;欧洲是目前实施QE 最长时间的市场;美国是祭出QE 政策次数最多的国家,以下将针对这3 个经济体,解释它们的QE 事件:

美国QE事件

2008 年次贷危机爆发,经济陷入低迷,FED 在2019 年祭出QE 救市计画,当时FED 的资产负债表随着QE 而增加许多债券、抵押债券和其它资产,事件持续到2014 年,共为期5 年。

但其实这5 年间的QE 不是连续的,中间有经过收手再出手,前前后后共有3 次,也可以称作QE1、QE2、QE3。

而在2020 年疫情爆发下,许多产业被迫停摆,经济迅速跌入深渊,FED 在同年3 月购买7000 亿美元的资产,作为紧急救市的QE 政策,由于FED 当时没说QE 何时会结束,只要有需求,QE 就会持续下去,所以当时的的QE 也被称作「无限QE」。

在2022 年,FED 开始大幅调整货币政策,包括大幅升息和减少资产量,以挽救2021 年出现的高通膨趋势,但是似乎为时已晚,2022 年已经出现严重的通货膨胀。

以下为4 次QE 的表格整理:

| 期间 | 规模 | |

| QE1 | 2009 年3 月– 2010 年3月 | 约1.725 兆美元,主要购买抵押贷款支持证券(MBS)、美国公债、机构证券 |

| QE2 | 2010 年11 月– 2011 年6月 | 约6000 亿美元,主要购买财政部发行的长期证券 |

| QE3 | 2012 年9 月– 2014 年10 月 | 约1.61 兆美元,主要购买机构证券、MBS |

| QE4 | 2020 年3 月– 2022 年3 月 | 约7000 亿美元,主要购买美国公债、MBS |

日本QE事件

日本可说是发明及实行QE 的第一个国家,在2001 年日本就先执行了,当时的目的是为了有效的管理和拯救日本的经济。

执行QE 的5 年间,日本央行持续向市场灌入资金,甚至谣传日本注入的资金庞大到超越美国,但是日本的经济状况并没好转,反而是几乎保持不变,所以市场普遍认为这次的QE 是失败的。

欧洲QE事件

欧洲央行(ECB)在2015 年1 月宣布1.1 兆欧元的QE 计画,主要购买欧盟成员国的公债、资产担保债券(ABS)及担保债券。

在2015 年12 月扩大计画,购买地方政府债券至2017 年3 月。

2018 年1 月至9 月,QE 计画开始收缩,购债金额从每月的600 亿欧元缩减至300 亿,但2019 年再度启动QE,且当时未设定截止日期,直到2022 年6 月宣布7/1 结束这次「长达7 年的QE」。

QE 量化宽松有什么优点?

QE 量化宽松的目的就是为了提升经济表现,它的优点也都含在里面,这里再简单复习一下:

利率降低

银行的存款利率和贷款利率都会降低,同时银行有更多的资金可以利用。

降低借贷成本

对民众和企业来说,银行利率降低意味着借贷成本也降低,大家会更有意愿向银行借钱,让手上有更多资金可以运用。

提升买气

一但民众和企业手上有更多资金,大家就会投资更多高回报的项目,譬如投资人会投资股票;企业会扩大营运,让市场表现更热络。

QE 量化宽松有什么缺点?

QE 在执行当下的效果是很显彰的,但随之而来可能会引发一些缺点,譬如最有名的后果之一就是通货膨胀,以下将解释在执行量化宽松时,或者之后,有可能会引发的4 项缺点:

货币贬值

当货币供应量提升时,货币是有可能会贬值的,虽然货币贬值能让国内的制造商以更便宜的成本出口商品,但是同时也会让进口商品成本变高,进而提高某些生产成本和消费者的花费水平。

可能导致收入不平衡

量化宽松有可能会导致市场所有人和企业的收入不平衡,怎么说呢?

由于央行只负责决定执行QE,真正决定市场资金流动性的还是银行,银行有权决定该借谁钱,或投资哪些项目,进而有可能导致某些个人或企业无法得到应急资金,加快灭亡脚步,这种情况就会造成所谓的「大者恒大」,在这种经济不景气时,会让一些企业或个人失去竞争力。

可能造成信贷紧缩

这与前述的QE 状况有些不同,在有些特殊情况下,虽然银行的金钱流动性增加,但央行还是无法强迫银行扩大贷款行为,也不能强迫民众和企业借贷和投资,这就有可能造成「信贷紧缩」。

信贷紧缩一但发生,投资人和企业会在这种充满不确定的商业环境中囤积现金,不做任何对经济有益的事,加深经济不景气。

造成通货膨胀

QE 可说是挽救经济和引发通货膨胀的双面刃,通货膨胀指的是物价攀升,大家手上钞票的购买力会随着通货膨胀而逐渐萎缩,同样一笔钱能买到的东西越来越少。

QE 量化宽松和通货膨胀有什么关系?

当央行不断向市场灌入资金时,货币的供应量会提升,这可能导致货币购买力会下降,因为更多的货币供应会使企业能够提高产品需求,例如抬高价格,让价格水平到达不稳定的程度。

量化宽松和通货膨胀可说是同时进行的,央行也会注意到这件事,因此会提高警惕,而通常货币供应量增加,到通货膨胀率(通常是看CPI)的明显爆发有一个时间差,通常是12 个月到18 个月左右,但也不一定,因此这段时间可以多加警惕。

像美国2020 年的QE4,对照到2022 年的CPI(2022/06 为9.06%),就很明显可以发现量化宽松对通货膨胀的影响了,但有一点要说明,2022 年的通货膨胀不单单只是因为QE 造成的,俄乌战争所导致的能源和粮食短缺也是主因之一。

但也曾有过执行QE 后,还能压下通货膨胀的事件,例如美国QE1 到QE3 这段期间,CPI 没有明显上升,在2015 年每个月的CPI 甚至不超过1%。

至于为什么没发生通货膨胀?与QE4 比较不同的是: QE1 和QE2 都有设定明确的结束时间,而QE3 增加了一项「退场机制」,只要美国预期通膨率大于2.5%、失业率低于6.5% 时,QE 就会渐进式的缩手,可说是预先计算好经济状况,做出相对应的策略,才不会让通货膨胀发生。

量化宽松的后果到底是好,还是坏?

量化宽松的存在犹如双面刃,可以说它的出发点是好的,但是后果究竟是好是坏就不得而知了,市场上也有许多专家认为QE 的结果难以量化,因为QE 的出现是为了挽救经济衰退和通货紧缩,也会提振股市表现,但是若控制不好,是有可能造成严重通货膨胀的(像2022 年),并且QE 的执行虽然会让投资人和借款人受益,不过非投资者和非借款人就没那么幸运了,甚至会被前两者打败,扩大两者的收入差距。

未经允许不得转载:tiger trade » 量化宽松是什么意思?看似钱花不完,但缺点是引发「通货膨胀」?

tiger trade

tiger trade