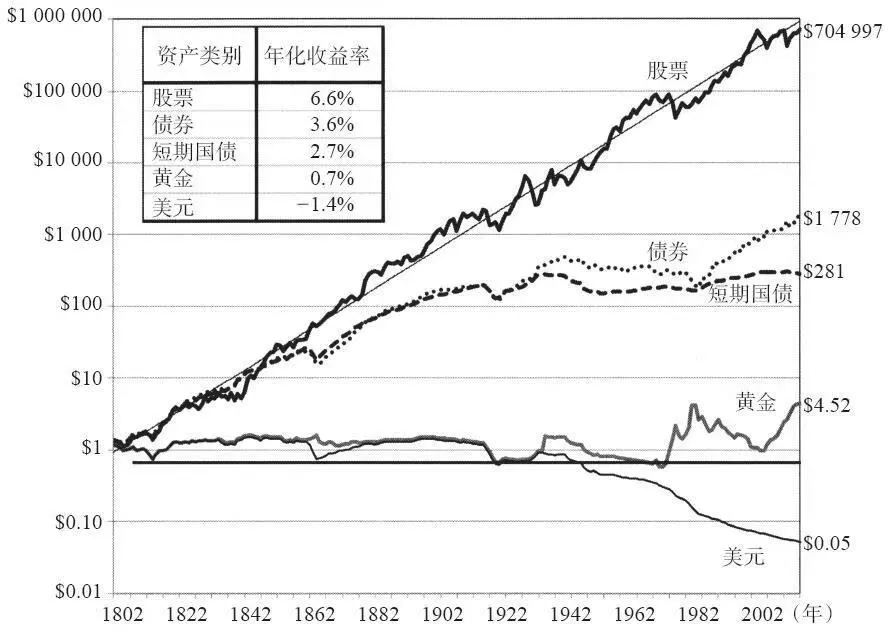

宾州大学沃顿商学院的杰西米·西格尔(Jeremy Siegel)教授在他的经典著作《股市长线法宝》中有一个经典数据,如果一个人 1802 年拿出 1 美元投资美国股票,200 年后股市给他的回报将是 70 万倍。如下图所示:

数据来源:股市长线法宝

不知道你想过没有,200 年前美国有详细、准确的股票数据吗?西格尔教授怎样衡量 200 年间美国股市的增长呢?

前段时间我看了一篇文章,真的有人质疑过西格尔教授。在《Does Stock-Market Data Really Go Back 200 Years?》这篇文章中有人就提出两个质疑:

- 好的指数应该包括很多股票,才能有代表性。西格尔教授排除了 97% 的股票,只包括最蓝的蓝筹股,这里面是否有幸存者偏差?

- 从 1802 到 1870 年的股息率是西格尔估计出来的,而且仅仅隔了两年,西格尔的估计值就从 5% 涨到了 6.4%,这是为什么?

虽然我没有找到西格尔教授的回答,但这两个问题确实会让我对 200 年 70 万倍这个数据有所怀疑。如果我们想正确衡量长期投资的收益,必须注意哪些问题呢?《Triumph of the Optimists: 101 Years of Global Investment Returns》(以下简称本书)这本书给出了回答。这本书研究整个 20 世纪 101 年的全球股市长期回报,书中第 3 章给出了正确衡量全球股票投资回报的 5 个原则。

1. 避免偏差

我们必须基于当时已有的信息,构建可以实际投资的股票指数,避免用后视镜的方法构建指数所带来的偏差。最常见的是幸存者偏差和成功者偏差。很多著名的指数都有这两个问题,比如只考虑存活下来的股票,对历史上已经消失的股票视而不见,或者只覆盖最大的少数股票,忽略绝大多数其他股票。

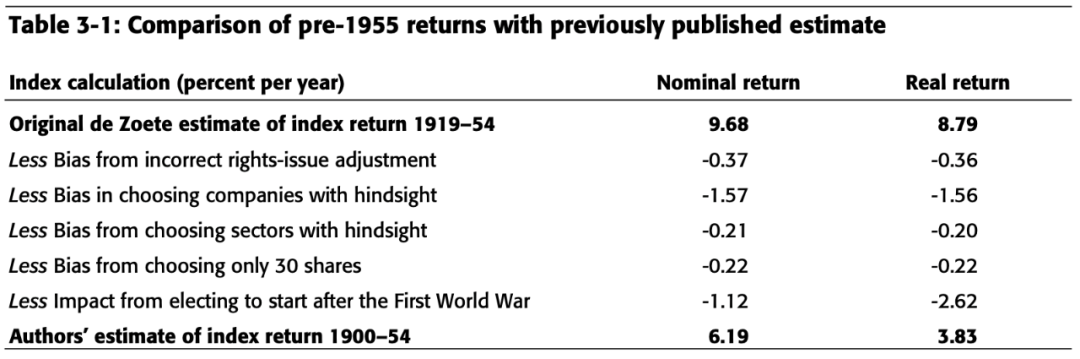

比如在英国早期最广泛使用的长期指数是 1955 年 de Zoete 和 Gorton 发布的 de Zoete Index。这个指数大多数的不精确是因为用后视镜角度去构建指数。在股票选择上存在幸存者偏差,选择了很少的表现不好的股票,选择了很多表现好的股票。在行业选择上也是如此,在 19 个行业中只覆盖了 4 个行业。而且指数只有 30 个成份股,代表性明显不够。正因为如此,基于 de Zoete 指数研究得出的长期回报(8.79%)与本书(3.83%)相差甚大。

数据来源:Triumph of the Optimists: 101 Years of Global Investment Returns

2. 关注总回报

关注总回报,就是一定要把股息包含进来。如下图所示,中证红利指数和包含股息的中证红利红利全收益指数,8 年的收益相差 60%,100 年的差距难以想象。

3. 广泛覆盖市场

最理想的情况是覆盖全部股票,至少也应该尽最大努力覆盖更多的股票。为此本书的作者搜集整理了很多国家的很多原始材料(例如早期的报纸),然后人工处理股票价格、分红、市值权重等数据,尽最大努力覆盖更多股票,尤其是早期的股票。尽最大努力获取全面真实的数据是本书结论可信的基础之一。

4. 正确的加权和平均方法

从真实投资的角度,市值加权最能代表市场的整体情况。年回报率的算数平均值和年化收益率这两个方法有不同的适用场景,应合理选用。

5. 足够多的国家,足够长的时间

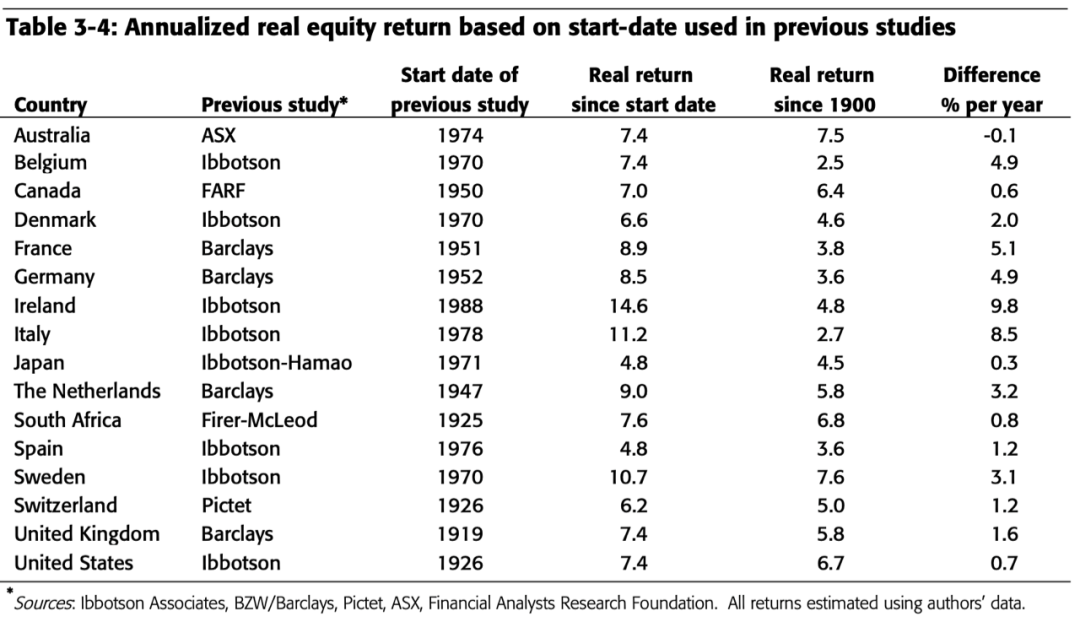

很多的研究会用容易获得的数据,这样得出的结论无疑会有偏差。为什么研究英国从 1918 开始,荷兰从 1947 开始,德国从 1952 开始,日本从 1971 开始?很大一个原因是因为这些数据很容易获取,但只看德国、日本战后的表现,不考虑战争的风险是不公平的。

下图中是其他著名研究机构和本书研究各国股市回报的对比。从图中可知,时间区间不同,长期投资的回报可能有巨大差别。尤其是爱尔兰、意大利、法国、德国,年化收益竟相差 9.8%,8.5%,5.1%,4.9%。

数据来源:Triumph of the Optimists: 101 Years of Global Investment Returns

本书作者尽力搜集 17 个国家 101 年的数据,尤其是包括 20 世纪上半叶的数据,避免用后视镜带来的偏差,能够给我们带来更为客观、全面的长期投资回报结果。

当我们再看到一些指数投资回报的结论时,不妨用这 5 个原则衡量一下,是否够长期?是否够全面?是否带有后视镜角度?这样有助于我们得出更坚实的结论。

未经允许不得转载:tiger trade » 美国股市200年真的涨了70万倍吗?

tiger trade

tiger trade