一、公司概况

快手为内地短视频平台,是中国最广泛使用的社交平台类应用之一。

二、发行概况快手:01204.HK

招股价:105-115港元

总市值:4311-4724亿港币

亿市盈率:NA

发售股数:发售3.65亿股,97.5%配售,2.5%公开发售,另有15%超额配股权,若公开发售认购13倍至少于48倍,公开发售比例将由2.5%增至5%,48倍至少于95倍即增至5.5%,认购95倍或以上则回拨至6%。

募资总额:383.25-420亿港币

公开发售募资额:9.58-10.5亿港币

保荐人:摩根士丹利、美银美林、华兴资本

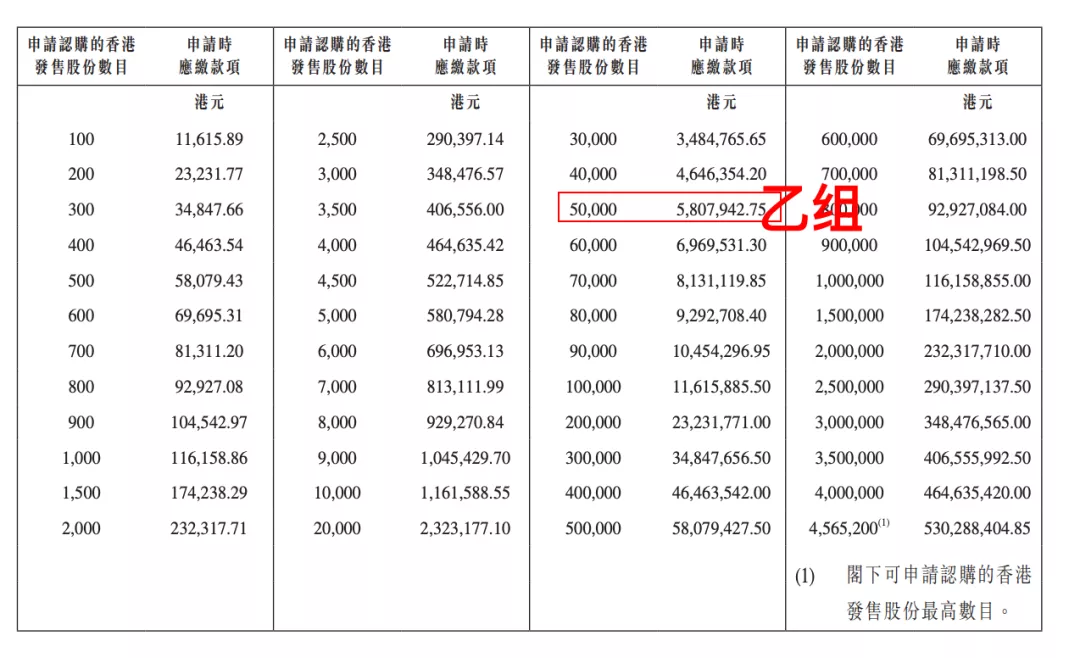

一手入场费:11615.89港币

每手:100股

申购日期:2021年1月26日—2020年1月29日

交易日期:2021年2月5日

绿鞋机制:有

三、业务及行业分析

财务状况:

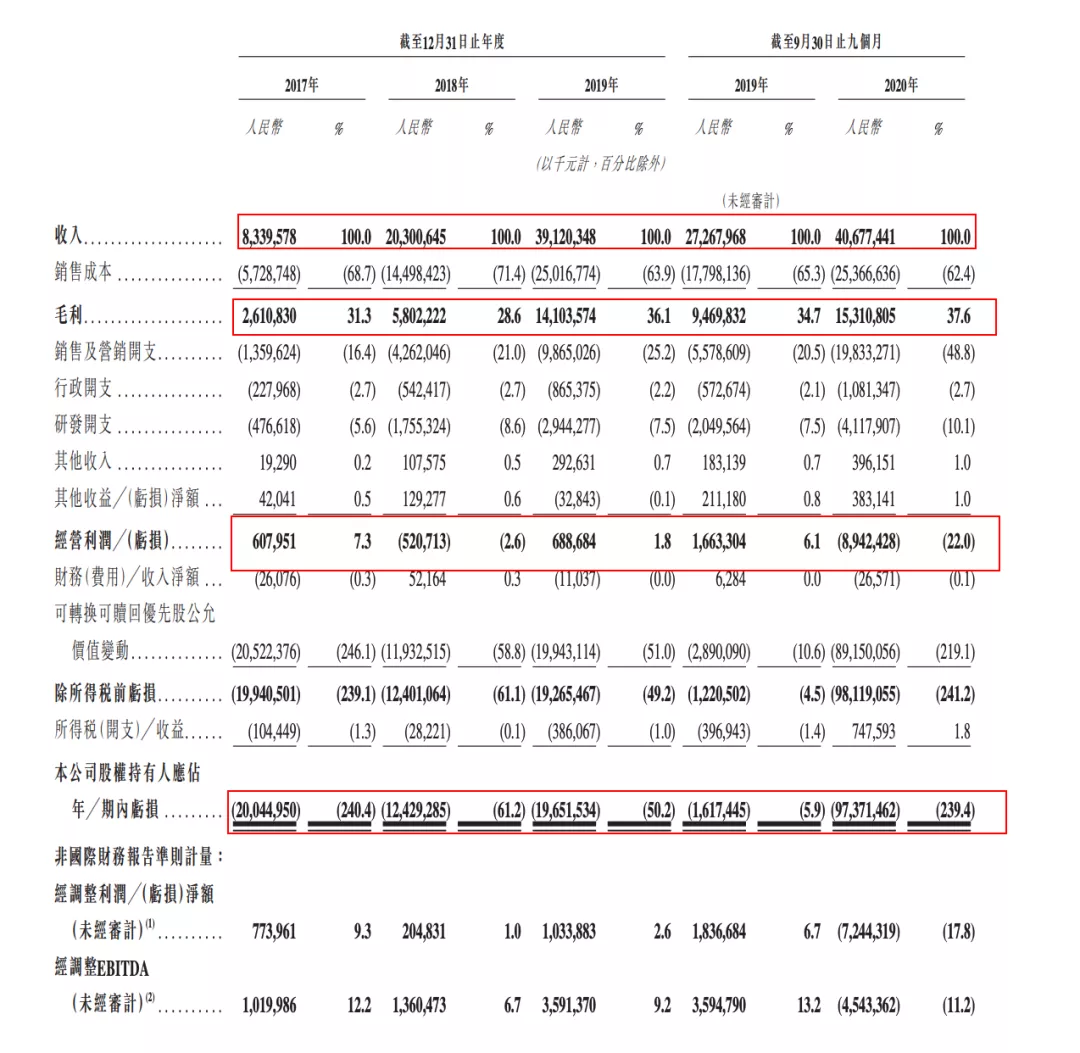

17至19年收入分别为83.3亿人民币、203亿人民币、391.2亿人民币,20年首九个月收入为406.7亿人民币。

17至19年毛利分别为26.1亿人民币、58亿人民币、141亿人民币,20年首九个月毛利为153.1亿人民币。

17至19年经调整纯利分别为7.73亿人民币、2.04亿人民币、10.3亿人民币,20年首六个月经调整纯利为亏损72.4亿人民币(若扣除以股份为基础的薪酬开支、可转换可赎回优先股公允价值变动等一次调整)。

基石投资者∶

引入10名基石投资者,包括新加坡主权基金GIC、贝莱德、淡马锡及阿布达比投资局等着名机构投资者,合共认购24.5亿美元股份,按中间价计算,约占发售股份47.28%,设6个月禁售期。

首次公开发售前进行融资︰

于14年6月至20年1月曾进行多轮融资,当时发售价较中间价折让约99.9%至51.7%,并设6个月禁售期,其中前期投资者包括DCM中国、红杉资本、顺位资本、百度、腾讯、云锋基金、淡马锡等着名机构投资者。

集资所得资金用途︰

集资所得其中约35%用于增强生态系统,

约30%用于加强研发及技术能力,

约25%用于选择性收购或投资,

约10%用作营运资金及一般企业用途。

上市后主要股东架构∶

快手将采用不同投票权架构,A类股份持有人每股可投10票,而B类股份持有人则每股可投一票。不同投票权受益人为快手两名80后的联合创始人宿华及程一笑,分别持有55.79%及44.21% A类股权。香香香

联合创始人宿华先生持股11.792%;

联合创始人程一笑先生持股9.355%;

创始团队成员银鑫先生持股1.993%;

创始团队杨远熙先生持股1.703%;

腾讯(00700)持股17.744%;

恒隆董事长陈启宗家族拥有的晨兴资本持股13.704%;

其他前期投资者持股28.476%(包括云锋基金、淡马锡、红杉资本、百度等);

雇员持股平台持股6.344%;

公众持股8.89%;

公司竞争力:

业务方面,快手收入来源主要分为两大板块,分别为直播(打赏)、线上营销服务(广告),分别占20年上半年收入约七成及三成,目前最主要收入是依靠直播虚拟礼物,用户买入快币再送予主播后,快手再与主播分成,第二收入来源是广告,由于快手直播流量很大,不少广告商都愿意会落大量广告。

快手前身叫“GIF快手”,诞生于11年3月,最初是一款用来制作、分享GIF图片的手机应用。12年11月,快手从纯粹的工具应用转型为短视频社区,用于用户记录和分享生产、生活的平台。快手的用户定位是普通人的自我表达,通过普通人的视角进行发散传播,引发大众的公感,从而获得更多的用户关注,而这种接地气的视频内容,刚好对应快手的slogan:“记录世界,记录你。

发展至今,快手如今是中国家喻户晓的品牌,是中国最广泛使用的社交平台类应用之一。截至20年6月底止六个月,公司的中国应用程序及小程序的平均日活跃用户及平均月活跃用户分别为3.02亿及7.76亿。在同一期间内,日活跃用户在快手应用的日均使用时长超过85分钟、日均访问快手应用超过10次,快手应用上每月平均短视频上传量也超过11亿条。

根据招股书显示,截至去年11月30日,快手电商GMV达到3326亿元人民币,已经超过2019年全年GMV的5倍。2020年以来,快手电商GMV实现第一个1000亿用了6个月,第二个1000亿仅用了3个月,第三个1000亿只用了两个月就已经实现。

从IPO融资规模看,快手将有望成为自2019年百威英博和阿里巴巴二次上市以来香港地区规模最大的IPO活动。

据悉,快手在路演阶段即受到国际大型投资机构的广泛追捧,主要基于两点:一是互联网正在迎来视频时代,快手占据最有前景的赛道,作为投资标的具备稀缺性;二是快手行业地位稳固,保持着持续增长,且管理层对于长期盈利有着清晰的思路和路径,在线营销、电商业务正在迅速崛起。试水路演阶段,众多机构投资者即摩拳擦掌,希望成为基石投资者,甚至不惜动用私人关系“预定份额”。

日活持续增长 电商GMV暴涨5倍

快手招股书显示,快手主应用程序的平均日活跃用户持续增长,从2020年前9个月的2.624亿上涨到了截至2020年11月30日的2.638亿,同时,日活用户的使用时长继续上涨至86.7分钟。而截至去年9月30日,快手中国应用程序及小程序的平均日活用户已达3.05亿,平均月活跃用户达7.69亿。

在快手的平均用户月活跃用户中,约26%为内容创作者,这种高活跃度得益于平台高粘性、强互动的社区氛围。2020年前三季度,快手上总共发生了90亿次内容分享,相比2020年上半年新增30亿次。同时,第三季度还增加了超10亿对互相关注的用户,截至2020年9月30日,快手平台的互关总对数超过90亿。

相比用户增长,更让行业和投资机构关注与振奋的是线上营销业务的突破和电商业务的大踏步发展。招股书显示,截至去年前11个月,快手营收达到525亿元人民币,相比前三季度增长118亿。

在招股书公布的前三季度业务收入中,线上营销服务增长迅速,前三季度收入达到133亿。招股书显示,快手日活跃用户平均线上营销服务收入从2020年9月30日止9个月的50.9元,上涨到了2020年11月30日止11个月的71.4元。不难预测,随着快手产品迭代优化,在线营销收入将占据越来越大比重,成为重要的收入增长支撑

另一个引人注目的业务是快手电商。自2018年起步以来,快手电商迅猛发展,从订单总量看已经成为电商行业“第四极”,并具备继续突破的潜力。

招股书显示,截至去年11月30日,快手电商GMV达到3326亿元人民币,已经超过2019年全年GMV的5倍。2020年以来,快手电商GMV实现第一个1000亿用了6个月,第二个1000亿仅用了3个月,第三个1000亿只用了两个月就已经实现。

在线营销、电商之外,游戏、在线知识分享、本地生活等领域快手也在逐步加码和布局,并在投资并购方面显示出更大的发展意愿,这将从长期支撑快手作为“短视频第一股”的成长潜力。

四、保荐人及过往保健业绩状况

保荐人:摩根士丹利、美银美林、华兴资本

摩根士丹利、美银美林、华兴资本,除了华兴都表现的可圈可点!

五、中签率预估

发售3.65亿股,97.5%配售,2.5%公开发售,另有15%超额配股权,若公开发售认购13倍至少于48倍,公开发售比例将由2.5%增至5%,48倍至少于95倍即增至5.5%,认购95倍或以上则回拨至6%。

按2.5%回拨,甲组45625手、乙组45625手,按6%回拨,甲组109500手、乙组109500手,预计一手中签率5%左右!

六、新股点评

1. 快手-W(01024)为内地短视频平台,是中国最广泛使用的社交平台类应用之一,截至20年6月底止六个月,公司的中国应用程序及小程序的平均日活跃用户及平均月活跃用户分别为3.02亿及7.76亿。

2.以上限价115元计算,市值约4,724亿元,公司上市后预期将快速纳入大型指数例如恒生科技指数等,基金配置需求极大。

3.引入10名基石投资者,包括新加坡主权基金GIC、贝莱德、淡马锡及阿布达比投资局等着名机构投资者,合共认购24.5亿美元股份,按中间价计算,约占发售股份47.28%,设6个月禁售期。

于14年6月至20年1月曾进行多轮融资,当时发售价较中间价折让约99.9%至51.7%,并设6个月禁售期,其中前期投资者包括DCM中国、红杉资本、顺位资本、百度、腾讯、云锋基金、淡马锡等着名机构投资者。

公司前期投资者实力强劲,包括腾讯、晨兴资本、红杉资本,此次引入10名基石投资者,包括GIC、贝莱德、淡马锡等,属于顶级阵容,认购反应极度热烈。

4.这是近两年的软件行业表现!

七、操作计划

建议积极申购,我承认我白天不够冷静,打了很多一手融,建议乙组或者甲尾,现金就凭运气了!白天太冲动了,不过就这样了、、、快手有什么好说的,预期就是翻倍,不要问,问就是翻倍!再说最后一句,我今天真的抢额度好累!

未经允许不得转载:tiger trade » 快手(01204HK)上市打新建议:积极申购

tiger trade

tiger trade