一、公司概况

麦迪卫康于2000年成立,主要提供医学会议服务、患者教育及自测服务以及营销战略和咨询服务。

二、发行概况

麦迪卫康:02159.HK

招股价:3-4港元

总市值:6-8亿港币

亿市盈率:以上限价4元计算,市值约8亿元(以19年经调整纯利约3,566万人民币计算,市盈率约20倍)

发售股数:发售5,000万股,90%配售,10%公开发售,另有15%超额配股权

募资总额:1.5-2亿港币

公开发售募资额:0.15-0.2亿港币

保荐人:光银国际

一手入场费:3232.25港币

每手:800股

申购日期:2020年12月31日—2021年1月8日

交易日期:2020年1月19日

绿鞋机制:有

三、业务及行业分析

财务状况:

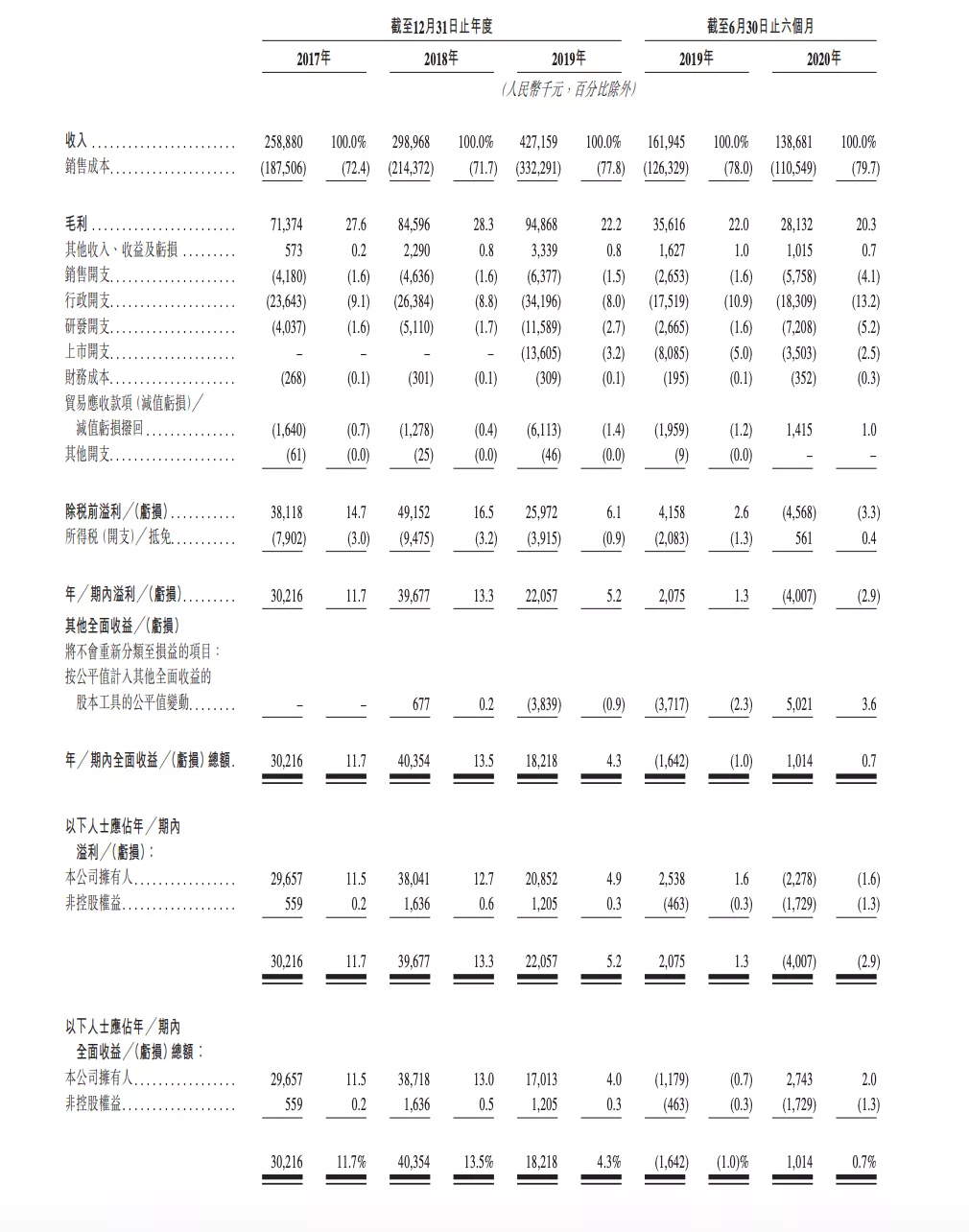

17至19年收入分别为2.58亿人民币、2.98亿人民币、4.27亿人民币,20年首六个月收入为1.38亿人民币

17至19年毛利分别为7,137万人民币、8,459万人民币、9,486万人民币,20年首六个月毛利为2,813万人民币

17至19年纯利分别为3,021万人民币、3,967万人民币、2,205万人民币,20年首六个月纯利为亏损400万人民币

17至19年经调整纯利分别为3,021万人民币、3,967万人民币、3,566万人民币,20年首六个月经调整纯利为亏损50万人民币(若不涉及上市开支)

首次公开发售前进行融资∶

于17年10月曾进行多轮融资,当时发售价较最高发售价折让约46.6%,并无设立禁售期,其中前期投资者包括高光丽女士及黄志国先生、李鹏女士及杨洋女士、罗帅先生

集资所得资金用途︰

集资所得其中约58%用于拓展客户群、疾病覆盖范围及患者群;

约25%用于通过开发互联网医院服务补充服务能力;

约12%用于运营资金及一般企业用途;

约5%用于进一步扩充我们的CRO服务。

上市后主要股东架构∶

施炜先生及一致行动人士持股51.76%

其他股东持股23.24%

公众持股25%

公司竞争力:

公司主要提供医学会议服务、患者教育及自测服务以及营销战略和咨询服务,目标为解决心脑血管疾病医疗生态系统各主要利益相关者(包括医生、患者、医药公司、医学组织及医院)的未满足需求,并弥合该等利益相关者之间的距离。除了提供综合医疗营销解决方案外,公司也于2019年年底开始提供CRO服务及互联网医院服务。

截至2017年、2018年及2019年12月31日止年度以及截至2019年及2020年6月30日止六个月,公司的收入分别为人民币2.59亿元、人民币2.99亿元、人民币4.27亿元、人民币1.62亿元及人民币1.39亿元。

公司预期截至20年底止年度,本公司拥有人应占综合盈利预测不少于2,100万人民币。

17年至19年收入持续增长,主要是由于举办的医学会议及医学研讨会及执行的营销战略及咨询项目数目持续上升所致。不过,公司于20年上半年的收入出现暂时性下跌,主要是由于疫情期间医学会议产生的收入大幅减少。例如,公司的旗舰医学会议20年天坛会塬定于上半年举行,但被推迟至10月结束。

公司于2000年成立,主要提供医学会议服务、患者教育及自测服务以及营销战略和咨询服务,目标为解决心脑血管疾病医疗。生态系统各主要利益相关者(包括医生、患者、医药公司、医学组织及医院)的未满足需求,并弥合该等利益相关者之间的距离

公司主要向中国的权威医学组织及知名的医药公司提供综合医疗营销解决方案,按19年收入计,在全球十大医药公司中,五家为公司客户,来自五大客户占去年收入达56%,而最大客户则占近30%。

公司已打造多个技术平台以提升综合医疗营销解决方案。为加强会议管理能力,公司已推出医会+App,方便用户,例如医学组织及医药公司提交现场会议请求及监察会议进行。

公司也已收购长颈鹿平台的拥有人微联动,而长颈鹿平台为视频会议和在线教育工具,使医院可举行或出席在线医学会议并观看由医生录制的培训视频。

为提升患者教育及自测能力,公司已开发并推出线上会议助手(微信小程序,协助医生举办及管理现场患者教育会)以及多个微信公众号(患者可通过观看教育视频、阅读疾病相关的教育文章及进行疾病风险自测获得自我管理支持)。公司开发一个移动平台,提供互联网医院分部下的在线咨询及电子处方服务。

公司业务可追溯至00年9月,当时具备近10年医疗行业经验的五名创办人之一陈川先生洞悉到提供综合医疗营销解决方案的潜在商机,开始提供医学会议服务及营销战略和咨询服务。

自13年起,公司开始患者教育及自测服务,并迈向综合医疗营销解决方案行业下一个增长阶段。公司曾于16年9月在新叁板挂牌买卖。然而,经考虑未来业务策略及香港资本市场所能提供的机遇,公司于19年2月从新叁板摘牌。

四、保荐人及过往保健业绩状况

保荐人:光银国际

光银国际一正一负,也没什么代表性!

五、中签率预估

发售5,000万股,90%配售,10%公开发售,另有15%超额配股权

按10%回拨,甲组3125手、乙组3125手,按40%回拨,甲组12500手、乙组12500手,预计一手中签率20%左右!

六、新股点评

1. 麦迪卫康于2000年成立,主要提供医学会议服务、患者教育及自测服务以及营销战略和咨询服务。

2.以上限价4元计算,市值约8亿元,以19年经调整纯利约3,566万人民币计算,市盈率约20倍。

3.于17年10月曾进行多轮融资,当时发售价较最高发售价折让约46.6%,并无设立禁售期,其中前期投资者包括高光丽女士及黄志国先生、李鹏女士及杨洋女士、罗帅先生

4.这是近两年的医疗设备和服务行表现!

七、操作计划

建议申购,公司业绩真是一般,谁让人家和医疗服务相关,还有互联网概念,你这是真能攀关系!认购还有热度,打完其他剩下的现金给你均一点!

未经允许不得转载:tiger trade » 麦迪卫康(02159HK)打新建议:建议申购

tiger trade

tiger trade