10月23日凌晨美股盘后,中国平安旗下的“陆金所(LU) ”更新了招股书。与同期的蚂蚁集团不同的是,陆金所并没有选择在A股或H股上市,而是,其赴美上市。在考虑了市场需求之后之后,公司最终将IPO的发行定价区间设为11.5-13.5美元/ADS,拟发行ADS共1.75亿股(不含超额配售权),相应的融资规模为20.13亿至23.63亿美元。

陆金所2份ADS相当于1普通股,最终的上市的市值,以12.5美元的中间价计算,将达到305亿美元。

从P2P之王到美股最大的Fintech新股

陆金所是在P2P的年代起家,并由于殷实的家底成为“P2P之王”。随后,由于国内P2P业务的风险集中爆发,公司开始剥离该业务,并进行持续的转型。几经调整,目前的陆金所已经成为以零售信贷与财富管理为核心业务板块的综合型互联网金融公司。

公司的这两块业务,零售信贷是通过平安普惠为中小企业主、中产阶级,提供额度较高的小微贷及消费贷;而财富管理则是专门为中产及大众客群,提供一站式金融产品服务。

前者,还经营着一些零售端的信贷,但P2P业务就只剩历史遗留,目前的侧重点是中小微企业的融资。我们也可以从公司披露的数据中看出来——陆金所的贷款资金中由第三方提供资金的贷款占比从2017年的51.8%已经上升到2020年中的99.3%,因此,公司承担的信用风险从2017年12月31日的24.6%降为2020年6月30日的2.8%,陆金所平台8600只产品100%来自429家第三方金融机构,平台无需担负产品兑付信用风险。

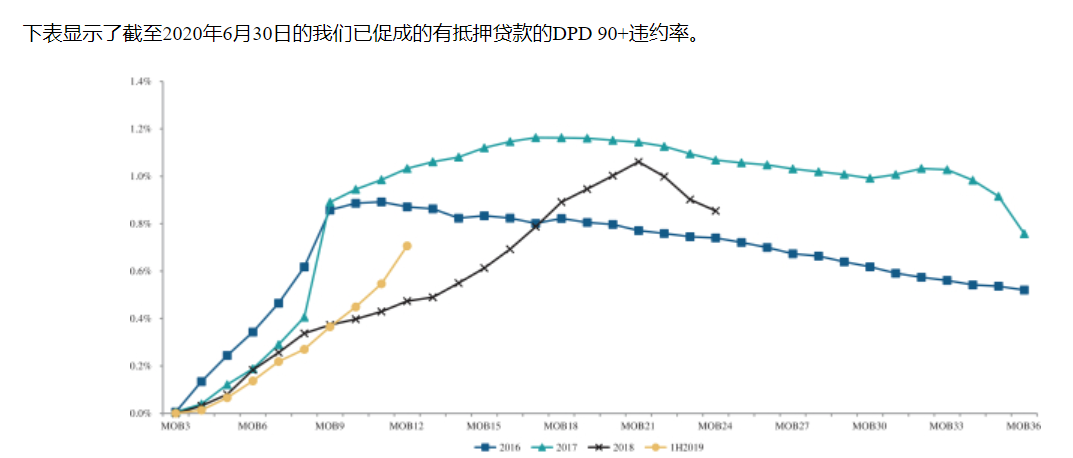

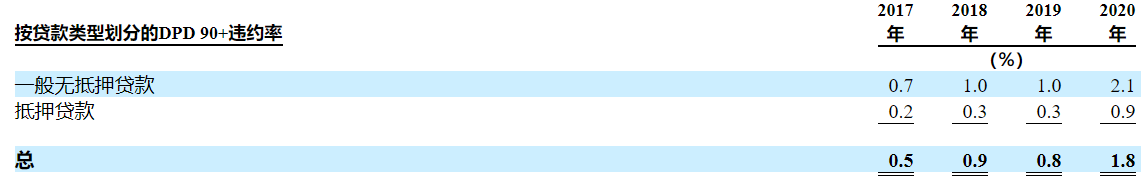

同时,在风险管理上,陆金所至2019年12月提供的有抵押贷款的30天以上逾期率低于0.7%,一般无抵押贷款30天以上逾期率也只有1.9%。今年上半年受疫情影响有所抬升,不过至2020年9月30日,一般无抵押贷款的30天以上逾期率下降至2.5%,而有抵押贷款的30天以上逾期率下降至0.9%。

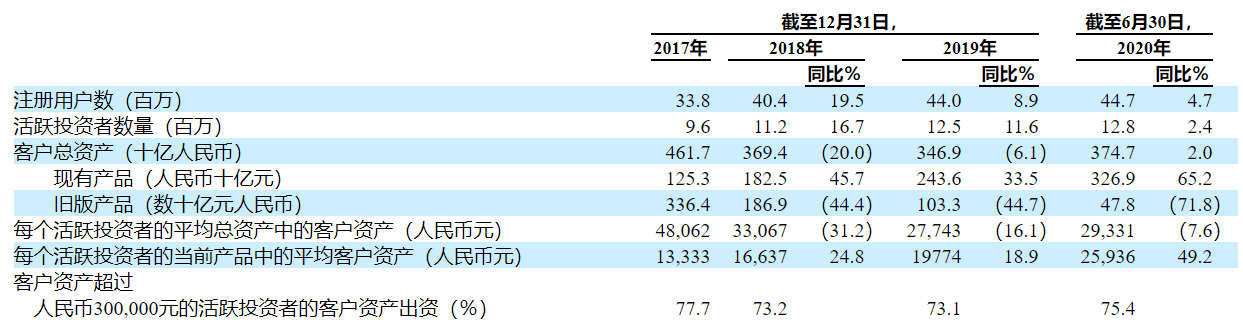

而另一方面,曾经P2P时期积累下来的巨量用户,反而成为移动互联网时代财富管理的重要流量。招股书显示,至2020年6月末,陆金所的注册用户有4470万,其中1280万是活跃用户,而活跃投资者的留存率为95.0%。

据市场统计,2019年财富管理市场的管理资产规模达到49万亿元人民币(7万亿美元)。到2024年底,财富管理市场预计将增长到118万亿元人民币,复合年增长率为19%。

陆金所的财富管理业务并不是起步最早的,但是增长较快。截至2020年6月30日,公司已经将1280万活跃投资者与429家金融机构投资产品提供商所提供的产品联系起来,包括100家资产管理公司、40家银行、25家信托公司、103家私募基金、123家共同基金以及其他38个产品提供商。

因为转型,陆金所的客户总从2017年的4617亿元下降至2018年的3694亿元,进一步下降至2019年的3469亿元,这主要是因为不再发P2P的旧产品了,最后的存量P2P产品也将在2022年到期。至2020年6月,这一数值又恢复至3747亿元。

单个活跃用户的平均资产从2017年的13333元增长至2019年的19774元,进一步增长至2020年6月的25936元。

财务表现来看,更偏向金融公司or科技公司?

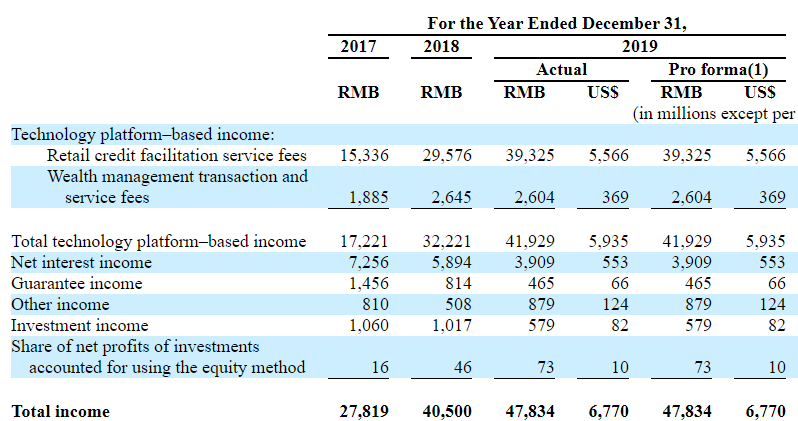

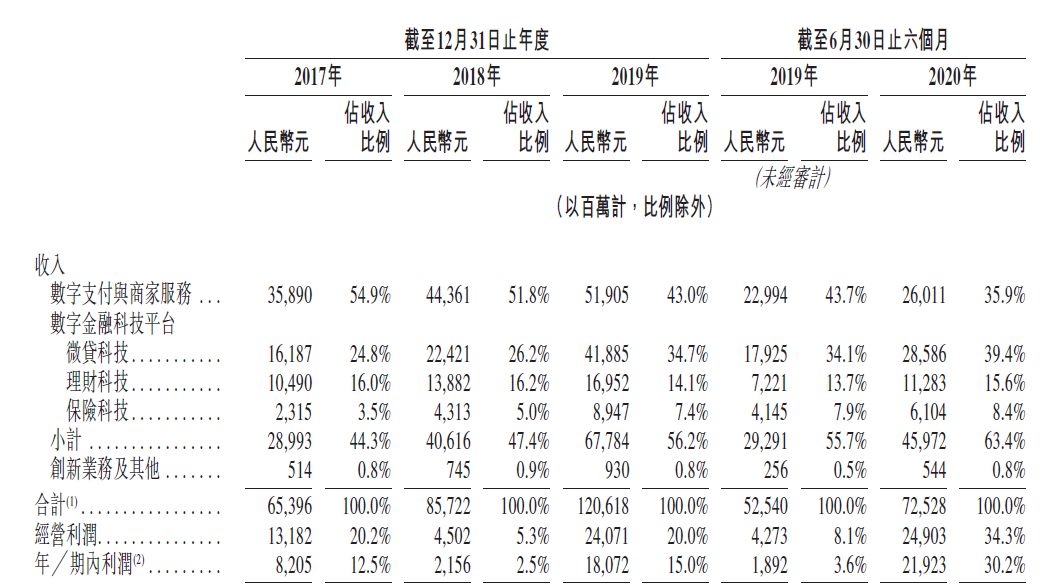

2017-2019年,陆金所的总营收由278亿元增至478亿元,复合年增长率为31%;净利润从60亿元增加至133亿元,复合年增长率达48.6%。2020年上半年,陆金所营收和净利润分别为257亿元、73亿元。

营收增速和同一时期的蚂蚁金服相差并不多,后者的年化复合增长率为37.7%,但是从绝对值上来看,以2019年为例,蚂蚁金服营收1208亿元,陆金所只有478.3亿元,说明在量级上还有很大区别。

从利润上来看,陆金所净利润分别为60.3亿元、135.8亿元和133.2亿元,年化复合增长率为48.65%。而蚂蚁金服归母净利润分别为69.51亿、6.67亿、169.57亿,年化复合增长率为60.89%,蚂蚁的利润率并没有陆金所高,这也说明蚂蚁的互联网属性和陆金所目前更强的金融属性。

很多投资者关心陆金所和平安的关系。至2019年底,平安集团持有公司42.3%的股份,发行后为38.9%,不过来自平安的收入仅占总收入的3.4%。因此,从这个角度来说,陆金所业务并不依赖于平安集团,而通过平安集团的资源,陆金所也获得了一定的竞争力,这种协同作用给公司创造了不少增长条件。

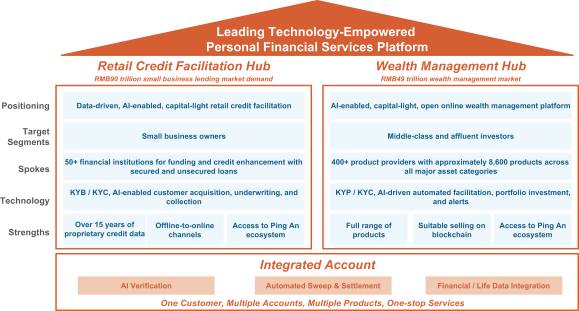

陆金所在招股书中将自己定义为“全国领先的科技驱动个人金融服务平台”,陆金所的两块业务收益进行拆分,属于“信息服务”的计入“金融科技平台收入”。其实这也可以看出来,陆金所要往科技方向发展的决心。

陆金所的竞争优势有哪些?

首先,从P2P转型后,进入Hub and Spoke(中心辐射)的。通过零售信贷和财富管理两个中信枢纽,将旗下的用户和金融产品有机结合,为不同风险偏好和个性需求的投资者提供贷款和理财产品。

其次,进入核心业务的大数据平台。陆金所控股创建了客户风险识别系统(KYC)、产品风险识别系统(KYP),通过一系列的动机识别模型(KYI)来分析和确定客户的实时意图和可能的下一步行动。相比较来说,蚂蚁的产品更适合小白,而陆金所是创造收益为先。这两者的需求会不断的进行智能化融合。

然后,重视2B,尤其是小商家的合作。陆金所的贷款业务中有近7成为小微业主的经营贷。

最后,就是整个集团的商业生态体系。对于陆金所来说,它是平安集团生态体系中重要的一环,陆金所背靠的平安集团,就有金融的全牌照,而它本身的金融科技就可以在此基础上发挥优势。

多家明星入局,陆金所股权结构

陆金所在IPO前的投资人大多来自海外,包括卡塔尔主权基金、香港全明星投资基金、春华资本、日本金融公司SBI控股公司、软银、瑞银。而此次赴美上市,也成了其吸引国际资本、提升国际市场影响力的方式。

而国内的投资者,包括中银集团、国泰君安证券、民生银行、春华资本等。

未经允许不得转载:美股开户者 » 陆金所——美股最大金融科技IPO

美股开户者

美股开户者