之前的长线投资——双动量策略引发了不少朋友的兴趣,这篇将对当下冲基金常用的几种双动量转换进行介绍。在介绍之前,关于长线投资和双动量,我再补充几点:

1、在对冲基金的长线投资(Long Term Investing)领域,其投资组合包括2种形式:战略投资组合(Strategic portfolios)与策略投资组合(Tactical portfolios)。

2、战略投资通俗点讲就是基金买入资产A、B、C后一直持有相当长的时间。当然与个人投资者简单的持股不动不同,对冲基金的战略投资一定是基于现代资产组合论上构建的具有对冲功能的一篮子投资组合。桥水基金的全天候策略(all weather)就是著名的战略投资组合,其买入股票、国债、黄金、商品等不同属性的资产并长期持有。

3、策略投资组合是根据自己的决策系统对持有的仓位和标的进行动态调整,比如将持有资产A、B、C的份额进行调整,或者引入资产D。但每次调整的周期会比较长,短的1个月长的可以达到1季度以上。桥水基金的pure alpha策略就是典型的策略投资组合,会根据资产波动率进行动态调整。我们这次讲的双动量也是一种策略投资组合。

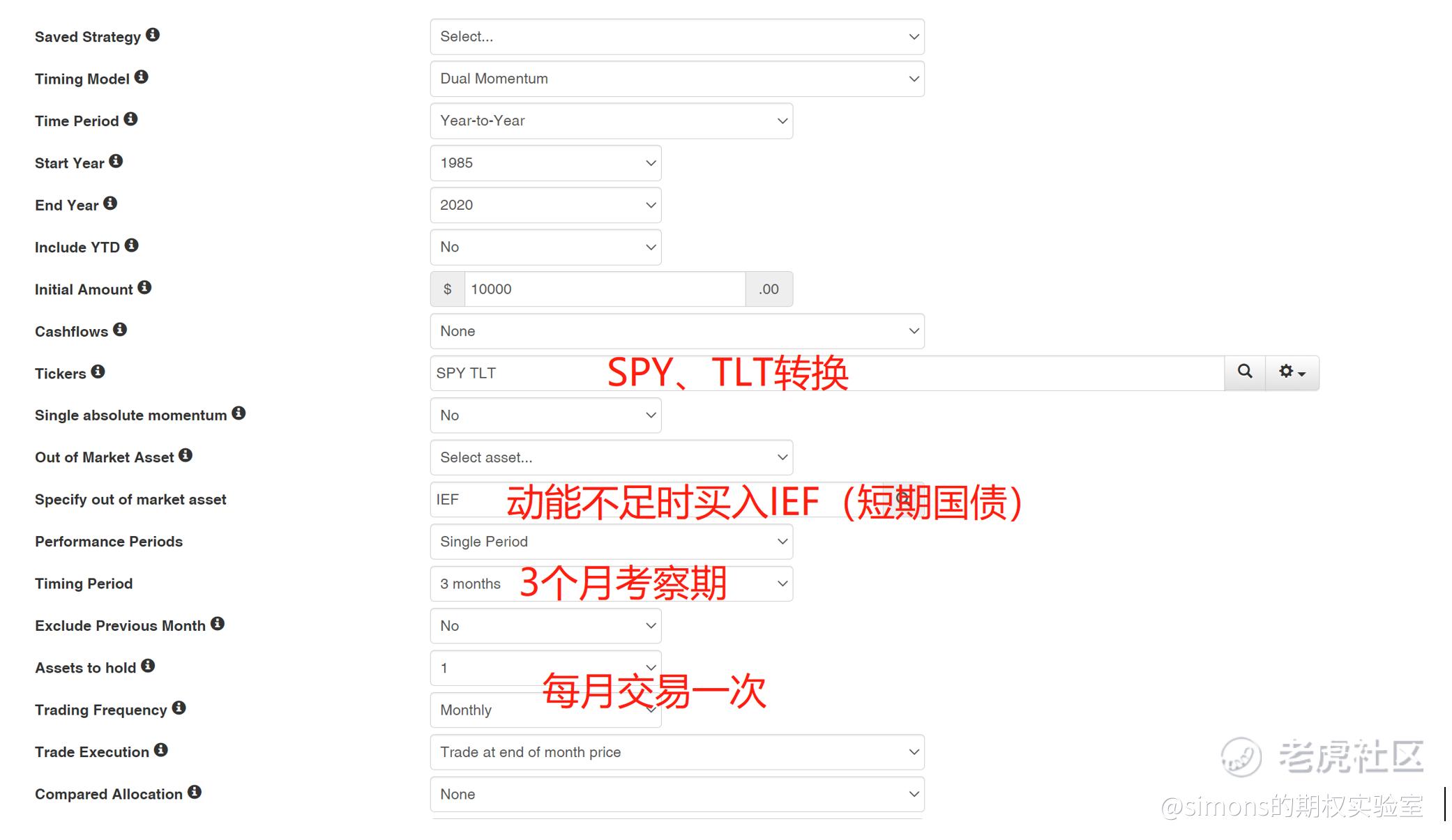

4、双动量策略是一种典型的策略投资组合,是为长线投资设计的,一般为一个月进行一次调仓。在portfoliovisualizer中,设定为每月1号进行调仓。在长线投资——双动量策略文末我举的例子其实比较极端,是一个追求收益率的策略。其实双动量是一个追求低风险的策略,被对冲基金广泛使用的在低风险资产上同时追求比较高的收益。

下面介绍几个比较常用资产间的转换,作为抛砖引玉,供社区朋友自行研究,不作为投资建议。

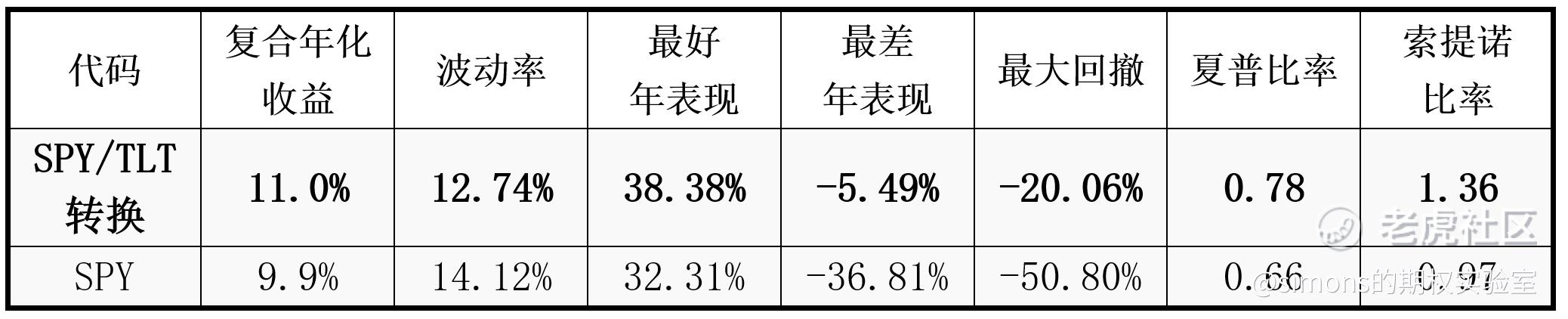

标普-国债转换

在portfoliovisualizer中设置如下:

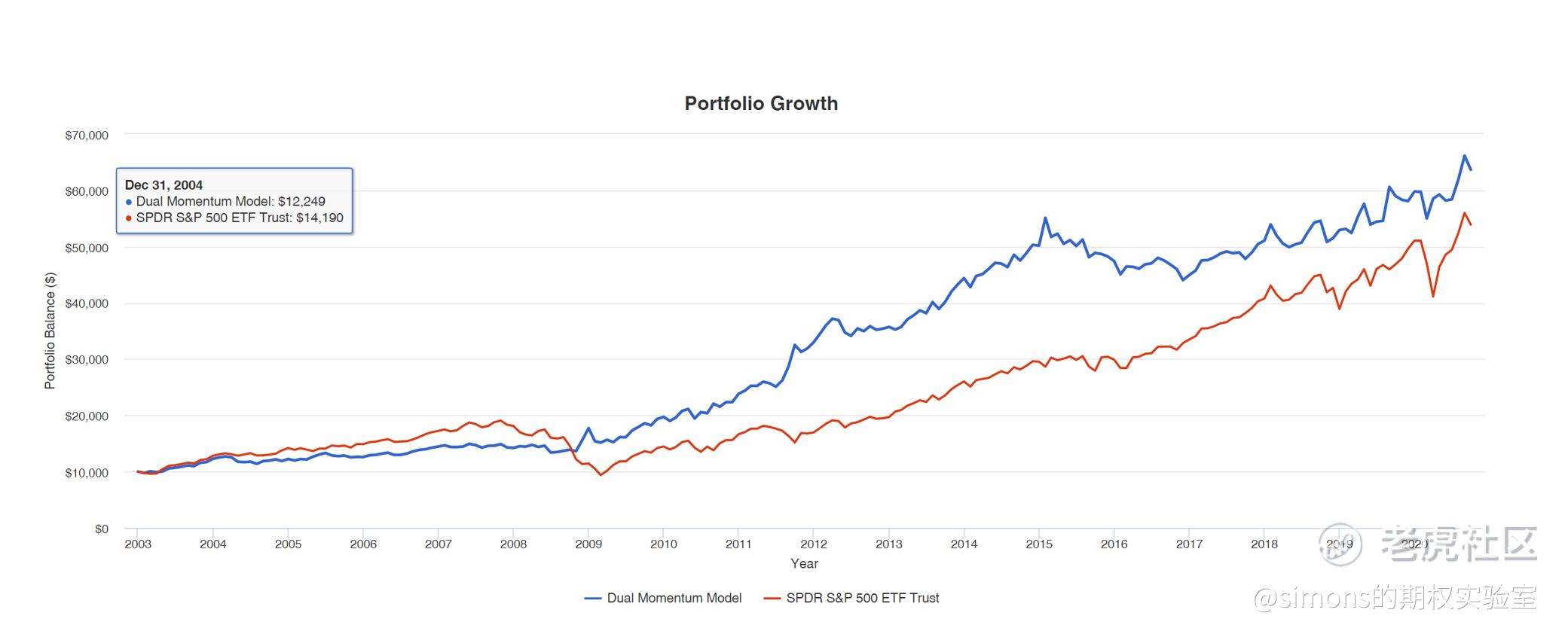

2003-2020

2003-2020

SPY和TLT的双动量转换比一直持有SPY表现更出色,不仅提升了收益率(CAGR),风险也得到了有效的控制,最大回撤大幅改善。从曲线图上我们可以看到持有大盘在08年金融危机中遭到了重创,但SPY和TLT的双动量转换几乎没有回撤。

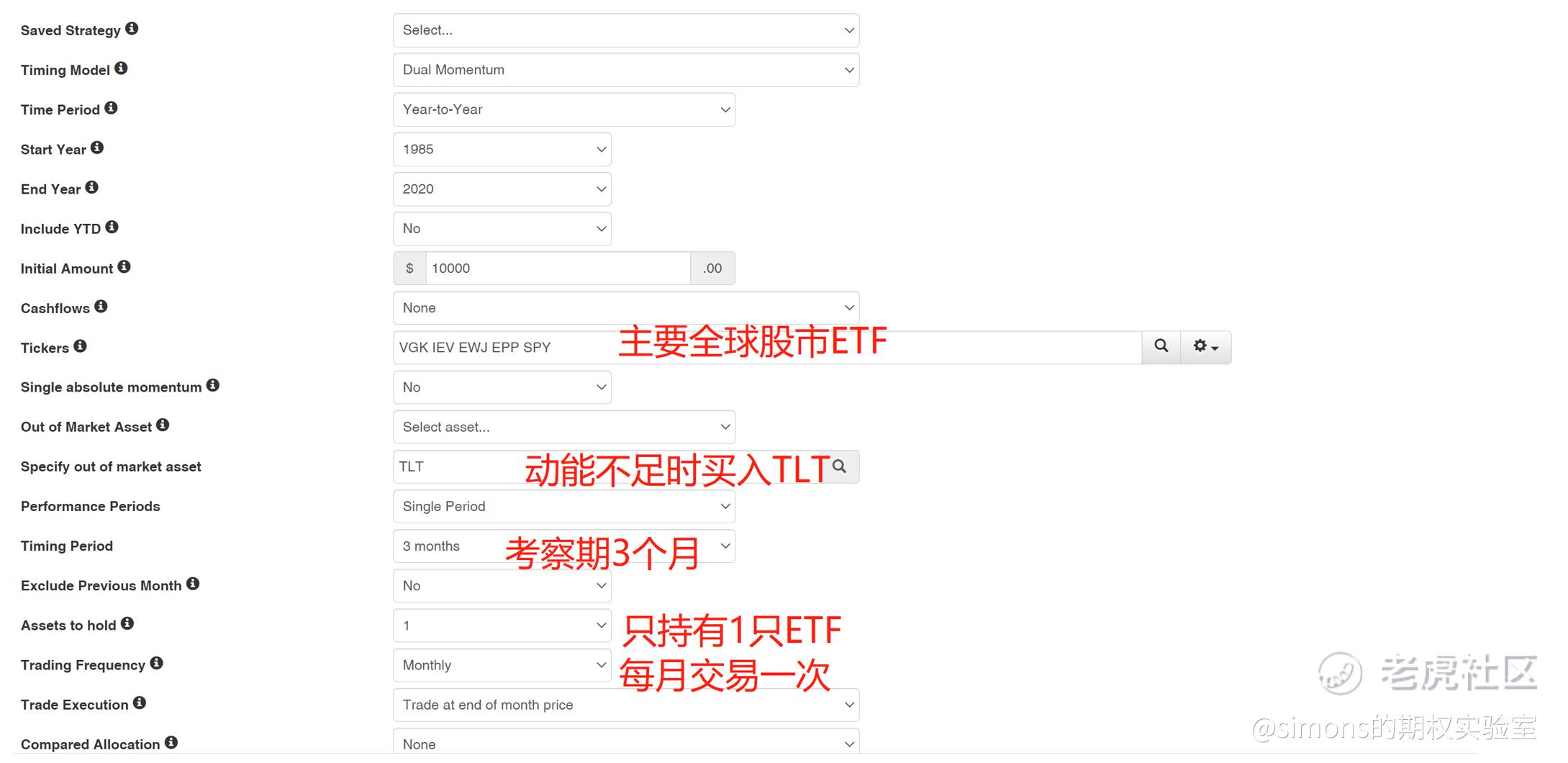

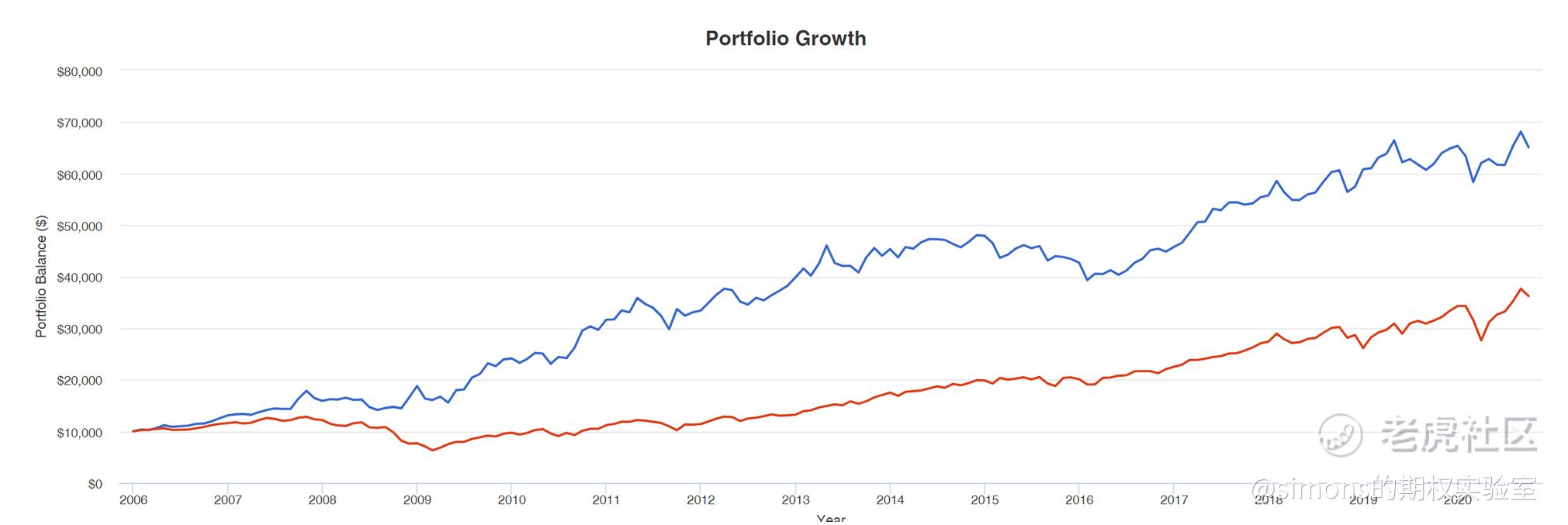

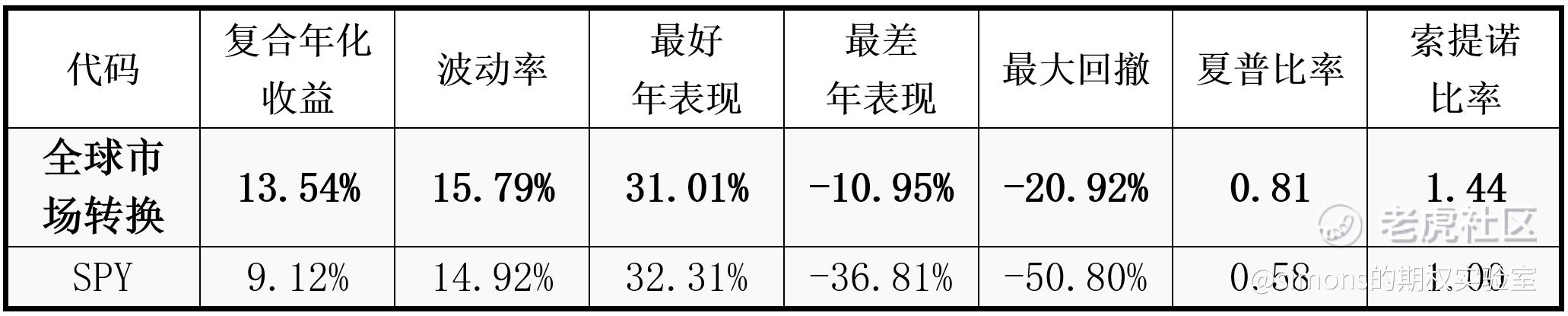

全球股票市场转换

这次我们挑选几个全球主要股票市场的ETF:VGK(欧洲ETF)、IEV(欧洲350指数)、EWJ(日本ETF)、EPP(亚太ETF)和SPY(标普ETF)。设置如下:

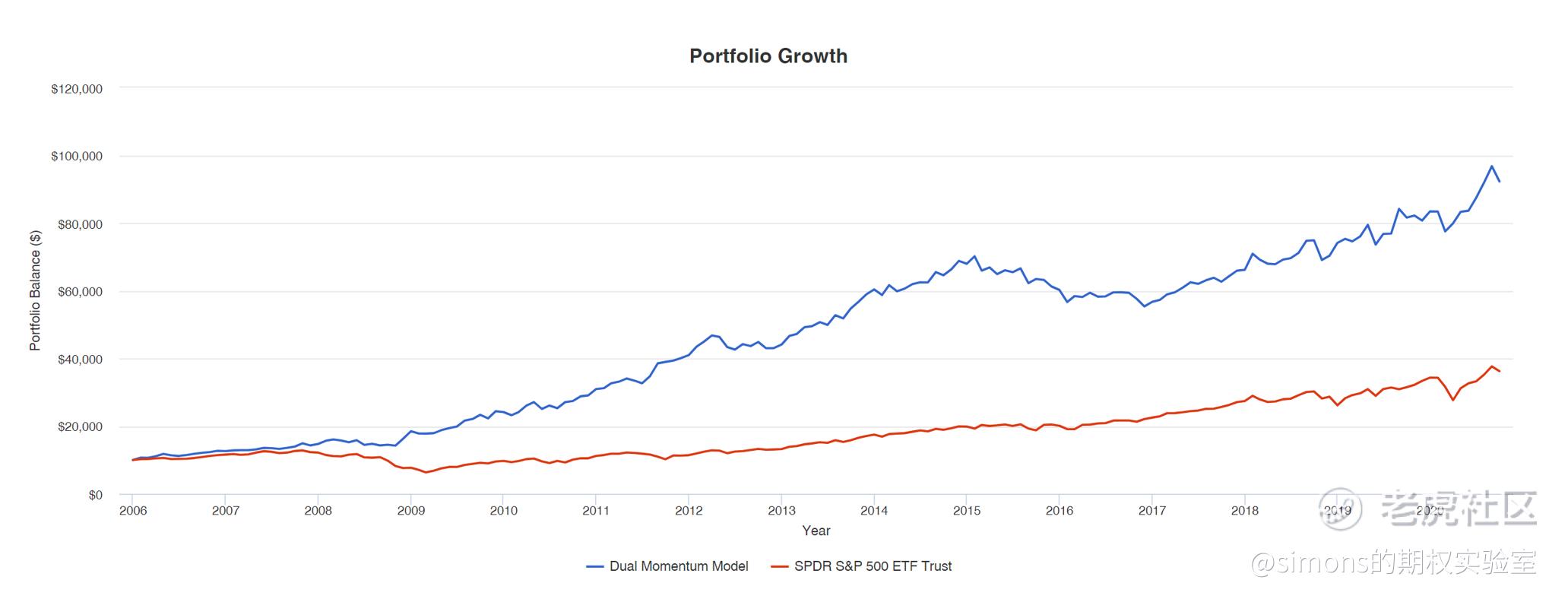

2006-2020

2006-2020

感觉与上一例表现差不多,都优于SPY,且有效控制了风险。

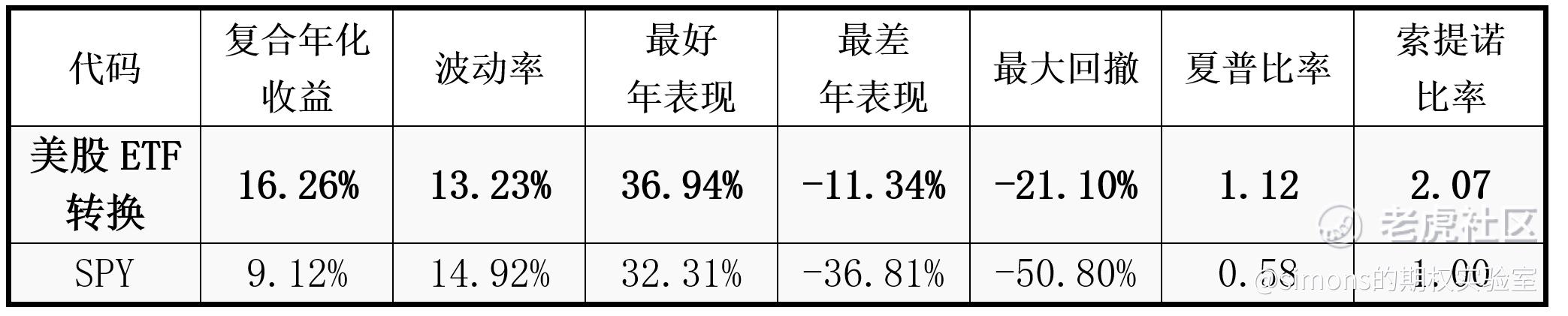

美股市场转换

这次我们挑选美股市场的几个ETF:SPY(标普ETF) IWM(罗素2000ETF) QQQ(纳指ETF)TLT(20年国债ETF) VTI(VG大盘指数ETF) VGTSX() GLD(黄金ETF)。设置如下:

2006-2020

2006-2020

目前为止,这个转换表现最优。不要对16%的复合年化收益嗤之以鼻,数据是从06年开始的,当初投入的1万美元已变成10万美元。如果你15年间稳定地拿到16%收益已经跑赢一半的对冲基金了。

未经允许不得转载:tiger trade » 长线投资——双动量策略(二)

tiger trade

tiger trade