在前一篇内的最后我们举了一个资产配置的实例,一年前我们将账户内一半的资金买入SPY,一半的资金买入TLT。一年后的今天实现了24%的收益,更重要的是夏普比率达到2.0以上,秒杀了很多专业基金,看上去似乎不错。那有朋友会问:为什么要50%50%那么分呢?我觉得股市比债市好,股票60%国债40%,表现将如何呢?

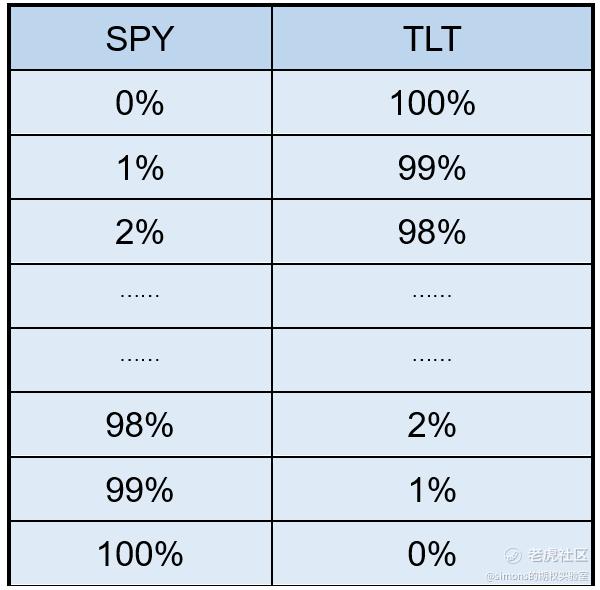

我们用数据说话。用穷举法,按照不同的比例,一个一个去回测就清楚了,如下表:

一共101种可能,回测产生了101条资产收益曲线,每条曲线(每一种比例)对应有1个收益率,1个波动率。

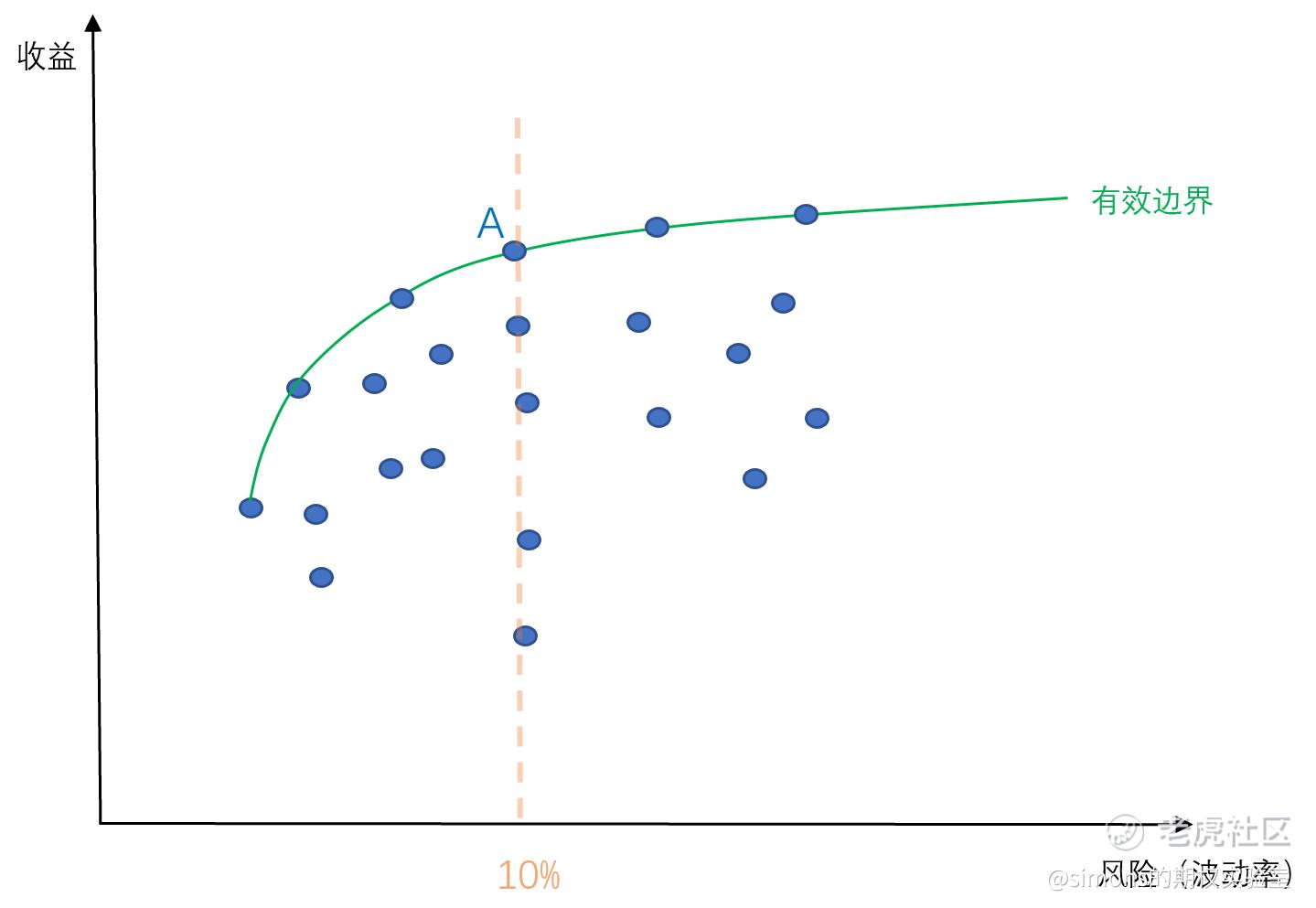

我们画一张坐标系,纵坐标为收益率,横坐标为波动率,每条条曲线的收益率和波动率,在图上都可以确定一个点,共计101个点,如下图:

先来看黄色的虚线:假定虚线对应的横坐标数值为10%,也就是波动率为10%的情况下,有5条收益曲线符合,其中A点的收益最大(纵坐标数值最高)。如果你是投资者,你必然选择A,因为A点相比于其他点在承受相同的风险情况下,收益最高。以此类推,我们可以在任意给定波动率下找到收益最高的点,将这些点连接起来(一般为曲线),构成的连接线就称之为有效边界(efficient frontier)。

根据此理论建立的有效边界计算器能让你在确定资产种类后,计算出各种配置下的最优解。跟波动率一样,有针对历史数据的有效边界计算器和未来预测的有效边界计算器,如何进行实际操作且听下回分解。

未经允许不得转载:海外华人美股开户 » 现代资产组合论(二)——有效边界

海外华人美股开户

海外华人美股开户