所有的投资都离不开两个要素,收益和风险。

有没有一个资产类别,即可以有不错的收益,也不会有太高的风险?

可是,问题来了,这么好的资产,难道真的存在吗?

当然了!亚洲美元短期债券,就是这么个优秀的存在~~~

为什么说亚洲短期美元债可以兼顾不错的收益和较低的风险呢?

一、亚洲美元债券收益可观

1. 10年内有8年正收益

根据彭博的数据,2010-2019这过去的十个年头当中,亚洲美元债的整体收益非常可观,有80%的年份录得了不错的正收益,2010、2012和2019年这三个年份全年更是录得了超过10%的收益,作为债券来说,可以说是相当的优秀了

2. 风险收益比跑赢其他投资品种

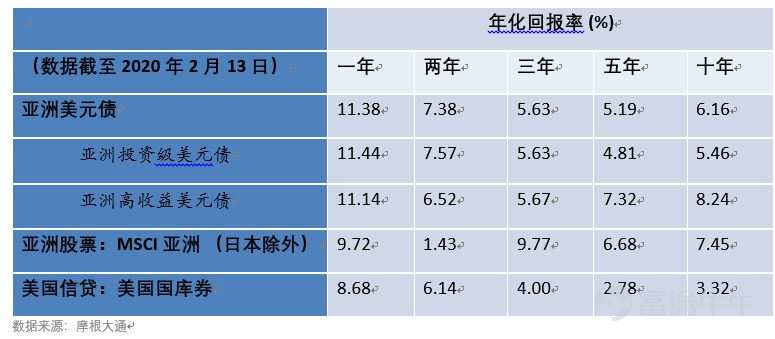

看完纵向数据,咱们再看下横向的数据。亚洲美元债过去十年年化回报超过6%,远高于同样以美元计价的美国国债(3.32%)。虽略逊色于亚洲股票(7.45%),但从风险的角度考虑,亚洲美元债表现更好,近两年,亚洲美元债年化收益率就大幅跑赢了亚洲股票~~~且长期而言,亚洲高收益美元债表现多数时间跑赢亚洲股票:

怎么样?是不是很优秀,连股票都能跑赢的债券,难道不值得被夸赞优秀么?

二、久期短的债券走势更加稳健

亮丽的收益说完了,我们再来聊下风险。

债券的风险衡量有一个非常重要的维度,那就是债券的久期,久期越长,风险越高。

简单来讲,就是债券的剩余到期时间越长,它所对应的风险就越大,所谓「夜长梦多「,你借朋友1万块,A说一周后还你,B说一年后还你,假设A和B两人的还债能力相同,那把钱借给B的风险就会越高,当然对应的利息也应该越高。所以短期债券风险相对更低。

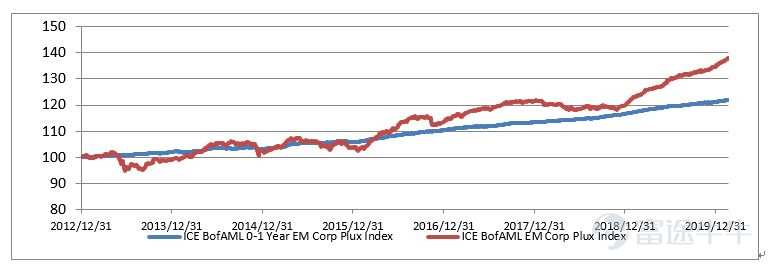

我们来看一张图:

数据来源:彭博

上图中蓝色线是美银美林编制的新兴市场公司0-1年期指数的表现,红色的线是美银美林新兴市场公司指数的表现,图示可见,蓝色线比红色线要平稳很多,即在同一个债券市场当中,久期更短的债券走势要比久期更长的债券表现得更加稳健,波动更小,收益也不差~~~

说了这么多,你学会了嘛?

未经允许不得转载:tiger trade » 为什么说亚洲美元短期债是一种攻守兼备的资产?

tiger trade

tiger trade