最近国内互联网券商龙头之一的老虎证券(TIGR) 公布了2019四季报及全年财报。互联网券商果然还是蒸蒸日上的行业,各项指标都在优化。

在看数据之前,我觉得要先弄清楚互联网券商的发展之路究竟是怎样的。

有人可能说,这还不简单,参考美国的嘉信理财不就行了吗?嘉信理财在充当经纪人的同时还发展出了强大的财富管理能力。因此,有不少国内卖方分析师看到一家国内券商开始发展财富管理能力,就想象成“东方嘉信理财”。

但,其实这是不对的。

最大的问题是美国的金融生态和我国的不同,把对零售客户的领域分成前中后台,美国的前端有大量的顾问,这些顾问对接到一个个终端客户。换做中国,如果你接到一个电话说“先生,我是您的理财顾问,我...”,还没说完,啪一声,就挂了。金融顾问,在中国是不存在的。

其次,嘉信理财在美国的金融生态中属于中后台部门,大量的顾问接入到嘉信理财的平台上,顾问在服务客户之后,收到的佣金和嘉信理财分成。同时,嘉信理财自主开发或者接入第三方的各种金融产品,这是后台部分。

笔下写出“东方嘉信理财”的卖方分析师往往只看到后台部分,而看不到中台部分。嘉信理财的强大往往是中台和后台相辅相成的,不然已经充斥着各种金融产品的金融市场,客户为什么要买嘉信理财的金融产品?

因此,说到国内互联网券商的发展,我们还是要实事求是,具体问题具体分析。

|境外投资正在流行起来

我把互联网券商分成了券商部分和互联网部分,券商部分还是传统券商的那一套,撮合交易、IPO服务、员工持股服务等。互联网部分则是帮助客户更便捷投资到自己想投资的品种,本质还是增加信息的传递效率。

券商和互联网合并之后,其实是提升了零售投资者的投资机会,尤其是跨境投资。想想在10年前,什么时候听说过身边有人投资美股的?在今天,如果你厌烦了A股总是在3000点震来震去,大可以一气之下抛弃A股,开个美股账户来玩。

根据老虎披露的数据来看,截至2019年12月31日,老虎已经入金的用户有11.3万,中国股民有1.5亿左右,大概10000个人就有7.5个人是老虎的客户。不过还在活跃交易的A账户只有大概5000万个,从这个角度来看,每1000个活跃交易股民,就有2.3个是老虎的客户。当然,这一系列数字还在增加,老虎的已入金用户数同比增加11.09%。

|自营理财和委外理财的双管齐下

互联网券商除了帮助客户便捷得投资到境外资产,财富管理的需求也随之产生,尤其现金管理的需求。在A股,如果空仓,麻烦点可以自己做国债逆回购,佛系点可以直接使用券商的“XX盈”之类的现金管理服务。

不过在美股或者港股却没有这样的现金管理机会留给零售客户,这还是因为境外市场和A股的生态不一样。境外资本市场主要通过货币型基金完成现金管理,为了满足客户现金管理的需求,老虎证券推出了“闲钱管家”。

闲钱管家和大部分境外货币型基金的底层资产差不多,都是美国国债,并且闲钱管家是老虎证券自己管理,而不是委外管理。

自己管理和委外管理有什么区别呢?站在投资者的角度,似乎没有区别,毕竟大家的底层资产都是一样的。但是站在公司的角度,就非常不同了。

要知道,无论是零售业务的撮合交易、融资业务、IPO服务、员工持股服务,本质都是一个金融中介。如果财富管理也是委外管理,还是一个中介。看起来好像扩展了业务层次,但实际并没有变。

老虎为了突破金融中介的瓶颈,早在闲钱管家出来之前,就发行了ETF——老虎中美互联网巨头ETF(TTTN)。这只ETF跟踪的是纳斯达克中美互联网老虎指数(QNETCN),这个指数又是老虎证券和纳斯达克合作推出的指数。从2018年11月推出至今,TTTN明显跑赢标普500。

行情来源:老虎证券

在TTTN之后,又有TAA,TAA是老虎集团旗下美国资产管理公司发行的一个私募产品。利用量化投资技术,完成全球资产配置。他们的策略非常稳,即使在这段时间的暴跌中,跌幅也明显小于市场。

来源:老虎社区@小编ETF

老虎自行研发的金融产品已经涵盖了现金管理、零售投资可参与的ETF,甚至还有大户可参与的私募基金。

任何业务都是滚**的过程,未来老虎的资管业务发展起来,那就是两条腿走路——金融中介+资产管理。

当然,老虎也有自己的基金超市,里面有超过30款金融产品。

|老虎证券盈利,SO EASY!

这次老虎财报有非常多亮眼的数据。

首先,可以看到老虎无论是非GAAP准则还是GAAP准则下的净亏损都在缩小。GAAP准则下2019年净亏损660万美元,同比改善84.7%;非GAAP准则下亏损180万美元,2018年是亏损900万美元,同比改善80%。

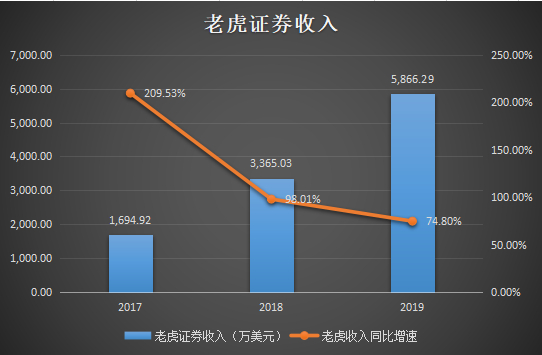

其次,老虎依然保持高增速,虽然随着体量增加增速下降,不过2019年增速依然有74.8%。

来源:根据老虎证券财报整理

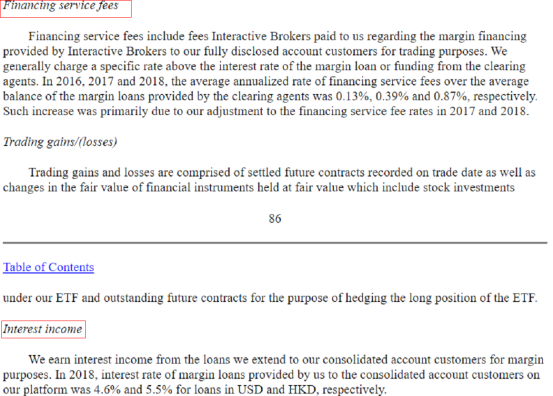

最后,我认为老虎证券的收入在2020年依然能维持快速增长。从老虎的利息收入来看,老虎的收入还有很大的提升空间。老虎的利息类收入分成融资服务费用和利息收入,利息收入就是完全由老虎提供的融资服务,产生的利息由老虎全收。

来源:老虎证券招股说明书

以2018年为例,利息率5.5%,融资服务费0.87%,相差6.32倍。未来,更多的融资服务费转化为利息收入,由此大幅增加老虎证券的利息类收入。

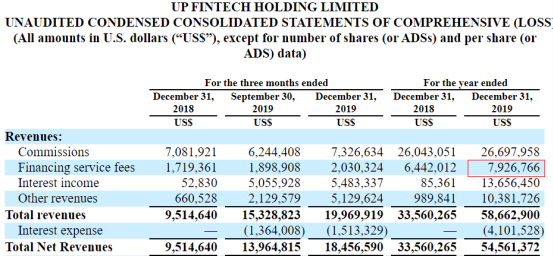

从这次老虎的财报来看,2019年融资服务费792.7万美元,如果这部分都转化为利息收入,所产生的总利息收入就是5009.86万美元。在2019年收入5866万美元的基础上,几乎就是翻一番。要COVER掉660万的亏损,简直不要太EASY!

来源:老虎证券2019四季报及全年财报

回到互联网券商这门生意上,金融中介业务很容易被竞争对手复制,像老虎去年发力一下ESOP,ESOP业务成绩马上体现出来了。不过,财富管理,特别是自营财富管理却要慢慢积累的,无论是团队的组建,还是客户对产品的信心,都是一个精耕细作的过程。这部分业务,老虎在业内已经有领先优势。

长远来看,老虎证券金融中介+财富管理的模式将越来越强。短期来看,2020年老虎利息收入明摆着要大增。瞄一眼估值,却只有1.9倍市净率,对于高速增长的企业,这难道不便宜吗?

未经允许不得转载:tiger trade » 老虎证券:继续维持高速增长,我看行

tiger trade

tiger trade