近期海外疫情不断蔓延,受此影响,美股出现了大幅下跌。因此,本篇报告主要讨论美股大跌的历史经验、前景展望和可能影响。

一、美股大跌的历史经验

我们梳理了历史上美股在前五个交易日内下跌幅度的排名,本次的下跌幅度可以排到第7名。同时,我们还梳理了各次下跌之后,标普500指数在后续1年内的涨幅,得到的结论包括:1)美股在近期很难再出现3.5%以上的跌幅,如果要进一步下跌,大概率下跌的斜率会有所放缓;2)除1929年经济危机、1987年股灾、2008年金融危机外,标普500指数在下跌后都出现了比较迅速的反弹;3)要判断本次疫情对股市的影响,究竟是1929和2008、还是其他年份,最关键的是要判断疫情会不会对经济产生实质性影响。

二、美股大跌的前景展望

美股大跌之后,要判断美股的未来走势,核心是要判断疫情会不会对美国经济产生实质性影响,而这又涉及到三个问题:1)疫情未来的发展趋势如何?疫情在海外的蔓延可能短期内很难得到控制,如果按照中国的经验,那么海外的疫情至少在未来1周内可能都看不到明显缓和。2)当前美股是否已经计入经济下行预期?根据我们的测算,目前标普500确实已经计入了经济下行预期在内,如果疫情不进一步恶化,那下行的空间已经不大,但是,标普500并没有超预期下跌,跌幅确实是在一个比较正常的范围之中,如果美联储不出台相应政策或者表示宽松态度,那美股超跌反弹的可能性就很小。如果再考虑到疫情有可能进一步恶化,再考虑到股市的财富效应和债券违约的风险,即便美股目前已经计入了经济下行预期在内,但由于经济下行预期要进一步下修,那美股还有下跌的可能在。3)美联储降息能否唤起对经济的信心,从而托起股市的估值?观察从2018年底至今的标普500走势和美联储降息概率,可以发现这样的特点:在2019年,股市向下调整的幅度越来越小,但对应的美联储降息概率却越来越高,换句话说,美联储需要越来越高的降息概率才可以托起股市越来越小的跌幅。因此,对于这个问题,我们持比较保守的态度,尽管目前3月18日降息的概率已经达到了100%,但能否扭转股市的走势还存在很大的不确定性。

三、美股大跌的可能影响

如果疫情进一步发展下去,未来可能发生的最大影响包括两个:一是美国债务风险可能提前爆发。可以从两个角度来观察目前美国企业债务的压力:信用利差、信用债的发行结构;二是特朗普有一定概率可能无法成功连任。**党方面桑德斯民调的支持率一路飙升,其政策主张非常符合疫情时期美国民众的诉求,如果疫情继续发展,股市继续下跌,那么特朗普连任的概率必然会出现下降,甚至其在医疗救助上的不利很可能被**党所针对性攻击。

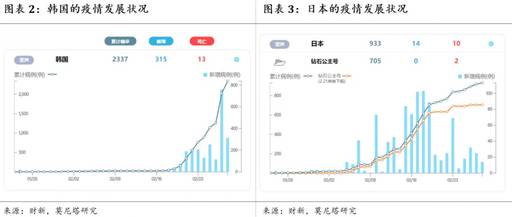

海外新冠疫情不断蔓延,截至2月29日上午,韩国确诊2931例,日本确诊940例,意大利确诊888例,同时美国疾病控制与预防中心警告美国可能出现疫情爆发,加州地区出现了首例无法确定病源的患者。受此影响,近期美股出现大幅下跌,标普500指数在4天内有3天跌幅超过3%,下跌速度是2008年国际金融危机之后最快。本篇报告主要讨论美股大跌的历史经验、前景展望和可能影响

一、美股大跌的历史经验

本次美股下跌速度非常快,从2月24日至28日五个交易日累计下跌11.49%。我们梳理了历史上美股在前五个交易日内下跌幅度的排名,本次下跌幅度可以排到第7名,排名前六的分别为1987年黑色星期一、2008年国际金融危机、1929年经济危机、2011年美国债务评级下调、1962年古巴导弹危机、1998年亚洲金融危机和美国长期资本管理公司倒闭(图表1)。

我们梳理了各次深跌之后,标普500指数在后续1年内的涨幅,发现了以下几个规律:

(1)1987年10月19日是一个非常特殊的案例,当天标普500指数下跌20.47%,被称为“黑色星期一”。将这一天除去后,历史上前五个交易日的最大下跌幅度为2008年10月下跌14.59%,而目前的下跌幅度为11.49%,这意味着跌幅进一步放大的可能性已经很小了。也就是说,美股在近期很难再出现3.5%以上的跌幅,如果要进一步下跌,大概率下跌的斜率会有所放缓。

(2)除1929年大萧条、1987年股灾、2008年国际金融危机外,标普500指数在下跌后都出现了比较迅速的反弹。一周后的平均涨幅为5.96%、两周后的平均涨幅为4.05%、一个月后的平均涨幅为5.66%、三个月后的平均涨幅为12.50%、六个月后的平均涨幅为11.67%、一年后的平均涨幅为18.86%。换句话说,标普500指数回到下跌之前的位置,所用的平均时间大概在3个月左右。

(3)1929年和2008年美股之所以出现一路下跌,主要的原因在于美国经济受到了明显影响,股市下跌下来之后,经济形势变得更糟。而其余的年份之所以下跌后迅速反弹,原因也在于美国经济并没有受到实质影响,因此股市只是情绪上的冲击。比如,2011年8月5日,标普将美国AAA级长期主权债务评级下调一级至AA+,这是美国历史上第一次丧失了最高等级的主权信用,股市情绪面受到了很大影响。但是,此举并没有明显影响美国经济走势,美国经济在2011年10月后就出现了比较明显的反弹。因此,要判断本次疫情对股市的影响,究竟是1929年和2008年、还是2011年和2015年,最关键的是要判断疫情会不会对美国经济产生实质性影响.

二、本次美股大跌的前景展望

本次美股大跌后,要判断美股的未来走势,核心是要判断疫情会不会对美国经济产生实质性影响。而这又涉及到三个问题:1)疫情未来的发展趋势如何?2)当前股价是否已经计入经济下行预期?3)美联储降息能否唤起对经济的信心,从而托起股市的估值?

1、疫情未来的发展趋势如何?

目前,海外疫情最严重的国家是韩国、日本、意大利(图表2,图表3)。韩国2015年发生的MERS是一个很好的参照系。2015年5月底,韩国出现了由中东输入的首例病例,但韩国保健当局和机场并没有针对来自中东地区的游客进行任何形式的追加检疫,直到6月10日MERS才被韩国政府列为政府管理的传染病之一,在此之前韩国全境只有32名医生及工作人员负责医学隔离相关工作。即使是在6月10日之后,韩国政府也没能有效地组织起全国性的大规模防控,仅仅只是对感染病例进行针对性隔离。最终,到2015年12月,韩国境内共计出现186例确诊案例,其中死亡人数为38人,致死率达到20.4%。而本次的新冠疫情比2015年的MERS传染性更强、潜伏期更长,同时天气也更寒冷,因此韩国可能很难有效地进行防控。

日本、意大利则与韩国类似,尽管没有直接的历史经验,但这几个国家都是典型的小政府国家,政府组织防控、防疫检测的能力不算很高,叠加前期全球口罩和检测试剂的消耗,因此疫情在海外的蔓延可能短期内很难得到控制。中国从疫情开始爆发到基本稳定,大约持续了2周的时间。如果按照中国的经验,那么海外的疫情至少在未来1周内可能都看不到明显缓和。

2、当前美股是否已经计入经济下行预期?

2月21日公布的美国2月Markit制造业PMI从51.9下降至50.8,服务业PMI下降至49.4,是四年来首次跌入萎缩区间,表明美国经济可能已经受到了疫情的影响。

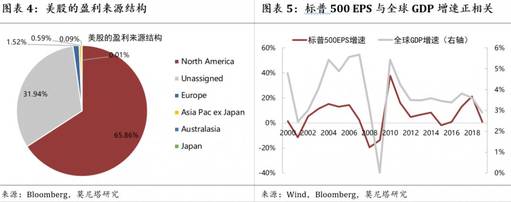

2000年后,随着全球化的迅猛发展,美股的海外盈利占比也在逐步提高。在标普500目前的盈利结构中,北美地区的盈利占比为65.86%,其余地区的占比为34.14%(图表4)。因此,标普500指数EPS实际上与全球GDP增速之间也存在着明显的正相关关系(图表5,2019年的GDP增速取IMF预测的2.9%)。目前,标普500指数从高点下跌了12.95%,也就是对未来的盈利预期下跌12.95%,按照回归方程简单估算,这对应着全球2020年全球GDP增速为2.54%,相较于最近一期IMF预测的3.3%下降了0.76个百分点。而根据海外机构的普遍观点,在目前的疫情情况下,对全球GDP的负面冲击大致在0.5%-1%。因此,可以认为目前标普500指数确实已经计入了全球经济下行预期在内,如果疫情不进一步恶化,那股市下行的空间已经不大;但是,标普500指数并没有超预期下跌,也就是并没有跌多了,跌幅确实是在一个比较正常的范围之中,如果美联储不出台相应政策或者表示宽松态度,那美股超跌反弹的可能性就不大。

不过,以上推测的限定条件是“在目前的疫情情况下”,如果考虑到疫情有可能进一步恶化,再考虑到股市的财富效应和债券的违约风险,即便美股目前已经计入了经济下行预期在内,但由于经济下行预期要进一步下修,那美股还有下跌的可能在。

3、美联储降息能否托起股市的估值?

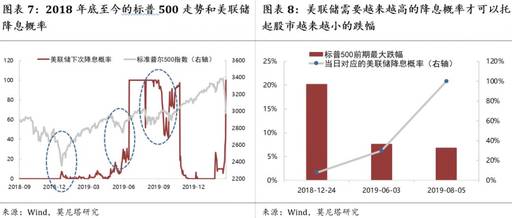

针对这个问题,同样有一个非常好的参照系,就是2019年。2019年,美股依靠着美联储降息预期,标普500实现了28.88%的增长,其中估值上涨26.78%,盈利仅仅上涨2.1%。根据Bloomberg的数据,截至北京时间2月28日晚间,美联储3月18日降息25BP的概率已经达到了100%(图表6)。那么本次美联储降息预期能否托起美股估值?

我们观察从2018年底至今的标普500走势和美联储降息概率(图表7)。2018年12月24日,标普500指数达到阶段性低点,跌幅为20.21%,彼时美联储降息概率为7.5%;2019年6月3日,标普500指数达到阶段性低点,跌幅为7.63%,彼时美联储降息概率为30%;2019年8月5日和10月3日,标普500指数达到阶段性低点,跌幅分别为6.80%和5.49%,彼时美联储降息概率基本均为100%。因此,可以发现这样的特点:在2019年,股市向下调整的幅度越来越小,但对应的美联储降息概率却越来越高,换句话说,美联储需要越来越高的降息概率才可以托起股市越来越小的跌幅(图表8)。

因此,对于“美联储降息能否托起股市的估值?”这个问题,我们持比较保守的态度。尽管目前3月18日美联储降息的预期概率已经达到了100%,但能否扭转股市的走势还存在很大的不确定性。

三、美股大跌的可能影响

美股大跌自然会带来各种各样的影响,比如美国消费数据下滑、全球经济进一步受冲击、负利率债券规模进一步攀升、黄金价格可能继续攀升等。但在我们看来,如果疫情进一步发展下去,未来有可能发生的最大影响有两个:一是美国债务风险可能提前爆发;二是特朗普有一定概率可能无法成功连任。现在阶段,这可能都属于“头脑风暴”性质,但做下情景预测,不无裨益。

1、美国债务风险可能提前爆发

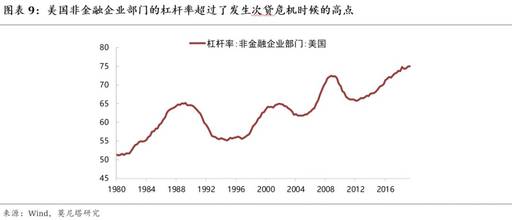

美国的企业债务杠杆率一直都处于较高水平。截至2019年二季度,美国非金融企业部门的杠杆率为75%,超过了1987年、2000年、2008年发生次贷危机时候的高点(图表9)。

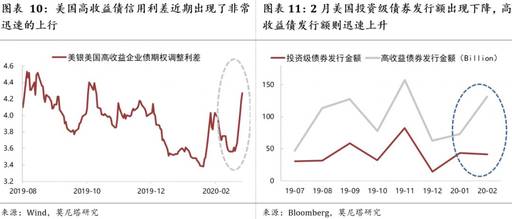

可从两个角度来观察目前美国企业债务的压力:首先是信用利差。美国的高收益债信用利差近期出现了非常迅速的上行,表明高收益债的偿付压力在迅速增加。但是,目前的利差相比较历史而言并不算高,这说明至少目前违约的压力还不大,但如果疫情继续发展,违约压力可能逐渐暴露出来(图表10);其次是信用债的发行结构。投资级债券发行额与高收益债券发行额在2020年1月之前一直保持着比较高的同步性。但是在2020年2月,投资级债券发行额出现下降,高收益债券发行额则迅速上升,这也说明部分企业目前存在一定的偿付压力(图表11)。

2、特朗普有一定概率可能无法成功连任

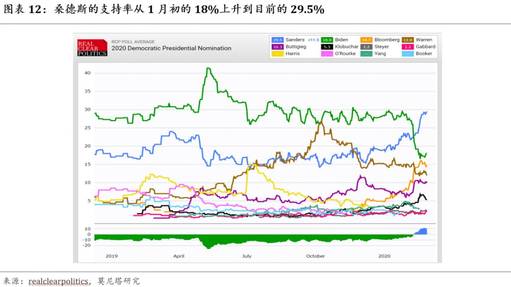

首先,**党方面。目前,**党初选已经拉开帷幕,桑德斯在初选中遥遥领先,已经基本拿下新罕布希尔和内华达两个州,同时桑德斯民调支持率也是一路飙升,从1月初的18%上升到目前的29.5%,而排名第二的拜登支持率仅为18%(图表12)。桑德斯自称是“社会主义者”,其全民医保、平均贫富等政策非常符合疫情时期美国民众的诉求。

其次,共和党方面。历史数据表明,如果在大选年股市和经济都表现良好,那么现任总统连任的概率会很大。特朗普也一直都将美股的优秀表现作为自己最重要的政绩之一。本轮美股的下跌与2019年美股的下跌不同:2019年美股下跌多是由于中美贸易争端,特朗普有很大程度上的主动权;但是本次美股下跌是由于新冠疫情,特朗普并不占据主动权。因此,如果疫情继续发展,美股继续下跌,那么特朗普连任概率必然出现下降,甚至其在医疗救助上的不利很可能被**党所针对性攻击(图表13)。在这方面,韩国是一个非常典型的例子。2015年韩国爆发MERS疫情,韩国政府初期防御措施薄弱、拒绝公开信息,引发民众强烈不满。民调机构盖勒普2015年6月进行的一项民调显示,韩国近七成国民表示不信任政府公开的信息,6月中旬时任韩国总统朴槿惠的支持率首次跌破30%。部分韩国专家认为,朴槿惠的政治“滑铁卢”正是从MERS疫情管理不力开始。

未经允许不得转载:tiger trade » 美股大跌的历史经验、前景展望与可能影响

tiger trade

tiger trade