说说什么叫美债收益率倒挂,感觉市面上好多文章的解释都太文绉绉了,不大好理解。

(1) 债券收益率

比如老虎银行找你借100块,写了借条说两年后还你。

但是非亲非故的,你不能白借啊,所以你最后借给他们98块,2年后收回本金98+利息2块,即收益率是2/98=2%。

(2) 长期债券的收益率理应比短期高

这个很好理解,借10年的利息当然比2年高。

都是到期收回100块,2年的借条你实际给了98,10年的你可能只给了95。

(3) 债券收益率波动

就是大家对借条进行买卖,产生了价格波动,进而影响收益率。

比方说,张三看中老虎银行的安全性,找你买那张两年借条。

你98.5卖他,那么他到手之后收益率变成(100-98.5)/98.5=1.5%。

(4) 收益率倒挂

如前所述,长期的收益率本来应该比短期高(就是价格更低)。

但出于某种原因,大家都不买短期债券,结果价格下去了,收益率上来了。

然后短期的收益率反而比长期高了。

造成的影响很多,最直接就是说明市场对短期经济没有信心。

然后,既然2年国债收益率高了,那么银行为了吸收存款也要提息,然后短期放贷的利息也…企业就…

所以对经济是“预期+实际”的双重影响。

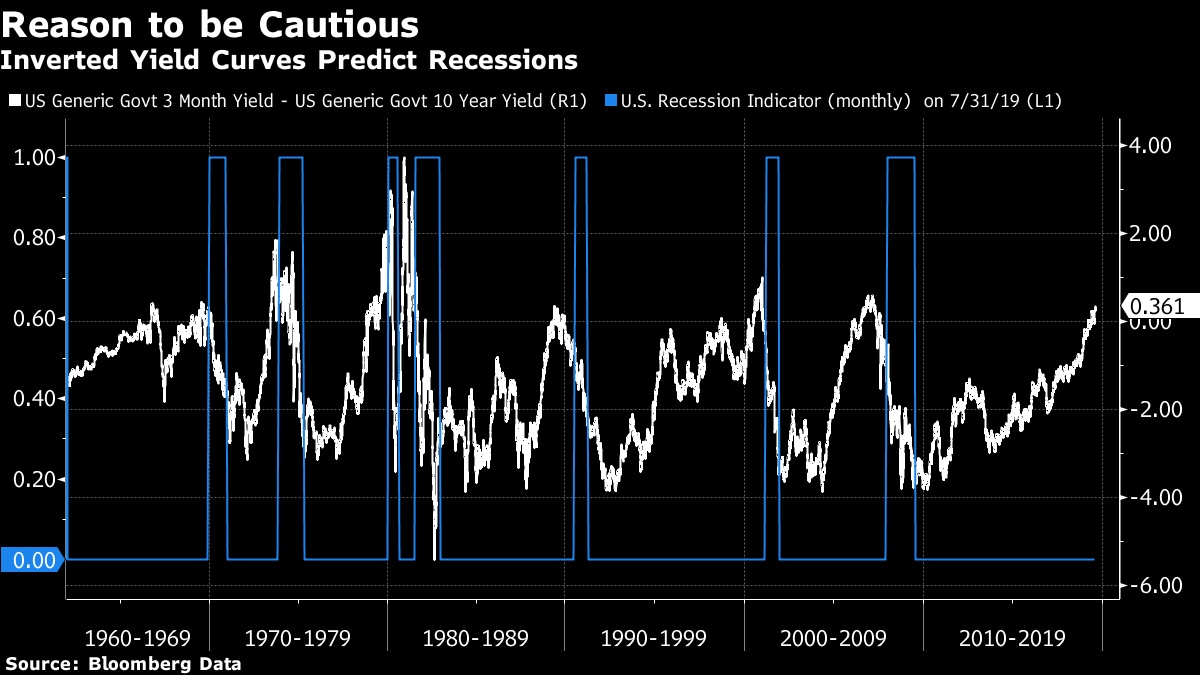

从历史数据来看,每次美债利率倒挂(3个月/10年)都是早期衰退的警示信号。

(5) 本次出现了长期收益率下降

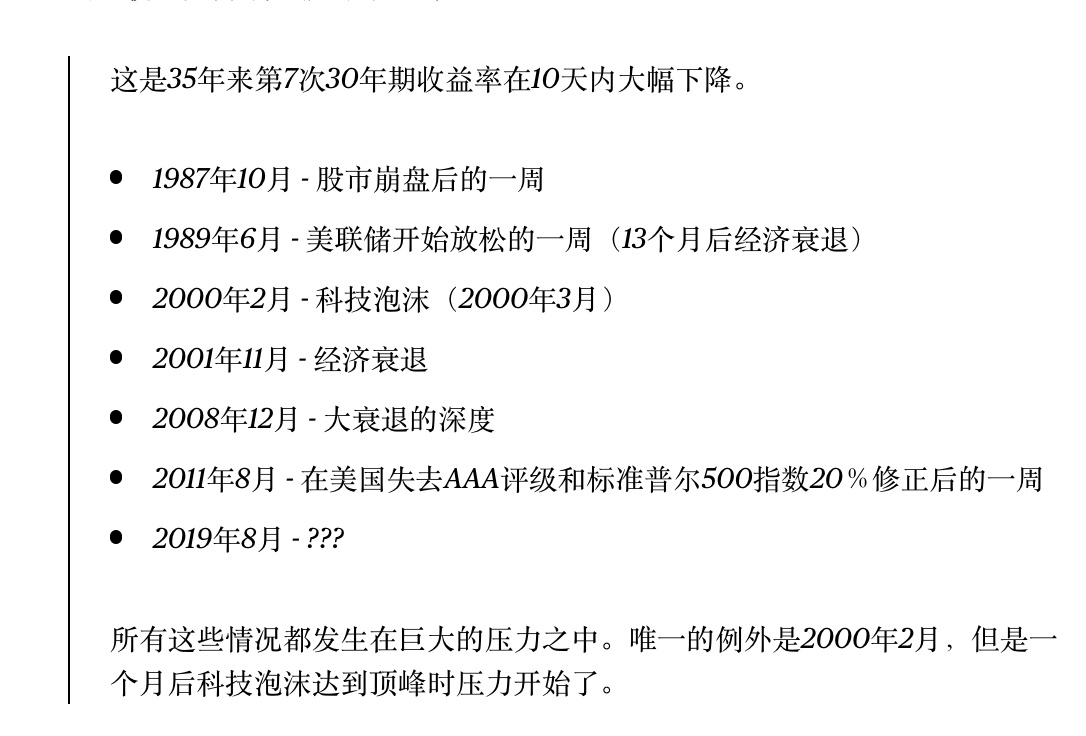

其实昨天不是这一年多来头次倒挂,但它的特殊之处在于,30年美债收益率达到历史新低。

——倒挂嘛,可以是长期不变、短期上升,也可能是短期不变、长期下跌,还可能是一头涨一头跌。

之前的几次倒挂,长期收益率没有这么跌。

再加上“早期警示”都来了好几次了,当然一次比一次更害怕。

那么,实际上该不该这么害怕呢?

我觉得吧…

短期不好说,也许还会继续回调,但是中长期是不至于太害怕的,理由如下:

(1) 只是早期信号,没有必要恐慌成这样

是的,美国经济迟早要是放缓的,没有谁能够逆转经济周期。

但是非农啊、销售数据啊这些大家每次都看着,对吧,说美国经济正在衰退的证据并不多。

更直观的证据是川普,这货织毛衣的逻辑特别简单:

美国经济看起来不错就织一下,有风险就暂停。

作为一个能接触到广泛数据的总统,他都把这事push到这个地步了…对吧。

(2) 美联储会降息

9012年了,虽然经济周期不可逆转,但现在的监管机构是有很多手段去平滑它的。

(3) 交易机制夸大了影响

还记得去年美股大跌的罪魁祸首吗?“自动化交易”造成资金踩踏出逃对吧?

现在的债券市场也有异曲同工之妙。

现在世界上有很多机构是有义务去购买债券,以控制风险的(比如养老金),那么就会造成恶性循环:

债券收益率下跌—必须买更多债券来保证收益—进一步推低收益率。

最后,收益曲线收窄这个事件里还是有“赢家”的,房地产。

传统上来说,市场震荡时的防守板块是医药、银行、消费等等。

但是医药几年来一直无法解决掉“打击高药价”的行业逆风,消费被织毛衣影响了,银行现在又被收益曲线收窄坑,所以房地产突然变得受欢迎了起来:

白线房地产指数,蓝线银行指数,嗯。

未经允许不得转载:tiger trade » 什么叫美债收益率倒挂

tiger trade

tiger trade