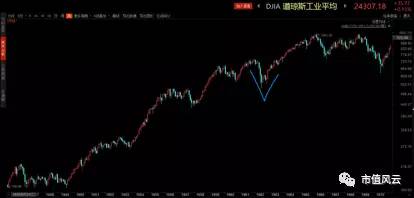

1962年道琼斯工业指数在年中出现了深V型反转,指数一度从年初的731点,跌至当年6月份的低点535点,之后道琼斯工业指数翻头向上,于年底收复了大部分失地。

一年下来,算上股息派发的盈利道琼斯工业指数当年下跌了7.6%,比年中的时候要好上许多。因为道琼斯工业指数不规则的波动导致股神在1962年年中的时候犯了一个不大不小的错误。

我们记得1961年巴菲特致合伙人的信当中,提到了他的一个预测。他预测说,道指不会这么一直涨下去,在某一年可能会下跌比如40%。1962年年中,当道琼斯工业指数下跌超过20%的时候,巴菲特一度以为自己的预言要实现了,但现实情况是就像股神在之前的信中说的那样,谁也预测不了市场。

巴菲特在年中可能过度悲观预测错了形势,但是好的一方面是,巴菲特又一次大幅度地战胜了市场,这个我们马上就会说到。

就像另外一名投资大师说的那样,他对市场经常是悲观的。但是他的投资又都是非常果敢的,最终的结果也是稳定地打败市场指数的。同时该投资大师也认为,市场是变化多端、无法预测的。

我曾经遇见并且听说过很多半吊子基金经理,他们一方面对市场极度乐观,并坚信自己对世界的看法是具有先见之明的。但非常遗憾的是,他们的投资是不赚钱的,或者说他们的投资业绩是无法打败市场指数的。

那么亲爱的读者,你来告诉我,你是喜欢投资给像巴菲特这种自己充满悲观,但是能够为你赚到钱的投资者,还是喜欢投资给那些自己似乎无事不通,但是却在以百分比计量的业绩当中表现平平的基金经理呢?

答案无需多言,如果遇见那些无事不通的,但是自己投资业绩却非常糟糕的资金管理者,请你快快跑开,越快越好。

1.巴菲特的原则

对于巴菲特来说,他每封信的业绩总结都是给合伙人看的,合伙人在收到巴菲特这封信的时候,并不知道巴菲特合伙公司投资成绩是怎样的。

对于今天的我们来说,如果花过多时间总结巴菲特的业绩就会显得有些多余,因为每个人都知道对于巴菲特来说,他会每年赚钱、赚钱、再赚钱。鉴于此,我们会用弹性的长度来总结巴菲特的业绩。

如果巴菲特某一年表现的不够好的话,我们就会多总结一些。或者如果巴菲特对自己的业绩评价中存在有别于往常的精彩评述的话,我们也会对此进行解释。

对于1962年巴菲特的业绩总结来说,我们可以套用一个巴菲特之前就说过的公式,就是因为1962年道琼斯工业指数当年下跌了,所以巴菲特的业绩就应当远好于道琼斯工业指数。

事实也是这样,当年道琼斯工业指数下跌大约7.60%,巴菲特合伙公司再次盈利13.90%,巴菲特跑赢道指超过20%。

如果我们去看累积业绩的话,这一效果就会变得更加明显。因为道琼斯工业指数总是有涨有跌的,而巴菲特合伙公司的业绩总是盈利的。这种巨大的差别使得到1962年底,六年时间内,道琼斯工业指数上涨只有61.60%,而巴菲特特合伙公司收益接近300%。

巴菲特在本文中提到了几个一般性的原则,有一些是关于公司运营情况,以及盈利分配的,这里就不再说明了。下面两个原则,无论是对于当年的巴菲特以及合伙人或者今天的投资者都是适用的,因此我们一起来学习下。

第一个原则是巴菲特认为短期的业绩不能说明一切。巴菲特认为对于投资来说五年可能是一个有意义来评判业绩是好或者是坏的时间期限,如果投资者耐心不足的话,那至少也要以三年。为有效评判业绩好坏的时间期限。

这句话能出自一个当年业绩远好于标的指数的投资者之口是令人钦佩的,因为就在去年年末,以及今年初的时候,很多只有一两年业绩较好的投资者正在加大自己的募资力度。

他们认为连续一两年打败市场指数就已经掌握了投资的真理,并撰写了一些文章来证明上证指数(或者沪深300)会继续“牛”下去。

如果近期有关注过那些在年初大力发行产品的投资公司的投资业绩,他们中很多从年初到目前的投资业绩与上证指数一样糟糕。在上证指数这半年大都是下跌的走势中,这些在年初募集资金的投资公司并没有为他们的客户“少赔钱”,当然他们可能更喜欢公平。

受到一位投资大师的启发——当我们表扬别人时争取点名表扬,而当我们批评别人时,试图宽宏大量——因此我们暂时不打算具体列出这些公司的名字。

根据以往经验,如果上证指数持续低迷或者盘整,可能就会有机构投资者站出来说,请投资者们耐心点,我们看的是长期表现。

这种机构投资者与巴菲特都强调长期表现的重要性,但请读者们仔细品味,由于他们强调的时点是不同的,造成的结果是,这两句话的含义也几乎没有什么相同的地方。

第二个原则,巴菲特虽然对投资的结果,不做出承诺,但是他能够保证一下几点:

(a) 巴菲特的投资是基于价值而非市场的热门程度;

(b) 通过扩大投资的安全边际来降低资本永久损失的可能性;

(c) 巴菲特、巴菲特的太太和他们的孩子的所有资金都投入了合伙企业。

对于(a)和(b)来说,可能有各种主观的解释。这其中既包括投资人限于水平可能做出错误的判断,也可能包括一些投资者在不确定时尽量向公众保持自己的良好形象。

尽管我们从事后知道巴菲特非常完美的做到了以上两点,但是基于上述原因当今的投资者用这两点来评判一个资金管理者的好坏时需相当谨慎。不过对于(c)来说,这是一个非常好的硬件指标。既可以用于投资领域,也适用于做实业的企业。

在投资领域,只有那些把自己的资金也投入到自己所管理的基金当中的资管人员才是我们值得信赖的。尽管很多私募经理会跟他们的投资者说他们有良好的盈利能力,但现实情况是他们往往不会投资自己的基金。在这种情况下,你觉得投资者应该相信他们说的还是他们做的呢?

这个指标同样可以用在上市公司的高级管理人员以及实际控制人身上。经常有上市公司一面在年报中鼓吹公司的行业发展向好,公司的业绩有望在未来的年度有所提升。与此同时,上市公司实际控制人或者高级管理人员大幅度减持自己手中的持股。

这时候作为投资者,你是相信年报中鼓吹的业绩提升呢,还是会更相信高级管理人员真金白银的减持?

2. 复利的快乐

据说20世纪最伟大的科学家爱因斯坦曾经说过,复利是世界的第八大奇迹,它的威力比原子弹还可怕。不管爱因斯坦当时是否认识到了复利的威力,限于自身的条件,爱因斯坦没有机会去实践它。

真正从实际行动上认识到复利的威力,并且用以向世人展示的则是沃伦巴菲特。在对前面几封信的总结中,我们多次提到巴菲特的目标是打败道琼斯工业指数一定的百分比,这个百分比并不一定很多,但是只要你每年都能打败道琼斯工业指数几个百分点,几十年后你一定会成为富翁。

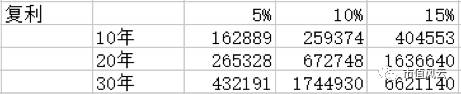

上表是巴菲特1962致合伙人的信中计算复利的表格,假设10万美元以5%、10%、15%的目标增长,投资期限分别设定为10年、20年和30年,我们就能得到以上9组数据。

以上表格既说明每年投资收益率的重要性,也说到了投资年限的重要性。比如说15%的年收益率投资10年,与以5%的年收益率投资30年的结果其实是差不多的。(注释:不考虑折现问题)。同样的,以10%的收益率投资10年和以5%的收益率投资20年效果也差不多。

如果我们能够以15%的收益率投资30年,嗯,就能够把最初的10万美元扩大到原始规模的60倍!

巴菲特有足够的自信,能够让自己的资金呈现复利的增长,因此上面的数据都是非常稳定的。真实世界比这要残酷一些,除了上涨之外,还有可能出现下跌。

模拟一下真实的情况,无论是一个个人投资者,还是一个你觉得靠谱的基金经理。它的收益率是这样子的,第一年盈利10%,第二年盈利15%,第三年亏损20%。那么30年之后,这个基金经理的投资业绩是多少呢?答案是1.2%。

惊不惊喜,意不意外?所以结论是,复利确实能够创造出奇迹,但奇迹的复利并不是唾手可得的。时不时本金损失,会使得复利失去原有的魔力。即便投资者赚到了心情,但他几乎不会赚到钱。

3. 懂得经营的巴菲特

巴菲特曾经想找接班人,但最终失败了。根据巴菲特的说法,他找不到接班人并不是因为世界上没有任何人能够与他一较长短,而是那些能跟巴菲特一较长短的人,往往严重偏科,扛不起伯克希尔的重任。

在上世纪60年代初期,巴菲特成为了邓普斯特农具机械的实际拥有者。这个公司并不是什么绩优股,他是一个处于下滑阶段的公司。

巴菲特实际控制这家公司时,这家公司存在着存货卖不出去,负债也比较高的现象。在巴菲特的努力下,这家公司通过卖出存货,赚取现金,偿还负债,借此提升估值。

无论从经营方面来说,还是从资产配置方面来说,巴菲特在他年轻时就懂得一个我们现在很多企业管理者不懂的一个道理,那就是只有能够产生现金流的业务才是好业务,能够产出现金流的资产才是好资产。

巴菲特接手邓普斯特之后,不断砍掉不赚钱的业务,卖掉不赚钱的资产。我们在阅读年报时径常能够发现有些中国的经营者为了挽救处于业务下滑阶段的公司时,存在着炒概念的现象。

他们把企业最重要的钱可能都花在了那些能够产生美好想象,但不切实际的业务中。在买卖股票的时候,不要被某些喜欢讲空话的上市公司高管迷惑,也像巴菲特一样更加注重现金流。

结束语

从本文开头部分的道指月线图中可以看出,美国股市将走出一波牛市,那么牛市中的巴菲特会表现的怎么样呢?尽管巴菲特总标榜他更看重熊市中的业绩,但是巴菲特在大部分牛市中也能打败市场。股神对于其在牛市中表现的评述,很多时候过于保守,哈哈,他也有不靠谱的时候。

未经允许不得转载:美股开户者 » 价值投资系列(六)复利的快乐

美股开户者

美股开户者