美股市场里,期权可以买也可以卖,期权有call和put两种类型,所以期权有四种基本操作。

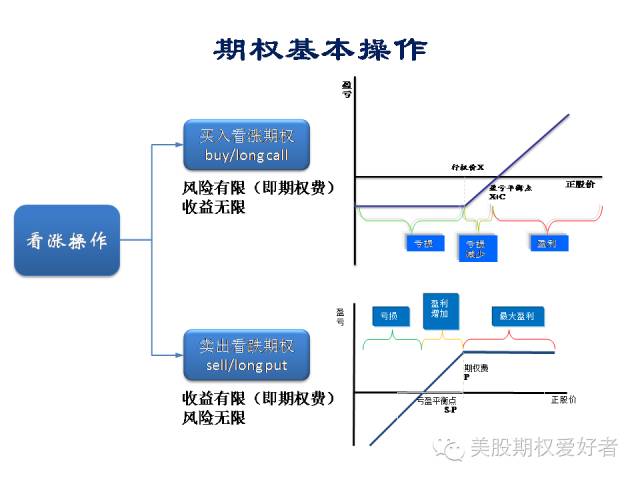

一、买入看涨期权 buy/long call

- 假设:某一支股票XYZ当前价格100,后市看涨,三月份看涨到110

- 操作:买入股票XYZ三月份到期看涨期权,行权价105

- 费用:期权买方买入权利,需要支付期权金,假设花费 1.0

- 标记:long XYZ March call @105

- 结果:拥有了一个在三月到期前以105的价格买入股票XYZ的权利

1. 对于看涨期权买家来说,市场涨是有利的

如果到期日,股票XYZ涨到了110,而买方拥有以105的价格买入股票XYZ的权利,如果买方以105买入随即在市场以110卖出,说明买方是有利润的,买方此时行权(执行合同),获得的收益是资本利得减去期权费用即期权金1.0,即110-105-1.0=4.0,买方花费1.0获得了4.0的利润,利润400%,而直接买入股票花费100,获得10,利润10%。

当市价涨到高于执行价的时候,看涨期权买家行权是可以获利的。

2. 对于看涨期权买家来说,市场不涨是不利的

如果到期日,股票XYZ还是100,而买方拥有以105的价格买入股票XYZ的权利,但此时以105买入是不划算的,买方此时不行权(不执行合同),损失了期权金1.0,损失是有限的。

当市没有涨到执行价的时候,看涨期权买家行权是不能获利的。

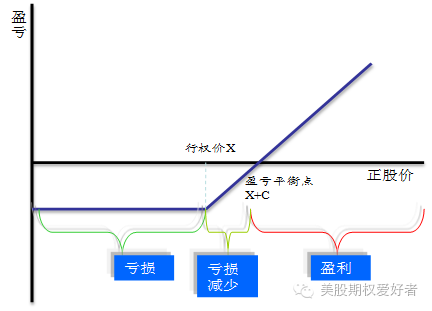

3. 买入看涨期权的P&L图

盈亏平衡点:105+1=106,即到期日市场涨到106买家才不至于亏钱。

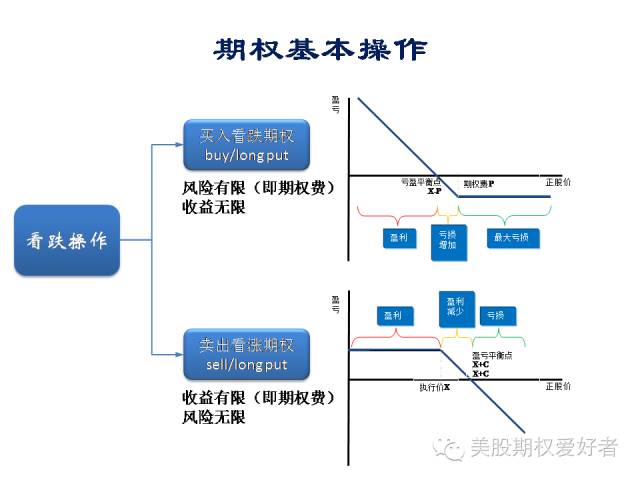

二、买入看跌期权buy/long put

- 假设:某一支股票XYZ当前价格100,后市看跌,三月看跌到90

- 操作:买入股票XYZ三月到期看跌期权,行权价95

- 费用:期权买方买入权利,需要支付期权金,假设花费 1.0

- 标记: long XYZ March put @95

- 结果: 拥有了一个在三月到期前以95的价格卖出股票XYZ的权利

1. 对于看跌期权买家来说,市场跌是有利的

如果到期日,股票XYZ跌到了90,而买方拥有以95的价格卖出股票XYZ的权利,如果买方以90的价格从市场买入股票XYZ,随即按合同价95卖出,说明买方是有利润的,买方此时行权,获得的收益是资本利得减去期权费用即期权金1.0,即95-90-1.0=4.0,买方花费1.0获得了4.0的利润,利润400%,而直接卖空股票花费100,获得10,利润10%。

当市价跌到低于执行价的时候,看跌期权买方行权是可以获利的。

2. 对于看跌期权买家来说,市价不跌是不利的

如果到期日,股票XYZ还是100,虽然买方拥有以95的价格卖出股票XYZ的权利,但此时市场价是100,为什么要以95的价格卖呢?看跌期权买方此时不会行权,损失了期权金1.0,损失是有限的。

当市场没有跌到执行价的时候,看跌期权买方行权是不能获利的。

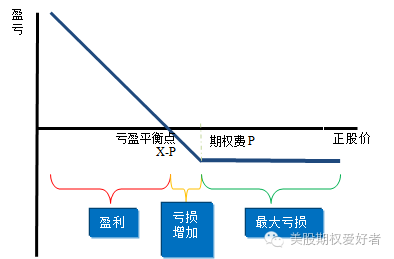

3. 买入看跌期权的P&L图

盈亏平衡点:95-1=94,即市场跌倒94以下才不至于亏钱

三、卖出看涨期权 sell/short call

- 假设:某一支股票XYZ当前价格100,后市看跌,三月份看跌到90

- 操作:卖出股票XYZ三月份到期看涨期权,行权价105

- 费用:期权卖方出售卖权,得到期权金,假设收入 1.0

- 标记: sell XYZ March call @105

- 结果:如果看涨期权买方行权即买入股票,卖方必须以105价格卖出股票XYZ

1. 对于看涨期权卖家来说,市场涨是不利的

如果到期日,股票XYZ涨到110,而买方拥有以105的价格买入股票XYZ的权利,如果买方以105买入随即在市场以110卖出,买方是有利润即110-105-1=4.0,买方此时行权,卖方必须以105的价格卖给买方,买方利润既是卖方损失即4.0,期权卖方虽然收入1.0,损失4.0,损失400%,市场越涨,损失越大,损失是无限的。

当市场涨到高于执行价时,看涨期权卖方随时有被行权的危险。

2. 对于看涨期权卖家来说,市场不涨是有利的

如果到期日,股票XYZ跌倒90,而买方拥有以105的价格买入股票XYZ的权利,而当前价90,以105价格买入时不划算的,买方不行权,卖方收入期权金1.0,收入是有限的。

只要市场价没有涨到高过执行价时,看涨期权卖方就不用担心被行权。

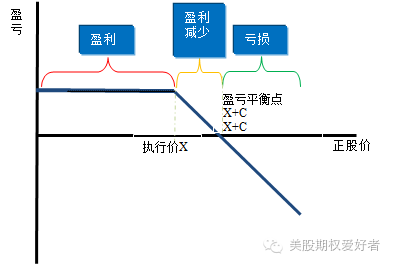

3. 卖出看涨期权的P&L图

盈亏平衡点:105+1=106,即市场没有涨到106就不至于亏钱。

四、卖出看跌期权 sell/short put

- 假设:某一支股票XYZ当前价格100,后市看涨,三月份看涨到110

- 操作:卖出XYZ股票三月份到期看跌期权,行权价95

- 费用:期权卖方出售卖权,得到期权金,假设收入1.0

- 标记: sellXYZ March put @95

- 结果:如果看跌期权买方行权即卖出股票,卖方必须以95价格买入股票XYZ

1. 对于看跌期权卖家来说,市场跌是不利的

如果到期日,股票XYZ跌到了90,而买方拥有以95的价格卖出股票XYZ的权利,如果买方可以以95卖出,而市场价是90,如果买方行权的话是有利润的。买方行权相当于按照市场价90买入股票,再按照合同价95把股票卖给期权卖方,获得的收益是资本利得减去期权费用即期权金1.0,即95-90-1.0=4.0,卖方必须以95的价格接入股票,买方利润既是卖方损失即4.0,期权卖方虽然收入1.0,损失4.0,损失400%,市场越跌,损失越大,理论上损失是无限的。

当市场跌到低于执行价时,看跌期权的卖家随时有被行权的危险。

2. 对于看跌期权卖家来说,市场不跌是有利的

如果到期日,股票XYZ还是100,虽然买方拥有以95的价格卖出股票XYZ的权利,但此时市场价是100,为什么要以95的价格卖股票呢?买方此时不行权,卖家收入期权金1.0,收入是有限的。

只要市场没有跌到低于执行价时,看跌期权的卖家不用担心被行权。

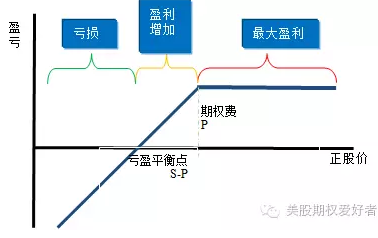

3. 卖出看跌期权的P&L图

盈亏平衡点:95-1=94,即没有跌倒94就不至于亏钱。

五、期权的执行价与期权费

由上面四个基本操作可以看出,期权的买家都希望能够在到期日执行合同(因为执行合同的话一定对期权买家有利,否则的话也不会执行),期权卖家都希望买家在期权有效期内不执行合同(因为一旦买家执行合同一定对买家有利,对卖家是受损的)。期权是否被执行,取决于期权是否在价内还是价外。

(一) 执行价:期权的平价、价内与价外

根据期权的执行价和当前市场价之间的关系,期权可以分为平价期权、价内期权和价外期权。

1. 平价(At The Money, ATM)

平价期权为执行价为当前市场价的期权。

2. 价内(In The Money, ITM)

价内期权是买家行权可以获利的期权:对于看涨期权来说,是执行价低于市场价的期权;对于看跌期权来说是执行价高于市场价的期权。价内是买家希望的,如果期权在价内,买家行权是可以获利的。

3. 价外(Out of The Money, OTM)

价外期权是期权买家不会获利的期权:对于看涨期权来说,是执行价高于市场价的期权;对于看跌期权来说是执行价低于市场价的期权。价外是期权卖家希望的,如果期权在价外,不用担心期权买家行权。

(二) 期权费:期权的内在价值与时间价值

期权费相当于合同费,是由内在价值和时间价值组成。期权是否有内在价值取决于期权是否在价内。

1. 期权的内在价值(intrinsic value)

价内(ITM)期权如果买家行权是有利的,说明价内期权是有内在价值的。

期权的内在价值=期权的执行价与当前价格的差值。

期权的内在价值与价格相关,随着价格的涨跌而变化(对价格敏感)。

2. 期权的外在价值(extrinsic value)

期权价值减去内在价值的价值,又称为时间价值。

对ATM和OTM期权,没有内在价值,期权价值全部都是外在价值。

外在价值随着时间流逝是逐渐减少,距到期日越近时间价值越小(对时间敏感)。

六、总结

总体来说,不管后市是看涨还是看跌,可以选择买入期权,也可以选择卖出期权来操作,能否成功要看到期日的期权是在价内还是价外。

1. 后市看涨操作

如果后市看涨,可以买入看涨期权,也可以卖出看跌期权。

2. 后市看跌操作

如果后市看跌,可以买入看跌期权,也可以卖出看涨期权。

补充说明:如果一支股票现价是 100 元/股,未来一个月我看多它涨到 105 元/股,那么我就可以选择交易它的期权( long call、 1 月期、执行价105、期权费假定为2元)。这样,我预测正确时,通过交易期权longcall,我可以获利;如果我的预判失误,股价不涨反跌,那么我的损失也就是期权费 2 块。也就是说,相较于买正股而言,买期权的风险暴露是较小的。 在这个例子中,如果我选择买正股来赚取这支股票 20%的波段收益的话,我需要花 100 元买入一股正股,我的风险暴露是 100 元,也就是说,这 100 元都是暴露在市场风险之中的,虽然有股价上涨而盈利 20、 30%的可能,但是也有因为股价下跌而引起损失 20、 30%的风险, 如果入场就遇到股灾可能还会损失更多;而期权 long call 的操作的时候,我的风险暴露只有 2 元钱,股价上涨我可获利,如果股价下跌, 我的损失最多也就是 2 元期权费,另外的 98 元还是放在我的账户里面非常安全。

当然,有一利也有一弊。比如买入期权这种操作,跟买入正股比起来, 也会有时间价值损失和 Vega 损失。重要的是我们可以多一种选择,面对不同的行情有不同的交易,让自己的交易有更大的自由度。

这样高的杠杆很难通过现货或期货方式达到,即使期货加配资实现了这么高的杠杆,你的风险暴露却是极大的,往往容不得一点的反向波动,一旦反向波动很容易就爆仓了。但期权却使得风险很克制的同时收益放大很多倍。

未经允许不得转载:海外华人美股开户 » 手把手教你玩期权2.期权的基本操作

海外华人美股开户

海外华人美股开户