香港自上世纪以来,就是全球(尤其是亚洲)非常知名的投资市场,其金融服务业、贸易物流业、商业服务、旅游业一直是香港最重要的经济动力来源,也因为如此,非常多投资人对香港市场有兴趣,香港也有许多投资商品供选择,而对于那些想要快速入门香港市场的投资人,ETF 肯定是不二之选。

港股ETF是什么?

在介绍港股ETF 前,先说明何谓ETF。ETF 全名叫Exchange Traded Fund,中文叫指数股票型基金,是一种能追踪主要指数、股票等商品走势的基金,像很常见的VOO、SPY 就是在追踪美国S&P500 指数。投资人投资在ETF,就等于投资在一系列股票,所以它具有比投资在单一股票风险还要低的特点,能达到分散风险的好处。

那再回到港股ETF,港股ETF 就是以香港股票市场指数为标准的的ETF。香港作为亚洲金融中心之一,一直以来都是投资者非常有兴趣的市场之一,而认识ETF 是最容易了解香港市场的方法。

港股ETF近年表现

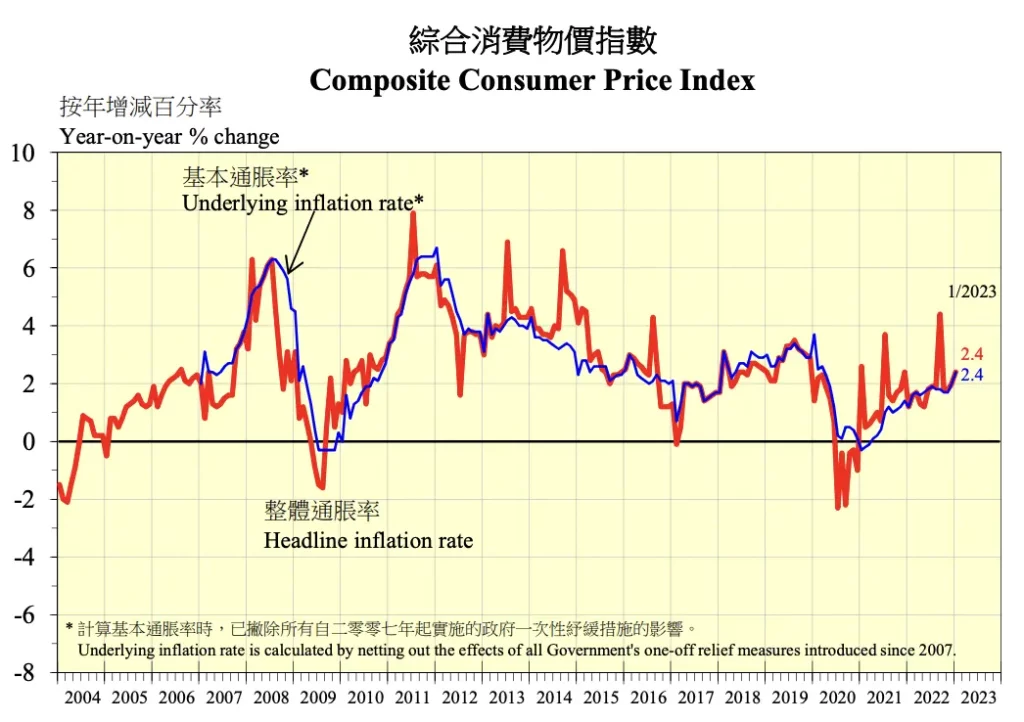

先来稍微研究香港的经济表现,以香港的物价表现来说,香港在2023/1 月的CPI 与2022/1 月相比,上涨2.4%,也是连续第三年上涨,主要是因为全球疫情加上通货膨胀所导致。

而香港最著名的ETF:2800.HK(盈富基金)在这段时间的表现如何呢?

从2021 年开始,盈富基金基本上就呈现下滑,直到2022 年底才有明显的反弹,而盈富基金追踪的是香港恒生指数(香港50 家规模最大、流动性最高的公司),可想而知,香港这几年的表现差强人意。

尽管如此,香港仍是亚洲著名的金融市场之一,许多投资人仍然看好香港市场未来的表现,香港政府也预期在疫情复苏后,经济水平会恢复以往,所以想投资香港市场的人,还是非常建议看完这篇文章再考虑。

投资港股ETF的好处

港股ETF 拥有3 大好处,分别是分散投资、报价透明度高、低管理费。

分散投资:港股ETF vs 港股个股

买入一手港股所要耗费的资金不小,对资本额小的投资者来说,只把金钱压在某几只股票的风险太高,而投资在港股ETF 就等于投资一整篮的股票,买入价也小于个别买入全部的股票,不仅可以用小金额买到到许多股票(ETF 成分股),还能做到分散投资。

就以追踪恒生指数的2833.HK 来说,2023/02/25 的股价是20.080 HKD,一手的入场费大约是2,100 HKD;

而恒生指数最昂贵的成分股:腾讯控股(00700.HK)的股价是349.40 HKD,一手的入场费高达50,000 HKD,单是一只00700.HK 的股价就是2833.HK 的17.4 倍之多,再加上恒生指数拥有70 多个成分股,可想而知资本小的投资人是无法买到太多股票的。

| 2833.HL(港股ETF 代表) | 0700.HK(港股代表) | |

| 股价(截至2023/02/25) | 20.080 HKD | 349.40 HKD |

| 一手入场费 | 大约2,100 HKD | 大约50,000 HKD |

即时报价、透明度高

这也是投资ETF 的好处之一,ETF 的报价即时性和透明度非常高,一般各大财经网站都可以轻松获得相关资讯,不像主动基金那样报价不即时。

低管理费

虽然管理基金都需要付「管理费」,但是ETF 的价格通常已经包含管理费,而且费用不高。在香港市场里,ETF 的管理费通常不高于1%,不论是普通指数的ETF 还是常见产业、投资类别的ETF 都是。

投资港股ETF的风险有哪些?

投资港股ETF 也是有风险需要注意的,以下是港股ETF 可能有的2 大风险:

追踪误差风险

这是最多人担心的风险之一,许多人会担心ETF 股价与追踪的指数之间会产生误差,也就是ETF 的表现与指数表现有落差,但这风险其实比较少见,而且大部分情况都可以快速回归正常。

会出现追踪误差风险的原因要牵扯到指数和ETF 的运作机制,由于大家是无法投资指数的,所以指数不需担心交易层面的问题,这就造成4 个ETF 可能会出现的追踪误差:

- 指数不需付管理费,但ETF 需要付,所以会产生误差

- 指数更换成分股不需付费用,ETF 要负担交易费用,也可能会产生误差

- 当有成分股派发股利而发生股价变动,ETF 可能来不及复制指数表现,也会产生误差

- 当成分股出现大变动时(如大涨、大跌、暂停交易),ETF 可能无法即时复制,就会产生误差

高占比股会影响ETF表现

有些成分股可能在ETF 的占比非常高,其股价波动可能会连带影响ETF 表现,由于成分股的占比是投资人无法控制的,所以这也造成投资ETF 的一大风险。

但是大部分港股ETF 的成分占比都很平均,所以基本上只要投资在主要ETF 都不需担心此问题,以最多人认识的盈富基金(2800.HK)来举例,其占比最高的成分股:HSBC(5-HK)只占ETF 的9.37%,其余成分股占比也不高(接下来的段落会更详细说明)。

如何挑选港股ETF?

港股ETF 的种类繁多,依性质就可以分成:指数型、商品型、反向型等等,美股甚至也有自己的港股ETF,所以要挑选适合自己的ETF,得要先做一番功课:

- 先了解ETF 的性质,是否是自己想要投资的,有些ETF 并不适合新手投资,例如反向和杠杆型ETF

- 接下来要了解ETF 有哪些成分,确保这一系列的商品都符合自身投资价值观

- 最后要了解成分股的占比,有些ETF 虽然包含许多股票,但是其中某几只的占比可能过大,造成单一股票的走势会直接影响ETF 的表现,这是ETF 的风险之一,建议最大持有股的占比不要超过10%

港股ETF推荐

以下将介绍各大类型港股ETF 的代表。

港股指数ETF

港股指数ETF 主要在追踪香港市场各大指数,也是一般投资人一开始接触到的港股ETF,以下将针对最知名的盈富基金和恒生科技指数ETF 做介绍。

盈富基金(2800.HK)

盈富基金(2800.HK)是最多人认识的港股ETF,它在1999 年11 月上市,当时正值亚洲金融风暴,香港政府为了救市而推出这档ETF,这档ETF 追踪的指数是「恒生指数」,盈富基金的成分股比例、走势几乎与恒生指数一模一样,每年会派息2 次,详细资讯可以查看盈富基金官方网站。

- 追踪指数:恒生指数

- 管理费用:0.08%

- ETF 规模(截至2023/01/31):1,356 亿HKD

- 前10 大成分股(截至2023/2/24):

- 股息:近年上半年每单位0.05-0.20 港币之间;下半年每单位0.50-0.80 港币之间

恒生科技指数ETF(3032.HK)

恒生科技指数相关的ETF 代表有3032.HK,不过在详细介绍3032.HK 前,要先认识恒生科技指数。

恒生科技指数是很年轻的指数,它在2020 年7 月正式上市,至今刚满2.5 岁,其目前有30 只成分股,大部分围绕在科技业,权重比较高的代表有:阿里巴巴、美团、腾讯控股、小米、京东等等。

3032.HK 在恒生科技指数出世2 个月后诞生(2020/09),其走势紧贴恒生科技指数。以下是它的数据资料:

- 追踪指数:恒生科技指数

- 管理费用:0.77%

- ETF 规模(截至2023/01/31):29.7 亿HKD

- 前10 大成分股(截止2023/01/31):

港股黄金ETF

黄金ETF 也是许多投资人向往的ETF 类别,它可以让投资人不购买实体黄金的情况下参与到黄金市场,香港也有相对应的黄金ETF,以下针对「SPDR金ETF」做介绍:

SPDR金ETF(2840.HK)

SPDR金ETF(2840.HK)是香港的SPDR 公司发行的,旨在追踪金条价格表现。

- 追踪指数:伦敦黄金定盘价

- 管理费用:0.4%

- ETF规模(截至2023/01/31):4,445 亿HKD

港股反向ETF

反向ETF 与一般ETF 截然不同,它会「反向」追踪ETF 表现,若指数走势上涨,反向ETF 会下跌;反之指数走势下跌,反向ETF 会上涨。有些反向ETF 还会开杠杆至2 倍,所以这种ETF 非常不适合新手交易,一般只适合给交易能力好的投资人。

FI南方恒指(7300.HK)

FI南方恒指(7300.HK)是港股比较知名的反向ETF,它在2017 年上市,会反向追踪恒生指数的表现,其杠杆倍数为一倍,而管理费相对较高,为1.13%,只适合短线操作不适合长期持有。

- 追踪指数:恒生指数

- 管理费用:1.13%

- ETF 规模(截至2022/12/30):2.17 亿HKD

港股石油ETF

石油ETF 也是其中一个相对热门的ETF,以下将介绍3175.HK 和3097.HK 两只ETF:

F三星原油期(3175.HK)

F三星原油期(3175.HK)主要追踪「标普高盛原油额外回报指数」,而标普高盛原油额外回报指数会追踪WTI 期油,所以3175.HK 的最终追踪物是WTI 期油。

- 追踪指数:标普高盛原油额外回报指数

- 管理费用:0.8%

- ETF 规模(截至2023/01/31):6.33 亿HKD

FGX原油(3097.HK)

FXG原油(3097.HK)也是追踪标普高盛原油额外回报指数,它与3175.HK 的差别在于转仓方式不同,3175.HK 属于传统的指数ETF,而3097.HK 声称是「强化后」的指数ETF,它会判断正价差和逆价差,所以转仓形式比较灵活,价格表现也较灵活。

- 追踪指数:标普高盛原油额外回报指数

- 管理费用:1.38%

- ETF 规模(截至2023/01/30):5,761 万HKD

港股新能源ETF

香港和中国内地也有发展自己的能源系统,相对应的也有自己的ETF,以下将介绍2809.HK:

Global X中国洁净能源ETF(2809.HK)

Global X 中国洁净能源ETF(2809.HK)是一个以「再生能源」为主的ETF,包含太阳能、风能、核电能等等。2809.HK 有20 家的成分股,大部分属于中国内地的企业,香港企业只占3 家(信义光能、光大环境和信义能源)。

- 追踪指数:Solactive中国清洁能源指数NTR

- 管理费用:0.68%

- ETF 规模(截至2023/01/31):17 亿HKD

- 前10 大成分股:

美股香港ETF

若不想在香港市场投资港股ETF,投资在美国设立的港股ETF 也是一个替代选项,美股的香港ETF 代表有:EWH 和FLHK。

EWH

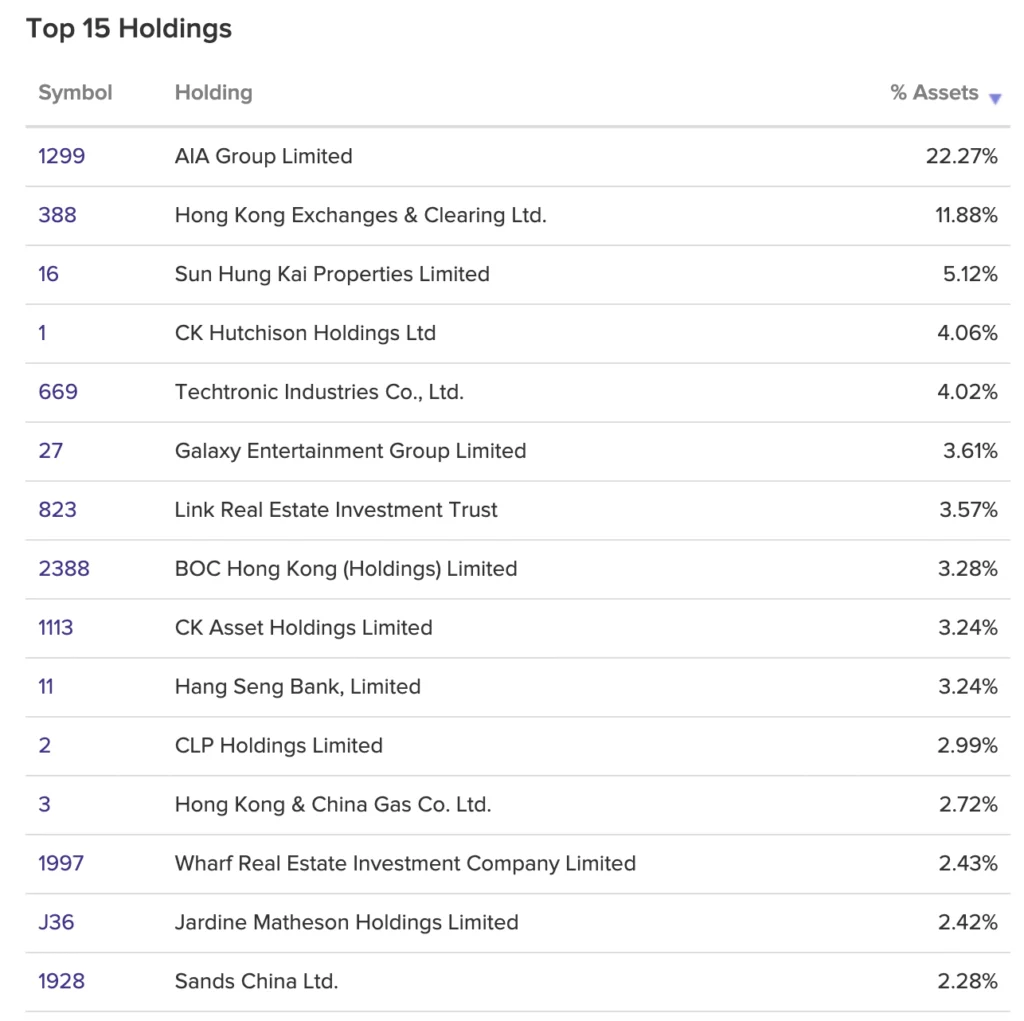

EWH 追踪MSCI 香港25/50 指数(MSCI Hong Kong 25/50 index),这个指数追踪香港的中型和大型股的表现,成分股包含房地产、保险和金融三大行业,最大的成分股是AIA 保险,占比高达22.27%(截至2023/02/23),占比不小投资人需要注意。

- 追踪指数:MSCI Hong Kong 25/50 index

- 管理费用:0.5%

- ETF 规模:7.465 亿美元

- 前15 大成分股(截至2023/02/23):

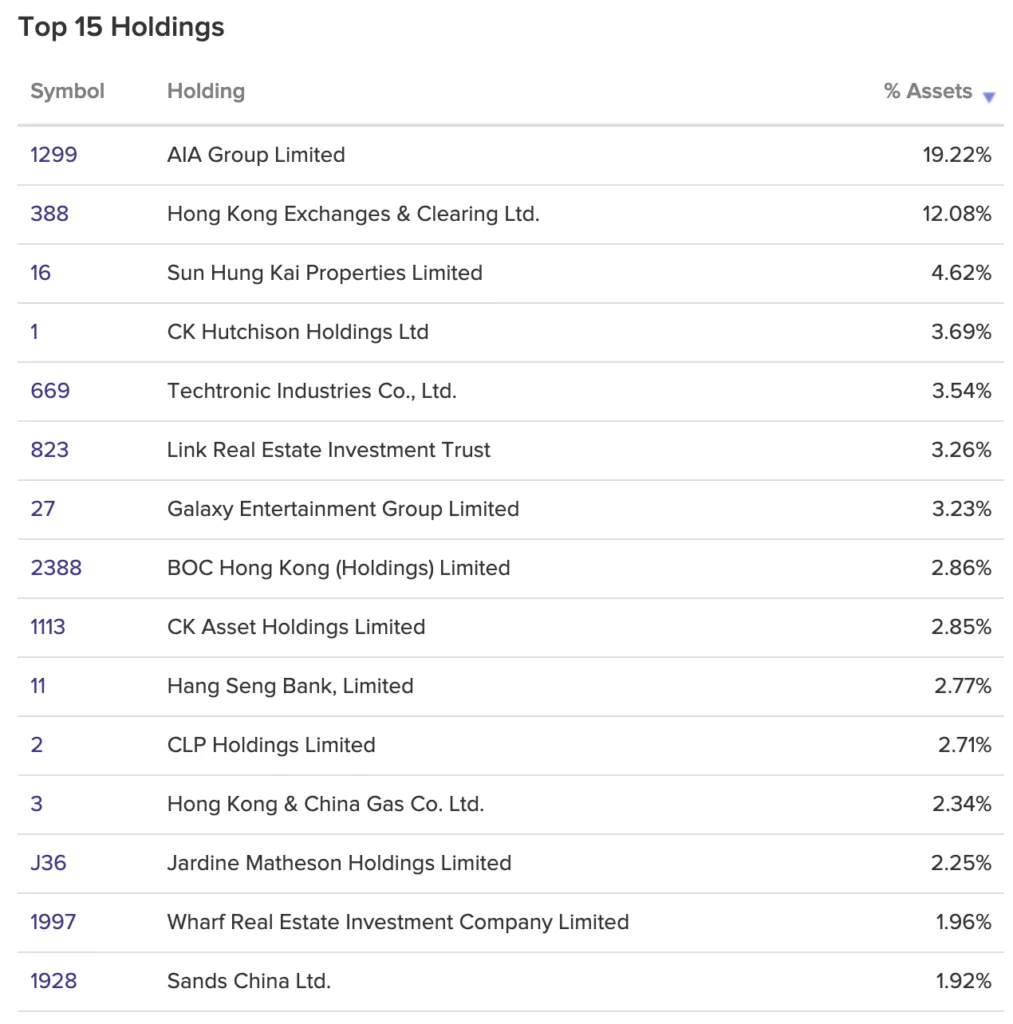

FLHK

FLHK 追踪香港富时指数(FTSE Hong Kong Capped Index),这个指数代表香港的中型股和大型股的市值加权。这档ETF 最大的组成产业是金融业,再来是房地产和工业。与EWH 一样,FLHK 的最大持股是AIA,占比约为19.22%(截至2023/02/23),也是不小的比例,投资人还需注意。

- 追踪指数:FTSE Hong Kong Capped Index

- 管理费用:0.09%

- ETF 规模(截至2023/01/31):1,577 万美元

- 前15 大成分股:

港股ETF和美股香港ETF有什么区别?

其实港股ETF 和美股香港ETF 都是在追踪香港市场的表现,严格来说,不论是哪一种ETF,其绩效与香港市场的表现有绝对的关系。

但是两者还是有差别,以下用表格统整:

| 港股ETF | 美股香港ETF | |

| 货币单位 | 港币 | 美金 |

| 监管单位 | 主要是香港证券及期货事务监察委员会 | 主要是美国证券交易委员会SEC |

| 股票流动性 | 可能较高 | 可能较低 |

| 投资人 | 主要是香港居民 | 主要是美国人或和非香港居民 |

总结

简单总结一下,港股ETF 就是在追踪香港市场的基金,香港市场一直是亚洲知名的投资市场,更常受到各地投资人的关注。

投资香港ETF 的好处有:

- 达到分散投资

- 报价透明度高

- 管理费用低

而投资港股ETF 的风险有:

- 可能会出现追踪误差

- 高占比的成分股会影响ETF 表现

而港股ETF 的种类非常之多,投资人可以根据自身能力挑选最适合自己的ETF。希望看到这边的你,已经对港股ETF 有基础的认识了。

未经允许不得转载:tiger trade » 港股ETF推荐|精选9档港股各大产业ETF

tiger trade

tiger trade