一.期权本质

大家好,今天想和大家聊一聊股市中衍生品“期权”。在小编该开始接触股市时候对很多名词也很陌生,不懂,但是一听感觉很厉害的样子,比如缩量放量,吐货吸货等等。就给人一种劝退心里,在笔者刚接触股市一步一步学习,走了很多弯路,每一个名词术语解释太过专业,总是稀里糊涂的,所以发帖初衷在于用一种通俗易懂的话分享一些涉及股市的知识,从而一起学习!

好了,言归正传。今天和大家聊一聊股市中的期权。顾名思义期权=日期+权利,期权分为两种:一种叫做看涨期权(Call Option)和看跌期权(Put Option)。看涨期权是指期权赋予持有人在到期日或到期日之前,以固定价格购买标的资产的权利。看跌期权是指期权的购买者拥有在期权合约有效期内按执行价格卖出一定数量标的物的权利,但不负担必须卖出的义务。从概念上面去理解会显得很肤浅也很迷惑不容易理解,那么下面我将会用一个老王喝茶的例子让大家有一个更好的理解! 今天天气很好老王去茶馆喝茶,结果遇到一群人在讨论A股和B股,打赌哪一家股票会在两个月后大涨。这种情况下颇有学问的老王就走上前说:“A股两个月后不超过200(现价160)”,旁边大叔就不同意了,你那么确定,以为A是你家开得啊?我和你赌,然后老王拿来草稿纸,写上:“到期日2021.5.11,行权价200元,保证金5元/股,一手(100股)”。

第一种情况:等过了两个月A股股价没有超过200元/股,则大叔也不会找老王以高于市场价买入事先确定好的价格,这样大叔就损失了保证金(5*100)元,相反老王获利保证金500元。第二种情况:等过了两个月之后A股为x元涨超过了行权价200元,这时候大叔(买家)就有权利找老王(卖家)兑现购买以行权价200*100(一手)卖给大叔。老王的损失=5*100-(x-200)*100,相反大叔的收益=(x-200)*100-5*100。这两种情况称为Call Option(看涨期权),相反什么是看跌期权(Put Option)呢?

还是上面的例子,B的股价是30元,老王又说两个月后B股票决对不会低于35元,这时大叔看不惯老王自以为是的样子,决定打击一下他的锐气。大叔说:“我看呀两个月后B的股票一定低于35元”。于是老王又拿出草稿纸:“到期日2021.7.11,行权价35元,保证金5元/股,一手(100股)”。 等又过了两个月。第一种情况:B股价涨到了x元每股大于行权价35元/股,此时作为大叔(买方)可以放弃行使行权价(因为股价涨到x>35元),那么大叔将要损失掉5*100的行权价,相反老王(卖家)获利500元行权价。第二种情况:B股价跌倒了20元/股,那么大叔作为买方行使行权价以35元/股卖给老王(卖家)100股B的股票。那么大叔获利=(35-20)*100-5*100,相反老王损失=5*100-(35-20)*100。

总和上述可以看出这是一个零和游戏,买方的获利=卖方的损失。但是有一点值得注意理论上来说买方的损失一开始就是固定了下来,而获利是∞;相反卖家的收益理论上也是开始就确定了,而损失是∞。可能听上去做个买方最好,其实事实也并不是这样,要综合股市的近期波动情况,市场的走势,牛市还是熊市等等。

二.做空与做多(对冲)

做空:小龙最近痴迷于股票市场,想挣一波大钱,重仓看好了一只股票A(20元/股),但是最近股市震荡强烈,涨到了23元/股小龙做空了,但是又非常看好这值股票害怕过段时间就赶不上上车了,这时小龙买入了一张看涨期权,假如“日期2022.1.11到期,行权价25元/股,保证金10元/股,一手(100股)”,等到了2021.11.1,第一种情况:A股大涨到100元/股,则小龙可以行使权利找卖家买入A股以25元/股*100,则小龙获利=(100-25)*100-10*100,卖家损失=10*100-(100-25)*100.第二种情况:A股股价到期日为22元/股,则小龙不会去找卖家行使行权价。则小龙损失=10*100,卖家获利=10*1000.

做多:小龙最近有看上了一只B股票(40元/股),这段时间B股大涨,信心百倍的加仓做多。但是随之而来的大盘在不断下跌,但又非常看好B股票,认为波动下调只是短期,要如何最大化规避风险呢?小龙想了想,买入了一张看跌期权,假如“日期2022.1.11到期,行权价35元/股,保证金5元/股,一手(100股)”,等到了2021.11.1”,第一种情况:B股为36元/股,则小龙放弃行使行权价,损失保证金(500元),卖家获利保证金500元。第二种情况:B股票由于大盘指数的波动一直在下跌,跌倒了10元/股,则小龙有权利将B股票以35元/股的价格卖给卖家。那么小龙获利=(35-10)*100-5*100,卖家亏损=5*100-(35-10)*100.

三·两种分析对比

1.买入看涨期权正股越涨,Call越贵;正股不涨,Call下跌(时间成本),反之卖出看涨期权。

2.买入看跌期权正股越跌,Put越贵; 正股不跌,Put下跌(同上),反之卖出看跌期权。

在一次做空交易中,小龙向往常一样买了看涨期权。但是忘记做空股票了(也就是小龙啥都没操作,只有一张看涨期权在手)。这就是看涨期权一词的字面意思,不做对冲,仅投机的投资者拿着这张保证书是来做看涨的投机交易的。最大损失,一开始就确定了,而盈利的可能性,则是无穷的。

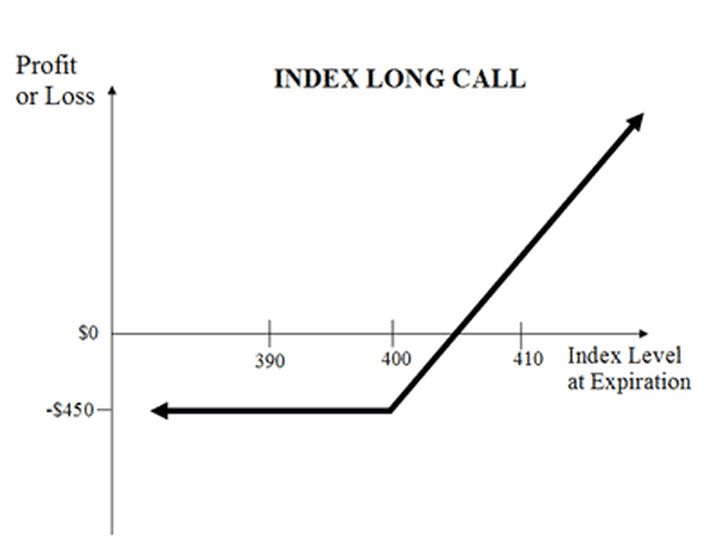

看涨期权的价格-收益图:

这张图的横轴是价格的变化,纵轴是买入看涨期权的损失或者盈利。这里的执行价是400,价格在400的时候,我们亏损期权费450元。但这是最大损失了,跌到0元也只亏450美元。上涨的话,则前途无限。涨得越多,赚得越多。

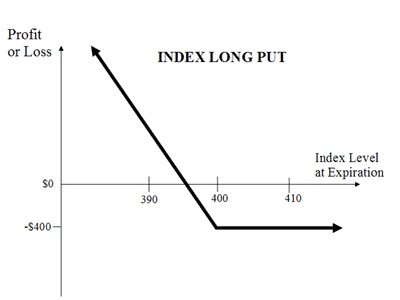

看跌期权也有类似的价格-损益图:

这里我们还是假设价格是400,然后价格不动亏损400美元,涨到天上去也是亏400,但跌得越多,我们就赚得越多。但做空逼近是有上限的,最多跌到0。

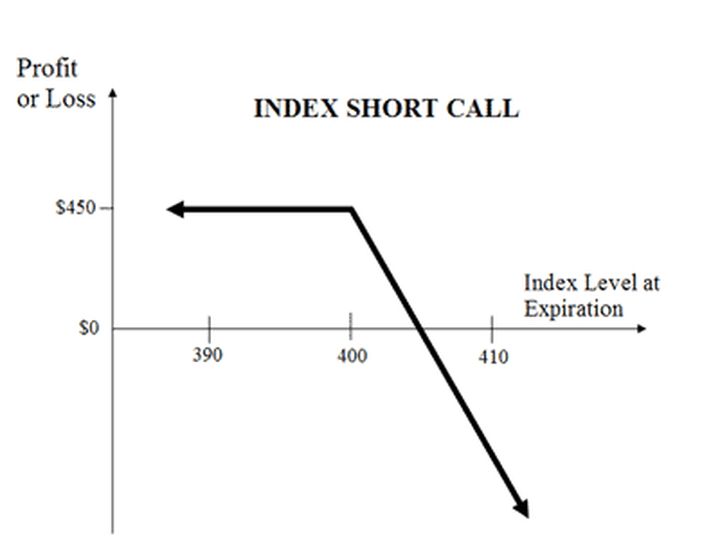

对于卖家(老王),期权的卖方而言,收益是一开始收取的期权费,而可能的损失确是∞。

卖出一张看跌期权时,收益是有限4500,若股票大跌,那么损失就是∞。

综上所述:

1.买入一张看涨期权,股价越高于行权价获利越多,若股票到期的价格X1高于行权价X2,则买家买入股票收益=(X1-X2)*100-保证金,卖家损失=保证金-(X1-X2)*100,反之也如此。

买入一张看跌期权,股价越低于行权价获利越多,若股票到期的价格X1低于行权价X2,则买家卖出股票收益=(X2-X1)*100-保证金,卖家损失=保证金-(X2-X1)*100,反之也如此。

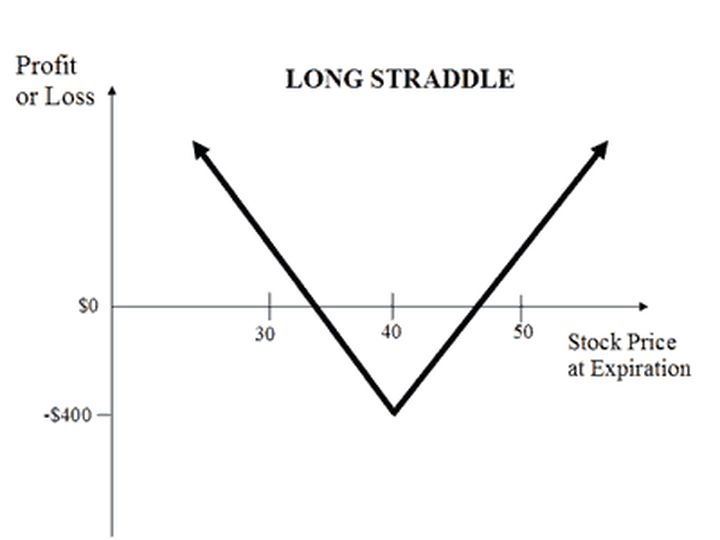

四.期权组合使用

如果所持有的股票是重仓,股市波动强烈完全看不懂,又害怕引起巨大亏损,那么可以同时买入一张看涨和看跌期权,这样可以牺牲有限,合理规避了高额风险。大家应该都可以看得懂了不需要多解释了。

“未雨绸缪型”

是的,只要价格剧烈变化,这个组合就赚钱,而价格变化比较小的话,这个组合就会亏钱,但亏钱的数额是有限的。

那么如果股票在一个区间来回震荡,慢牛市,股票不挣钱的时候如何使用这种方法来合理规避风险而又可以挣取一笔保证金(小钱喝咖啡)呢?

未经允许不得转载:美股开户者 » 期权本质原理不过如此

美股开户者

美股开户者