一、公司概况

明源云专注于为中国房地产开发商及房地产产业链其他产业参与者提供企业级ERP解决方案及SaaS产品。公司是中国房地产开发商的第一大软件解决方案供应商,按19年的收入计,公司占有18.5%的市场份额。

二、发行概况

明源云:00909.HK

招股价:15-16.5港币

总市值:280.65-294.69亿港币

亿市盈率:以上限价16.5元计算,市值约308.72亿元(以19年经调整纯利约2.35亿人民币计算,市盈率约119倍)

发售股数:发行3.74亿股,其中,香港发售占10%,国际发售占90%,另有15%超额配股权、若公开发售认购10倍至少于36倍,公开发售比例将由10%增至15%,36倍至少于74倍即增至20%,认购74倍或以上则回拨至37%

募资总额:56.13-61.74亿港币

公开发售募资额:5.613-6.174亿港币

保荐人:中金、花旗

一手入场费:16666.28港币

每手:1000股

申购日期:2020年09月15日—2020年09月18日

交易日期:2020年09月25日

绿鞋机制:有

基石投资:引入6名基石投资者约占发售股份36.3%

三、业务及行业分析

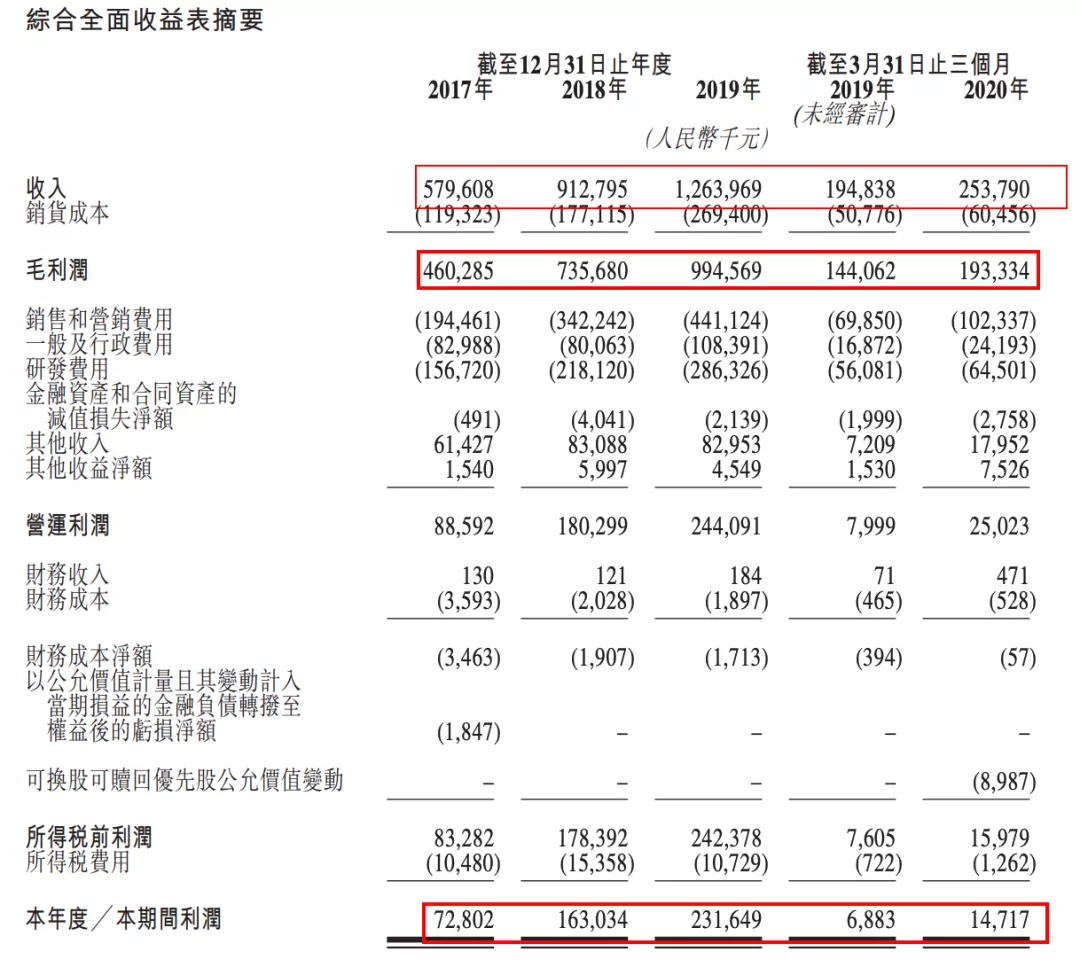

财务状况:

- 17至19年收入分别为5.79亿人民币、9.12亿人民币、12.6亿人民币,20年首三个月收入为2.53亿人民币

- 17至19年毛利分别为4.6亿人民币、7.35亿人民币、9.94亿人民币,20年首三个月毛利为1.93亿人民币

- 17至19年纯利分别为7,280万人民币、1.63亿人民币、2.31亿人民币,20年首三个月纯利为1,471万人民币

- 17至19年经调整纯利分别为9,625万人民币、1.63亿人民币、2.35亿人民币,20年首三个月经调整纯利为2,654万人民币(若不涉及上市开支、以股份为基础的报酬等一次因素)

公司的总收入由2017年的人民币5.8亿元(单位下同)增至2019年的12.64亿元,复合年增长率为47.7%,并由截至2019年3月31日止3个月的1.95亿元增至截至2020年3月31日止3个月的2.54亿元。

公司的净利润由2017年的7280万元增至2019年的2.32亿元,复合年增长率为78.4%,并由截至2019年3月31日止3个月的690万元增至截至2020年3月31日止3个月的1470万元。

基石投资者︰

- 引入6名基石投资者,包括高瓴资本认购8,600万美元、新加坡政府投资公司(GIC)认购5,000万美元、中国结构调整基金认购5,000万美元、红杉资本认购3,000万美元、贝莱德基金认购3,000万美元及富达基金认购3,000万美元,合共认购2.76亿美元(约21.4亿港元),按中间价计算,约占发售股份36.3%,设六个月禁售期

首次公开发售前进行融资︰

- 于19年11月至19年12月曾进行两轮融资,代价参考明源云科技于18年的业务规模及财务表现于19年初公平磋商厘定,其中前期投资者包括Profitech Investments及广联达(深交所︰002410)

上市后主要股东架构︰

- 执行董事高宇先生持股21.14 %

- 执行董事陈晓晖先生持股15.86%

- 执行董事姜海洋先生持股9.99%

- 副总裁姚武先生持股2.58%

- 其他高级雇员、前雇员及股权激励计划持股19.64%

- 前期投资者持股4.82%

- 北京宸创持股5.98%

- 公众持股20%

集资所得资金用途︰

集资所得其中30%将升级及增强现有SaaS产品的功能及特性;

20%用于加强尖端技术;

10%用于升级及增强云端ERP解决方案的功能及特性;

10%用于高销售及营销能力并提升在中国房地产市场参与者中的品牌声誉;

20%用作寻求战略投资及收购;

10%作营运资金及一般企业用途

公司竞争力:

- 公司主要从事内房软件解决方案,截去年底,按合约价值计,集团的市占率约24.6%,为行业龙头。公司提供以直销及通过区域渠道合作伙伴销售ERP解决方案及SaaS产品。当中,公司的ERP解决方案以收取软件许可费用、 实施费用以及其他费用赚取收入

- 自03年成立以来,公司一直致力于推动中国房地产行业的数字化转型。通过结合深厚的行业知识与不懈的产品创新,公司为房地产开发商和其他房地产产业参与者开发了一套全面的、行业垂直的ERP解决方案和SaaS产品,以助其管理广泛的业务运营,包括销售及营销、采购、成本管理、项目管理、预算以及房地产资产管理

- 公司拥有广泛、优质且长期合作的客户基础。于19年,公司已直接及间接服务约4,000名付费终端集团客户,包括近3,000名房地产开发商。公司于19年直接及间接服务99名百强地产开发商付费终端集团客户,于同年合共占总收入的42%

- 公司于03年创立,而其中一家主要附属公司明源云科技也同时成立,该公司由董事兼控股股东高先生、陈先生及姜先生以自有资金出资共同创立,公司曾在15年6月至19年1月在新三板挂牌

根据弗若斯特沙利文的资料,公司是中国房地产开发商的第一大软件解决方案供应商,按2019年的收入计公司占有18.5%的市场份额。在此市场中,按收入计,公司也为ERP解决方案及SaaS产品的最大提供商,分别拥有16.6%和23.3%的领先市场份额。公司的ERP解决方案和SaaS产品,使得房地产开发商和其他房地产产业参与者实现其业务的精细化和数字化运营。中国房地产行业概览过往年份中,中国房地产市场长期稳定增长。

中国迅速增长的城镇化和持续增加的中产阶级带动的住房需求与日俱增,一直并将继续作为包括一手新房市场在内的中国房地产行业的主要增长引擎。2019年,中国城镇化率为60.6%,远低于美国的82.5%,中国即使高速增长,或需数年方可赶上。中国新房的成交额由2015年约人民币8.7万亿元增加至2019年的人民币16.0万亿元。在中国城镇化水平不断提高及政府支持的带动下,作为国民经济的一大支柱,预期中国房地产市场未来将持续增长,新房成交额预期于2024年达到约人民币21.6万亿元。

中国的房地产产业链涉及一系列复杂业务场景下房地产开发和资产管理整个周期的各类参与者,包括房地产开发商、房地产销售代理、供应商、资产管理公司、房地产运营商以及房地产产业链上的其他产业参与者。于该等参与者中,房地产开发商代表了整个房地产行业增长的主要驱动力,并将产业链上其他参与者连接起来。美国房地产产业参与者高度专业化且具有明确分工和专业知识,而中国的房地产开发商则全面参与房地产的整个生命周期,如下图所示,当中涉及土地收购、地盘规划、建造、交易以及资产管理各个方面。中国房地产开发商在协调和分配整个产业链中的资源方面处于独特位置,因此对其他产业参与者有著巨大影响力,并掌控行业趋势。

中国房地产产业链软件解决方案市场(按收入计)近年经历大幅增长,由2015年约人民币71亿元增至2019年的人民币170亿元。随著房地产开发商及其他产业参与者对数字化转型加深认识、技术进步及市场日渐接纳服务各种应用场景的SaaS产品,中国房地产产业链软件解决方案市场(按收入计)预期将继续快速增长,预期于2024年达致人民币655亿元,2019年至2024年的复合年增长率预计为31.0%。下图列示按收入计的中国房地产产业链软件解决方案的过往规模及预测规模。特别是,面向房地产开发商以外的产业参与者(如承建商及房地产资产管理公司)的软件解决方案市场在2019年的渗透率仅为0.1%,已显示出巨大的增长潜力。截至2019年12月31日,在这个高度分散及竞争激烈的市场中,约有90,000家承建商及120,000家房地产资产管理公司,它们都在快速地进行数字化转型,以更有效地竞争。

预计面向房地产开发商以外的产业参与者的软件解决方案市场(按收入计)将由2019年约人民币104亿元大幅增长至2024年的人民币402亿元,复合年增长率为31.1%。预期增长很大程度上是由对数据分析、供应链理以及与房地产资产管理相关的各种复杂的、数据驱动的业务和运营场景的需求增长所驱动。

四、保荐人及过往保健业绩状况

保荐人:中金、花旗

中金

花旗

中金别看业绩红红的一片、真有几个是他功捞的,都是跟着大哥刷副本;花旗涨幅跌幅都不大,基本上算是稳定型输出!

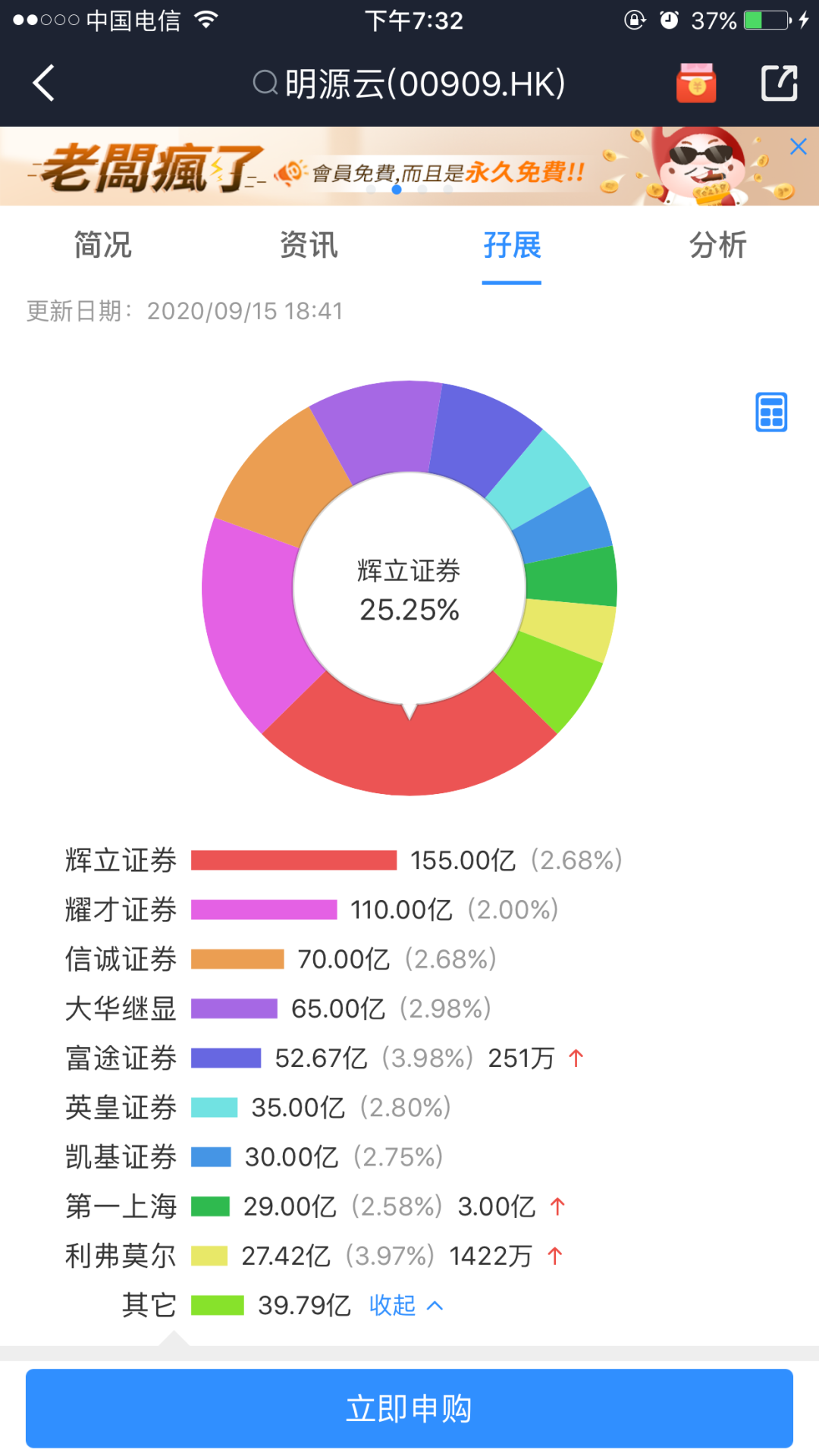

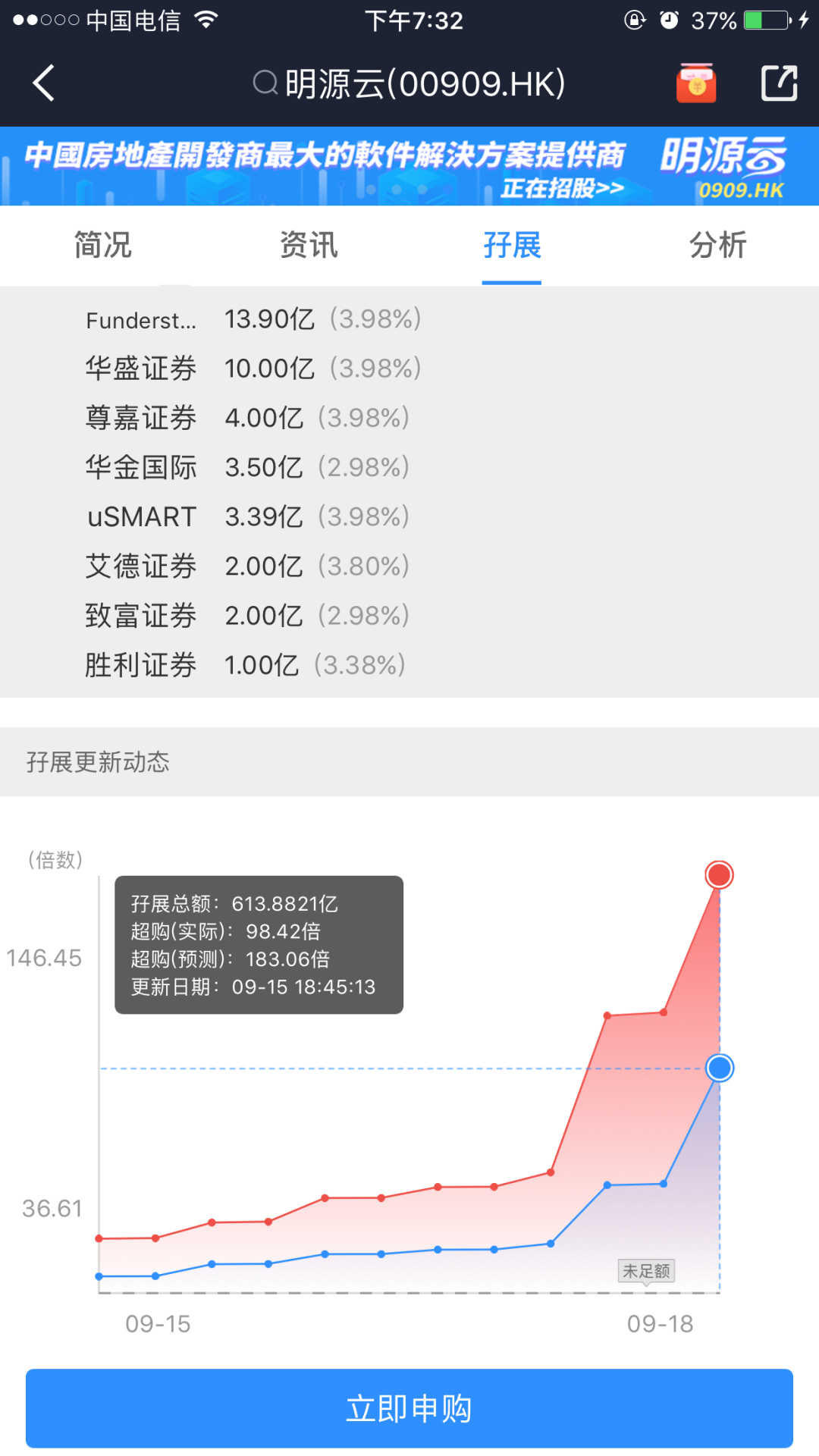

五、中签率预估

发售约3.742亿股,90%配售,10%公开发售,另有15%超额配股权,若公开发售认购10倍至少于36倍,公开发售比例将由10%增至15%,36倍至少于74倍即增至20%,认购74倍或以上则回拨至37%、现在差不多200倍,百分之37回拨,甲组69227手、乙组69227手、按最高30万人申购吧 ,预计一手中签率8%左右!猜测80手左右稳中一手!考虑到市场普遍只有10倍,加上 乐享的分流!

六、新股点评

1.明源云是中国房地产开发商的第一大软件解决方案供应商,按19年的收入计,公司占有18.5%的市场份额,属于市场热爱SAAS板块股份。

2.引入6名基石投资者,包括高瓴资本、新加坡政府投资公司(GIC)、中国结构调整基金、红杉资本、贝莱德基金及富达基金,属于顶级豪华阵容,认购反应十分热烈,不是市场缺钱直接第一天500倍刚刚的!

3.引入6名基石投资者约占发售股份36.3%、认购74倍或以上则回拨至37%,就凭这两点足以证明国际配售非常抢手,保荐人不愿意让散户拿到到更多的筹码!

4.保荐人中金、花旗看历史保荐数据,真替它俩担心,都是能力平庸之辈,不接受反驳,不过我对基石有信心啊,市场的热情全部都是给 基石的,顺便说一句话,高领可是国内价值投资的风向标,一句话投资跟着高领买准没错,这可千万人跟投的对象,至今没有翻车!随便一个基石都是星光熠熠、璀璨夺目!

七、操作计划

建议申购,经过一天的抢额度大战,各位的手肯定酸了,心也凉了!果然是旱的旱死、涝的涝死,前面的乐享20求你去下单,更有券商说50倍客官,还不宽衣解带!今天就连我们的一哥辉立都怂了,说我只有10倍,别看只有十倍这时市场上的香饽饽!还是那句话能上乙组就不要大甲组20倍的,不然真是浪费!一手融或者一手现金全凭运气!这种高价票其实还是值得一手融的,能不能挣钱就看命了?好的说完、说个不好的,这个股票和农夫一样存在估值瓶颈,涨到一定幅度,资本就不会买单,大胆猜测暗盘的热情所知可能就是它的最高点,首日上市资本肯定是冷静的,超过估值就不会买单!加上中金、花旗两个半吊子!

未经允许不得转载:美股开户者 » 明源云(00909HK)港股上市ipo打新建议:建议申购

美股开户者

美股开户者