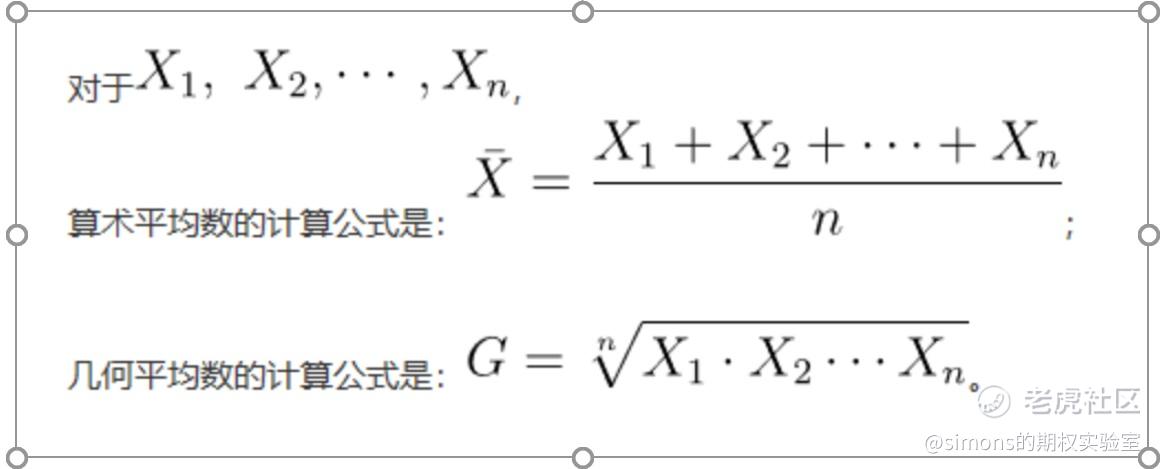

一、算数平均与几何平均

在讲CAGR之前,我们先来看2个数学概念:算数平均与几何平均。

简单的举例:有4个数,1,2,3,4

算数平均:(1+2+3+4)/4=2.5

几何平均:(1*2*3*4)^(1/4)=1.8

二、一个实例

举个很简单的例子,如果一个投资者投入1000元买入股票第一年收益率为50%,第二年亏了50%,其资金变化如下:

第一年:1000*1.5=1500元

第二年:1500*0.5=750元 期末亏损了250元,根据初始本金算:2年亏损了25%。

那么问题来了:其2年间的年化复合投资收益率为多少?

计算方式1:第一年收益率+50%,第二年收益率为-50%,其总收益率为[(+50%)+(-50%)]/2=0%

计算方式2:根据其期末亏损25%计,分摊到2年:(-25%)/2=-12.5%

第一种计算方法为算数平均计算,明显无法准确表征投资者的损失情况,明明是亏损的,计算出的收益率却为0。

第二种计算可能是我们想象出的“土办法”,其计算出的-12.5%的收益率比较贴合我们心理的数字。

第三种用几何平均来计算:[(1+0.5)+(1-0.5)]^(1/2)-1=-13%。其计算结果与方法2很接近,而且更科学。

三、复合年化收益率CAGR

实际上第三种即为复合年化收益率的计算方式。

复合年化收益率CAGR(Compounded Annual Growth Rate),为一项投资在特定时期内的年度增长率,其使用的是几何平均的算法,这种算法考虑了每年复利的情况,所以更准确。

CAGR公式1:(总收益率1*总收率2****总收益率n)^(1/n)-1

CAGR公式2:(期末余额/初始金额)^(1/n)-1

2个公式均可适用,公式1是从每年的收益率推算,注意这里用的是总收益率,而不是净收益率。公式2是从资金推算。

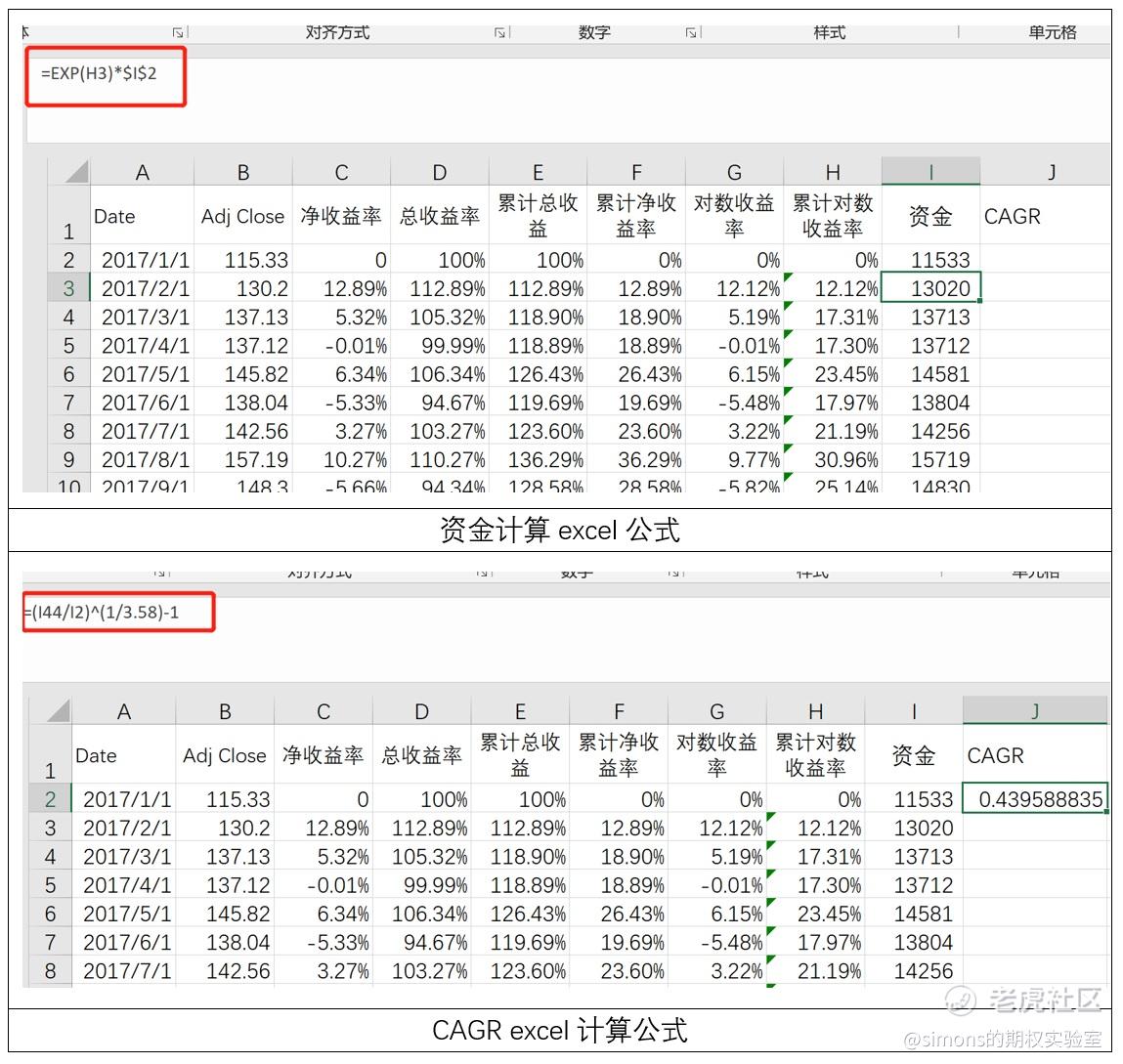

继续我们的AAPL表格,在I列加入资金,在J1加入CAGR。假定我们于2017年1月1日买入100股AAPL股票,利用读懂你的收益率曲线(三)——对数收益率提到的公式:金额*exp(累计对数收益率)计算出当月资金(I列),利用公式:(期末余额/初始金额)^(1/n)-1计算CAGR(J2单元格)。

整个excel表格数据为17年1月1日至20年7月31日,折合成年为3.58年,这是CAGR的计算公式内3.58的出处。经过我们计算可以得出:17年买入$AAPL$并一直持有,至今的复合年化收益率为44%。

未经允许不得转载:海外华人美股开户 » 读懂你的收益率曲线(四)——复合年化收益率CAGR

海外华人美股开户

海外华人美股开户